最近的股市表现不大令各位虎友满意,如果预期行情会更进一步走低,或者想现在趁低价买入一定数量的股票但又怕买贵了,那我个人建议是使用比率价差与日历价差的复合期权策略来进行交易。

所谓比率价差期权策略,是由CALL/PUT多头和CALL/PUT空头组成的,其中空头的期权合约数量比多头的多,并且期权到期日相同。以PUT为例子,买入1张高行权价的CALL,卖出2张低行权价的PUT(用K来代表行权价,即前者的K1大于后者的K2),而且两者到期日相同,这就是一个比率价差策略。

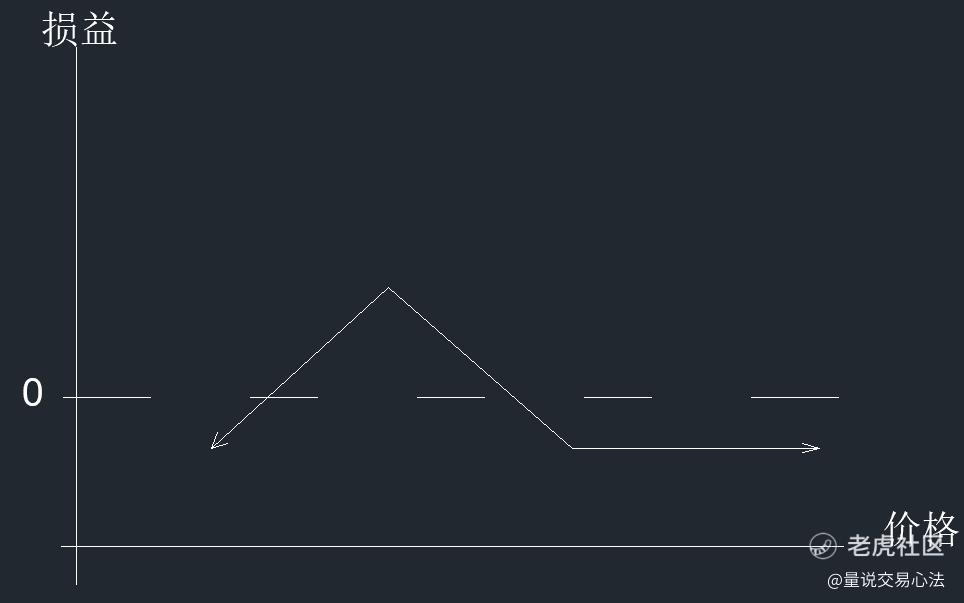

该策略的损益图如图所示:

从图中我们就能发现,如果标的资产价格在期权到期日之前窄幅震荡,就会实现盈利;如果价格会一直下跌或者大幅度上涨,那么前一种情况下就会风险无限,后一种情况是风险有限。

虽说标的价格在到期日之前大幅下跌就会造成大幅度亏损,但实际上这种情况发生的概率很低,我们看看VIX波动率指数就能明白:

从图中我们就能看到,市场的波动率在这最近十年里,大多时候都是在一个相对稳定的幅度内,而在股市大跌或熊市的时候才会有大幅度的变化,就算大跌了,波动率也会很快恢复到那个稳定的均值。这说明做空期权大概率比做多期权更加有利可图,因为做空期权就等于是做空波动率。所以在这个策略的组合里面,空头的合约部分最好是深度虚值期权,而且到期日越远的期权时间价值越高,做空远期的虚值期权比做空近期的,能获得更多的利润。

简单来说,既然我已经预期股市会在短期内下跌,又想乘机入手一些长期看好的股票,那就做多这一周到期的PUT,同时做空相对更多数量的下周到期的虚值PUT;这样:1)如果股市确实下跌了,多头的PUT就能实现盈利,空头的远期虚值PUT虽然正在亏损中,但是还未达到行权价,等到期日那天,这个空头的虚值PUT的权利金就赚到手了;2)就算空头的PUT达到或超出行权价了,被行权了,我就持有了股票(相当于是捡漏),股价已经跌去那么多,反弹上涨是迟早的事(小概率来说会继续下跌造成亏损);3)如果股市没有下跌,而是上涨,我还是能获得盈利,因为这个策略组合中获得的空头虚值的PUT权利金大于支出多头的PUT权利金。

【以苹果公司的股票期权为例:现在做多1手在2月18号到期的行权价是167.5的PUT(价格是2.45),同时做空2手在2月25号到期的行权价是160的PUT(价格是1.43)。大家可以根据这两个权利金的价格,参考我上面所说的三种情况做一个思考。】

但要注意的是,这个策略最好是用在基本面很好的大企业,并且是$纳斯达克(.IXIC)$ 指数或道琼斯指数中权重较高的热门成分股,比如说$特斯拉(TSLA)$ 或$苹果(AAPL)$ 。因为使用这个策略的前提是,预期股市短期内小幅度下跌,或者大幅下跌后不需多久时间就能反弹上涨;如果这类热门的股票全都在一周内下跌幅度超过30%,那说明基本是发生股灾了,在这样极端的情况下,我们在此前除了买PUT或者做空CALL之外,大多数交易策略都是徒劳的,而且会亏钱。而且,对于我个人来说,使用这个策略本来就是为了趁机捡漏长期看好的企业股票,如果捡不到那也不会亏多少,而且还有可能小赚。

以上是我个人的一些期权交易策略分享,欢迎各位虎友交流。

精彩评论