平安首经团队:钟正生/张璐/常艺馨

核心观点

事项:2022年11月CPI同比1.6%,PPI同比为-1.3%。

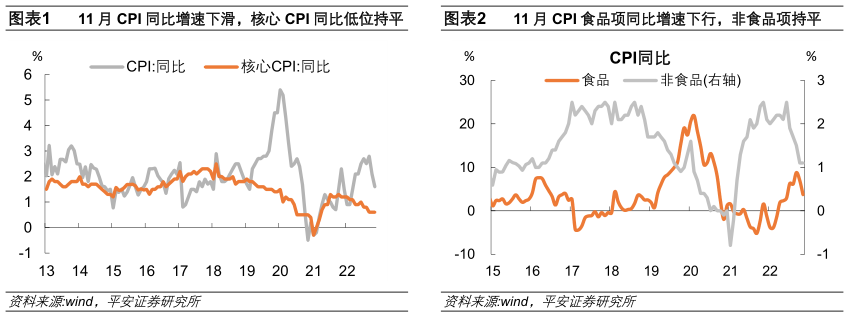

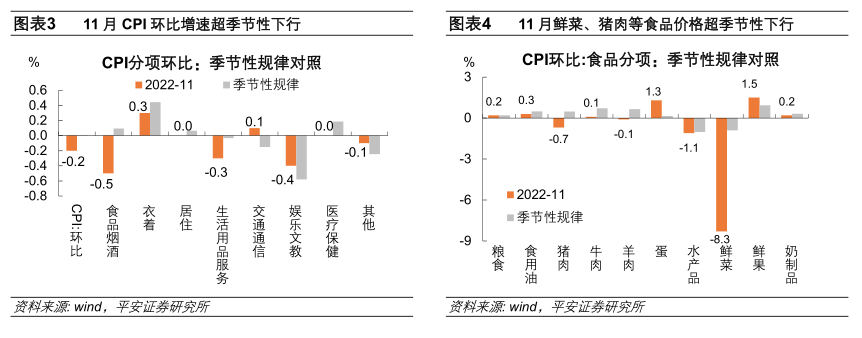

CPI同比增速下滑,且低于市场预期。11月CPI同比增速1.6%,较10月下滑0.5个百分点,主因去年同期高基数的扰动。剔除食品和能源的核心CPI同比增速0.6%,持平于10月。CPI环比表现弱于季节性规律。具体地:1)食品分项表现偏弱。鲜菜供给充足,价格超季节性下行。猪肉供需缺口收窄,价格有所回落。不过,鸡蛋价格走势偏强,主要受蛋鸡存栏量偏低、饲料成本抬升的影响,猪肉价格高位下也有一定替代性消费。2)核心CPI表现低迷。一则,受PPI持续下行、终端消费低迷的影响,除能源外的工业消费品或加大降价促销力度,环比下行幅度均强于季节性。二则,受房地产市场低迷影响,CPI居住分项环比基本持平。不过,CPI服务价格边际企稳,持平于季节性表现,或受益于防疫政策持续优化。3)能源价格抬升对CPI构成一定支撑。因国内成品油价格的调整略滞后于国际油价,11月CPI交通工具用燃料价格分项环比上涨2%,预计12月由涨转跌。

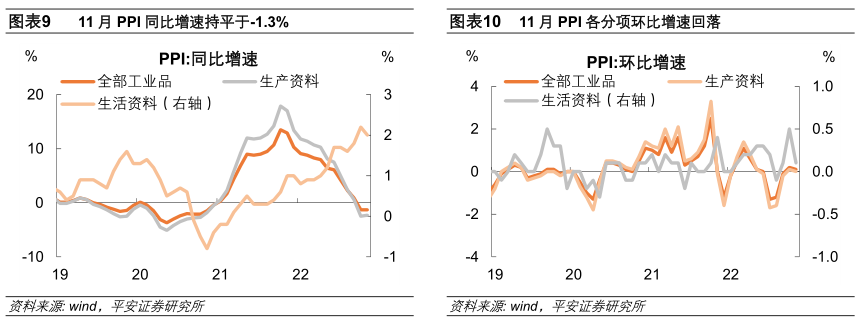

PPI环比增速略有上行,同比增速持平于-1.3%。其中,生产资料环比持平,基数支撑其同比跌幅收窄;生活资料环比略有上行,同比增速自近十年高位有所回落。分行业看,PPI环比表现的支撑有三:1)能源动力相关行业价格走强,因国际油价阶段性反弹,且国内冬季供暖需求增加。2)有色金属价格小幅上行。美元指数回落,提振大宗商品风险偏好;中国托底房地产、优化防疫措施的政策频出,缓解市场对需求走弱的担忧;低库存亦支撑“铜博士”价格表现。3)中游制造及下游消费板块价格稳中有进。一方面,猪肉价格仍处高位,抬升农副食品加工业、食品制造业成本。另一方面,再贷款及贴息政策提振设备更新改造需求,支撑通用设备,铁路、船舶、航空航天和其他运输设备,计算机通信和其他电子设备等中游制造行业价格表现。不过,黑色金属及化学品行业价格走弱,一定程度上拖累PPI环比表现。地产用钢需求偏弱继续拖累黑色金属行业价格;化工品面临现实需求较弱、新增产能临近投放双重压制,因而对宏观预期回暖的利好反映相对有限。

11月CPI增速下行,PPI持平于负值区间,“通缩”的物价环境侧面反映中国经济面临内外部需求不足的问题。在此背景下,11月以来政策在优化疫情防控、托底房地产市场方面持续发力,但向国内需求传导、落地见效的过程仍有堵点。一方面,防疫政策优化初期,居民消费信心依然不足,或需辅之以补贴大件商品、阶段性减免个税、发放消费券等措施,助力消费修复斜率的提升。另一方面,近期各类政策对地产融资支持的力度较强,虽有助于解决地产企业短期流动性问题,但对房地产销售的刺激较为间接,仍需从降低按揭贷款利率、取消限售限购、降低首付比例、增强税费优惠力度等方面入手托底地产销售。

一

食品拖累CPI增速下行

CPI同比增速下滑,且低于市场预期。11月CPI同比增速1.6%,较上月下滑0.5个百分点,主因去年同期高基数的扰动。剔除食品和能源的核心CPI同比增速0.6%,持平于上月。CPI环比表现弱于季节性规律。具体地:

1)食品分项表现偏弱,尤其是鲜菜、猪肉价格下行。

一则,鲜菜供给充足,价格超季节性下行。今冬天气条件有利于蔬菜种植,且11月下旬全国蔬菜在田面积同比增加140万亩。

二则,猪肉供需缺口收窄,价格有所回落。11月多地疫情散发影响餐饮需求,价格高位抑制腌腊需求;同时,发改委多次投放猪肉储备,养殖端大猪开始陆续出栏。往后看,尽管春节需求旺季临近、防疫政策优化一定程度上有助于餐饮需求的释放,但前期养殖端压栏惜售和二次育肥的投机行为屡见不鲜,大体重猪源供应或相对充裕,不排除猪肉价格旺季不旺的可能性。

不过,鸡蛋价格走势偏强,主要受蛋鸡存栏量偏低、饲料成本抬升的影响,猪肉价格高位下也有一定替代性消费。

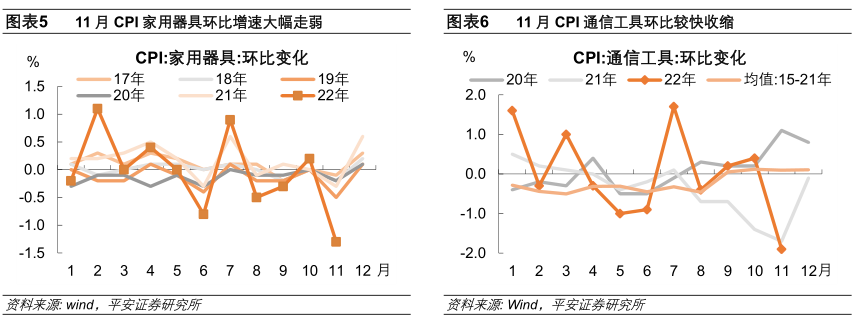

2)核心CPI表现低迷,除原油外的工业消费品价格较快走弱。

一则,受PPI持续下行、终端消费低迷的影响,家用器具、交通工具、通信工具等工业消费品或加大降价促销力度,环比下行幅度均强于季节性。

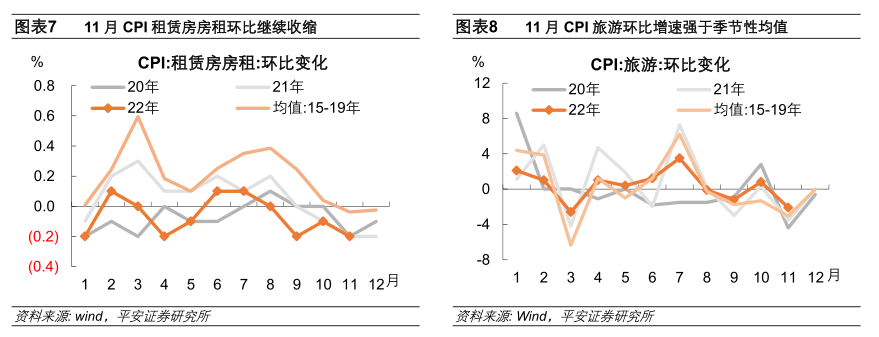

二则,受房地产市场低迷影响,CPI居住分项环比基本持平,其中租赁房房租环比收缩0.2%,持续低于季节性均值水平。

不过,CPI服务价格边际企稳,持平于季节性表现,或受益于防疫政策持续优化。尤其是,旅游分项CPI环比跌幅低于往年同期,一定程度上缓解了核心CPI的通缩压力。

3)能源价格抬升对CPI构成一定支撑。布伦特原油期货价格10月有所反弹、11月以来较快下跌,因国内成品油价格的调整略滞后于国际油价,11月CPI交通工具用燃料价格分项环比上涨2%,预计12月由涨转跌。

二

PPI同比持平于负值区间

PPI环比增速略有上行,同比增速持平于-1.3%。其中,生产资料环比持平,基数支撑其同比跌幅收窄;生活资料环比略有上行,同比增速自近十年高位有所回落。生活资料中耐用消费品类环比增速回落0.7个百分点,与CPI家用器具等工业消费品价格走弱的态势相吻合。

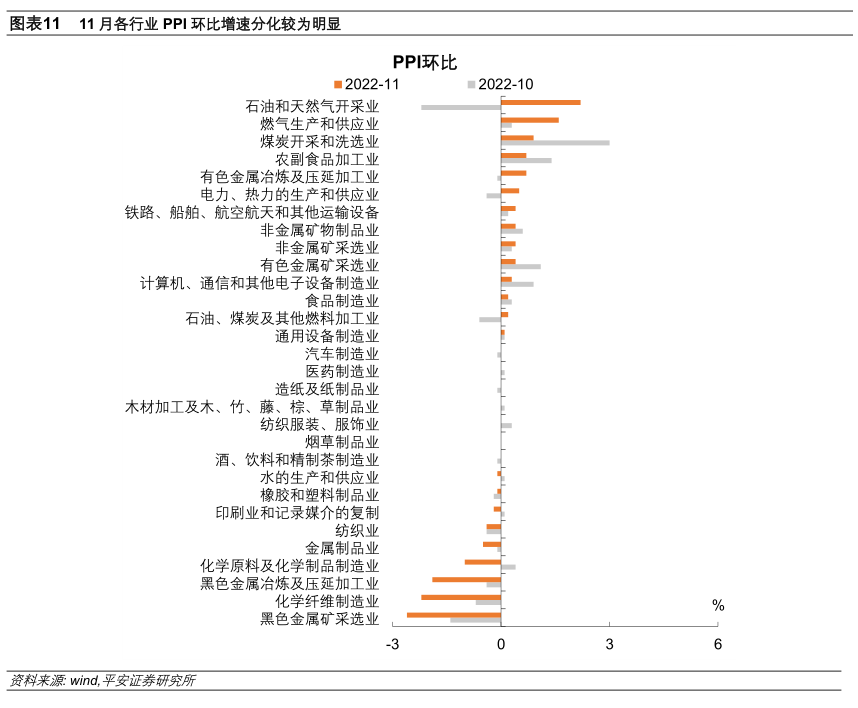

分行业看,30个子行业中,有14个价格环比提升,7个环比持平,9个行业出厂价格环比下行。PPI环比表现的支撑有三:

1)能源动力相关行业价格走强,因国际油价阶段性反弹,且国内冬季供暖需求增加。石油和天然气开采业、燃气生产和供应业、煤炭开采和洗选业、电力热力生产和供应业价格环比分别上涨2.2%、1.6%、0.9%和0.5%。

2)有色金属价格小幅上行。一方面,美联储加息预期降温、美元指数回落,提振大宗商品风险偏好;另一方面,中国托底房地产、优化防疫措施的政策频出,一定程度上缓解市场对有色金属需求走弱的担忧;同时,全球铜库存已去化至近年同期低位,低库存亦支撑“铜博士”价格表现。有色金属矿采选业、有色金属冶炼和压延加工业价格分别上涨0.4%、0.7%。

3)中游制造及下游消费板块价格稳中有进。一方面,猪肉价格仍处高位,抬升农副食品加工业、食品制造业成本,价格环比分别上行0.7%、0.2%。另一方面,再贷款及贴息政策提振设备更新改造需求,支撑通用设备,铁路、船舶、航空航天和其他运输设备,计算机通信和其他电子设备等中游制造行业价格表现。

不过,黑色金属及化学品行业价格走弱,一定程度上拖累PPI环比表现。地产用钢需求偏弱继续拖累黑色金属行业价格;化工品面临现实需求较弱、新增产能临近投放双重压制,因而对宏观预期回暖的利好反映相对有限。黑色金属矿采选业、黑色金属冶炼及压延加工业、化学纤维制造业、化学原料及化学制品制造业价格环比跌幅分别为2.6%、2.2%、1.9%、1%。

精彩评论

早就来了通缩了