文:卡贝

2022年,消费金融行业至关重要的一年。

这一年,有新玩家涌入,有老玩家出局,有平台风雨飘摇,有平台稳健发展。

值得一提的是,随着巨头的不断加入,2023年,消费金融行业或将更加“热闹”。

01

入局与退场

当下,已开业的持牌消费金融公司主要以银行系为主。据零点财经统计,目前,30家公司中,银行系消费金融公司数量达22家,其中,地方性银行背景的有16家,为消费金融公司的主要参与者。

此外,互联网系消费金融公司共3家,产业系2家,外商独资系、保险系和信托系各1家。

需要注意的是,随着2021年2月银保监明确严控跨区域经营,地方法人银行不得跨注册地辖区开展互联网贷款业务之后,可以全国范围展业的消费金融牌照成了城商行等中小银行破局关键。由此,部分银行开始通过直接或间接设立消费金融公司的方式扩大零售版图。

如宁波银行拿下华融消费金融76.7%的股权,将其更名为安徽宁银消费金融;南京银行拿下苏宁消费金融56%的股权,更名为南银法巴消费金融。

另外,2022年9月27日建信消金获批,至此,国内大行系消金公司已从中银消金、中邮消金2家增加至3家,而行业整体阵容也扩充至31家。

对此,有业内人士表示,这意味着,消费金融公司已不在单单是传统银行的补充,其地位正在逐渐提升。

除宁银消金和南银法巴消金之外,过去一年,中信消费金融和锦程消费金融也发生了股权变更,其中,前者在实控人不变的情况下,大股东由中国中信有限公司变更为中国中信金融控股有限公司;后者原股东浩泽净水国际控股有限公司持有的3.55%的股权被微博系分期平台小象优品接手,目前已完成工商变更。

此外,捷信消费金融曾传出消息称将寻找实力雄厚的股权合作伙伴,晋商消费金融二股东北京奇飞翔商务咨询有限公司12月被金交所披露将以2.4亿元的价格转让晋商消金25%的股权。

有人激情接盘,有人黯然离场。在原始股东的“操盘”下,未能大放异彩,易主之后,这些消金公司能获得重生吗,新的一年,拭目以待。

02

高管变更与罚单

股权变动之外, 消费金融公司内部成员也在悄然发生变化。

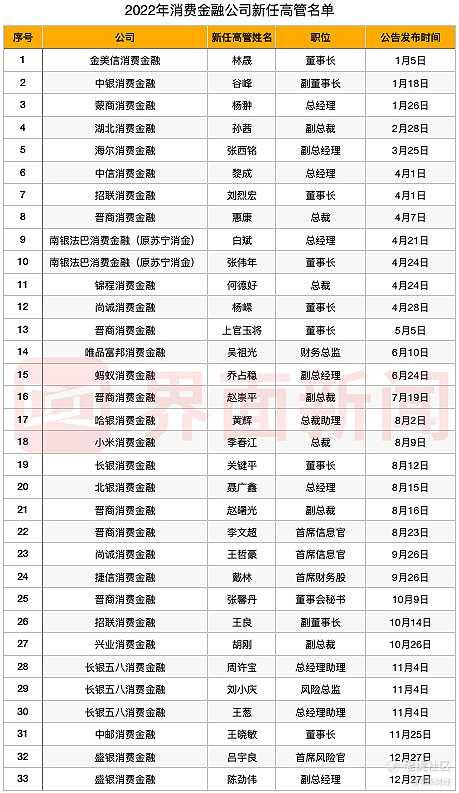

据“界面”统计,2022年共有33位高管履新,涉及的公司高达22家,涉及的岗位包含董事长、总经理等。

其中,晋商消费金融新任5位高管;长银五八消费金融新任3位高管;南银法巴和盛银消费金融分别新任2位高管。

值得一提的是,尽管消费金融已进入合规稳健的发展阶段,但在过去一年,仍有持牌消费金融公司因存在违规行为被监管处罚。

其中,行业巨头招联消费金融因营销夸大、收取平台服务费质价不符,催收不当等行为被罚290万;长银消费金融和长银五八消费金融因个人消费贷款资金被挪用等问题分别被罚160万和40万;尚诚消费金融因风控不慎被罚100万;北银消费金融因风险管理不足被罚80万;小米消费金融亦因贷后管理不到位被罚50万元。

对此,易观分析金融行业高级咨询顾问苏筱芮表示,2022年以来,消费金融行业监管持续呈现高压态势,重点聚焦在围绕信贷环节展开的合规要求,这反映出伴随着监管顶层制度的日益完善和监管科技水平的精进,违规机构已难以藏身。

03

重启线下

新玩家相继入局行业竞争愈显激烈,与此同时,原有的蓝海市场逐渐饱和,在这样的背景下,越来越多的消费金融公司开始拓展新的业务场景。

小微贷是方向之一,如中信消费金融旗下的“信期贷”就已以发票贷产品的形式在金蝶等渠道上线,值得一提的是,早在2021年,招联消费金融、湖北消费金融、海尔消费金融、锦程消费金融等机构也曾转向小微消费贷市场,尝试将其塑造成全新的利润增长点。

不过,消费金融公司相关负责人表示,消费金融公司经营的个人消费金融业务与小微企业主贷款风控逻辑仍有较大差距,由于企业经营风险较大,因此小微企业贷款坏账率将远远大于个人消费金融业务,因此,新场景是否具有可持续发展性仍有待时间的检验。

汽车后市场是消费金融公司们瞄准的另一个新方向,其中北银消费金融、盛银消费金融已涉足车险分期市场,相比之下,幸福消金则推出了养车分期,其业务覆盖范围包括汽车后市场的养车、保险、车载装饰灯。

但其实,这并不是一个新业务,早在2018年,就有不少玩家意欲进入汽车后市场,但最终因为获客、难扩展等问题而“难产”。如今,消金公司入局,能否打开新的局面,值得期待。

行业发展早期,消费金融公司主要通过联合线下零售企业,深化线下消费场景进行展业,但随着互联网的发展,用户在线上停留的时间越来越长,不少消费金融公司开始将运营重心放在线上,而如今,随着流量成本的走高,以及线上流量红利的分食殆尽,线下又重新被重视。

去年,小米消费金融曾在多地招兵买马,意欲试水线下业务;宁波银行也曾公开表示,宁银消费金融在业务上也将沿袭以前银行的线下模式;湖北消金更是直接关停了线上业务。

04

融资升温

随着公司的扩容与业务规模的增长,消费金融行业的资金需求量不断增加,从今年各家公司的融资频率金额及频率来看,消费金融公司的融资渠道正在逐渐多样化。

2021年,消费金融公司的融资方式主要以同业借款为主,但今年资产证券、金融债、线上拆借、银团贷款、银登中心资产流转等融资方式已成为部分消金公司的标配。

据中诚信统计,截至目前,已有18家消费金融公司获准开展ABS业务;8家消费金融公司获批发行金融债。

Wind数据显示,今年以来共有马上消金、长银五八消金、湖北消金、中原消金、杭银消金、金美信消金、兴业消金7家机构发行了ABS,共规模达140.40亿元,其中马上消金的金额最高,为67.16亿元。

另外,小米消费金融、马上消费金融、平安消费金融、锦程消费金融、海尔消费金融、唯品富邦消费金融等机构均成功募集银团贷款,募集金额分别6.8亿元、6.8亿元、6.75亿元、6.3亿元、5.1亿元、2亿元。

不仅如此,部分消金公司还通过股东增资等方式增加资本筹集资金,海尔消金将注册资本从10亿元增至15亿;兴业消费金融注册资本从19亿增加至53.2亿;湖北消费金融注册资本从9.4亿增加至10.058亿。

但也并不是所有的公司都能顺利完成增资,如北银消费金融和金美信消费金融的增资计划就已经“落空”。

对于多元化的融资方式,业内称这是未来发展趋势,它将推动消费金融行业逐渐走向成熟,为消费金融行业扩容发展奠定基础。

05

新市民与反欺诈

2022年3月,新市民是被关注的焦点,银保监会、央行联合提出,银行保险机构要针对新市民在创业、就业、住房、教育、医疗、养老等重点领域的金融需求,按照市场化法治化原则,加强产品和服务创新,完善金融服务,高质量扩大金融供给,提升金融服务的均等性和便利度。

过去一年,持牌消费金融机构因具备数字化能力,在风控和授信决策方面颇有优势,成为服务“新市民”的主力军之一。从住房、装修、教育、就业创业、养老等方面给予新市民支持。

如中邮消费金融上半年压降贷款利率,降低客户贷款成本,为1.9万名客户减免息费4900余万元;兴业消费金融为支持新市民子女学费、生活费和教育培训等,为其量身定做纯信用贷款产品;

中信消费金融通过息费减免,发放贷款优惠券等形式的普惠金融服务,为农村地区人群、新市民、新青年群体提供普惠贷款服务。

长银五八消费金融不仅通过延期还款、续贷等服务不仅解了新市民的燃眉之急,还推出了提高额度、减免利息等政策,仅今年上半年,就累计为超2.2万名客户减免利息罚息超1.7亿元。

在消费金融信贷场景中,新市民的群体对金融知识相对缺乏,风险识别能力和抵抗能力也相对较弱。为避免新市民们深受其害,持牌消费金融在过去一年,通过线上线下相结合的方式对市民们进行金融知识教育。

如中原消费金融在线下积极走进社区和学校,敲开百姓家门;在线上,则充分利用官网、官方微博短视频等新媒体载体,结合身边的投资理财、冒充公检法被骗案件等典型案例,通过“设立专栏”的方式,定期发布反诈知识、反诈案例、反诈视频等,开展直观明了的宣传教育,让反诈知识实现全方位覆盖,建立了健全反诈宣传长效机制。

中银消费金融则主要利用线上宣传阵地,通过制作长图、漫画、知识问答、案例分析等主题“微课”,将金融知识及时推送到金融消费者“屏中”,并围绕热点问题和重点人群的日常金融知识需求,创新推出“视频小课堂”宣教模式,针对性地定制“新市民注意了,租房合同”、“甄不嬛的借条,可能要吃大亏”等宣教视频,让消费者在刷视频、云答题中,识破各类金融骗局,接受金融培训教育。

马上消费金融则在开展好针对新市民群体常规金融知识宣教工作的同时,组织工作人员在新市民集中的城乡结合部、建筑工地、工厂、市场周边等地,为新市民送去了为其量身定制的金融知识,向其宣传普及存款保险、消费信贷、投资理财、个人信息保护等基础金融知识,提升新市民的理性维权意识。

06

行业预测

2022年已过,这一年虽充满挑战,但整体仍然向着好的方向发展,那2023年可预见的现象又会有哪些呢?

一、增资、融资潮仍将继续。从过去一年来看,伴随着消金公司成立时间的越来越长以及自身实力的不断加强,越来越多的融资路径正逐渐被打开,这恰好满足了消金公司展业过程中的资金需求。

值得一提的是,仅从公开的信息来看,2023年,就有南银法巴消费金融、蚂蚁消费金融、锦程消费金融、中信消费金融四家公司或将完成新一轮增资。

对于具体增资金额,2022年9月,南银法巴消费金融称拟将注册资本由6亿元增加至50亿;11月,蚂蚁消费金融在最新方案中称将增资105亿,增资完成后注册资本将达到185亿;12月,成都银行称锦程消费将新增注册资本5.8亿元。

二、行业或迎来新一轮洗牌。监管及让利实体经济的大环境下,24%的利率红线成趋势,这对消金公司的成本控制、风控水平、数字化能力等都提出了较高要求,头部平台融资渠道多,风控水平高,有一定优势,但中小平台势必遇到更多的难关,经营不善者可能被淘汰出局。

三、强者愈强。从今年上半年业绩来看,消金公司的净利润增长依然呈现两极分化的趋势,有头部平台净利润超10亿,有平台净利仅千万,更有甚者处于亏损状态,各梯队平台对比鲜明。

四、逐鹿新场景。近两年,多家持牌消金公司相继发力新业务,试图开拓新的展业场景,覆盖更多的用户群体,扩大平台经营规模,而未来,这一现象还将继续。

仅以2022年为例,就海尔消金重启教育分期;中邮消金推出“二胎贷”;北银消金推出名师贷、新婚贷、电器贷;兴业消金试水医美、口腔、手机等……

从2010年开始试点截至2022年末,国内消费金融已走过12个年头。

这12年,持牌消费金融机构们已逐渐从传统金融机构补充者变为了金融服务主力军。而可以预见的是,伴随着消金机构们技术实力与资金实力的不断增强,其势必发挥更大的社会价值。

精彩评论