“ 台积电曾燃烧自己的老本,让股东看快乐报表?”

作为世界上第一个靠投资登顶过全球首富宝座、现在依然在全球富豪榜前五的人,

股神巴菲特持仓的一举一动都牵动着市场敏感的神经。

这不,近期机构13F报告显示巴菲特持仓四季度大幅砍仓了三季度才买进前十持仓的台积电;

一时间市场一片哗然,各种解读层出不穷;

这证明机构的作业其实并不好抄,买卖都要三个月后才会披露,

等你知道的时候可能已经卖了,甚至国内有些无良的机构就利用这一点来收割散户。

当然股神巴菲特不会也没必要这么做。但巴菲特仅一个季度就大幅砍仓刚买没多久的前十持仓股,

也说明投资独立思考的重要性,抄作业并非长久之计,

能让你安心持有的,决定你该如何操作的从来不该是别人的操作,而是你对相关企业的认知。

其实大家都明白,长期来看影响一家企业价值的从来不是谁买了又卖了,而是这家企业的基本面。

虽然我们甚至不知这笔卖出交易是否是股神本人做出的,但股神的地位和这次操作的时间之短,也不禁让人对台积电的基本面产生了疑问:

巴菲特大幅砍仓的台积电,是否藏了什么我们不知道的"雷"?

正是这种恐慌让台积电在股神减持消息出来后大跌5%蒸发了不少市值。

今天财妈就来用近期在实践的能够透视一家企业ROE的品质的财报分析方法———杜邦分析法,

拆解一下股神最看重的ROE,看看台积电ROE的品质如何,以及能否从中看出什么"雷"。

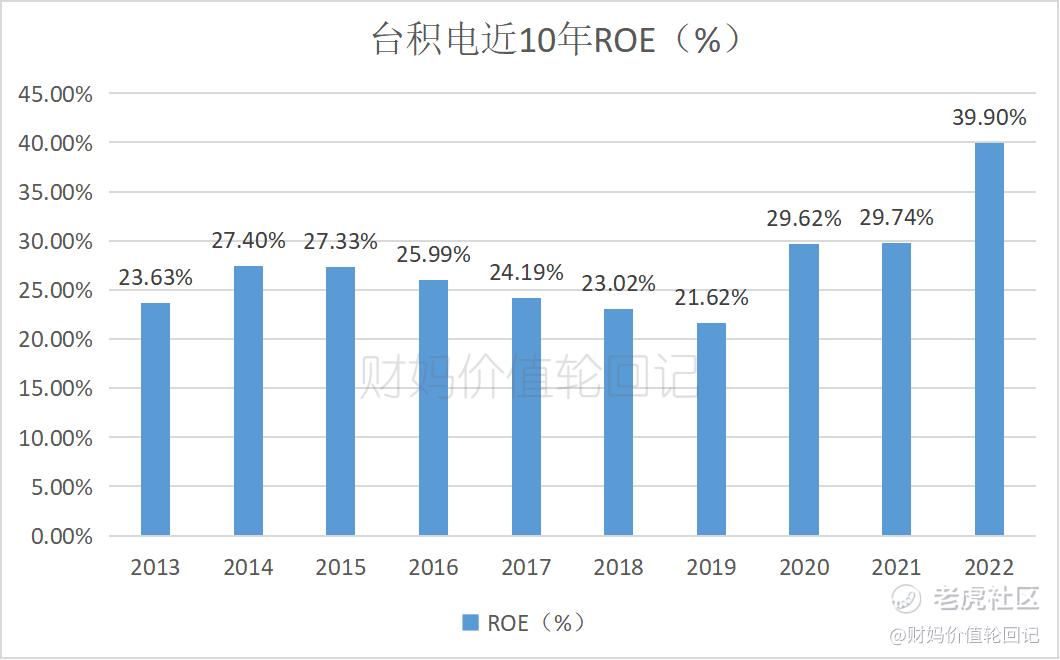

01—$台积电(TSM)$ 近10年ROE和年化

依照惯例,先看看台积电近十年ROE和年化收益率,来判断这家企业是否能够为股东挣钱,以及回报高不高。

1、近10年ROE

从上方柱状图可看出,台积电近10年ROE都在20%以上,2019年ROE为21.62%,是十年中最低的一年,

近三年ROE开始大幅提升,说明这是一家能为股东挣钱而且回报丰厚的企业,难怪股神去年三季度会会青睐于它,一出手就买进前十持仓。

2、历史年化收益率

从上图可看出,截止昨日收盘,公司上市至今年化、近20年、10年、5年、3年年化都很优秀,是一个不可多得的大牛股。

近十年年化20.73%与公司近十年ROE都在20%以上差不多,十年前若选中它,轻松实现躺赢复利本金翻6倍+;

证实芒格所言:

一家企业的长期回报率无限接近于它的净资产收益率ROE。假如某公司长期ROE平均水平在20%左右,它的长期投资回报率也是20%左右。

这更让人好奇了,到底是什么让股神也拿不住台积电了?

那我们先从ROE入手,用杜邦分析法透视一下台积电的高ROE的主导因素是什么。

02—公司简介及杜邦初印象

一、公司简介

台湾积体电路制造股份有限公司是一家专业从事集成电路、晶圆半导体器件的制造和销售的企业。

其芯片用于个人电脑和周边产品;信息应用程序;有线和无线通信系统产品;汽车和工业设备,包括消费电子产品,如数字视频光盘播放器、数字电视、游戏机和数码相机。

公司成立于1987年2月21日,总部设在台湾新竹。

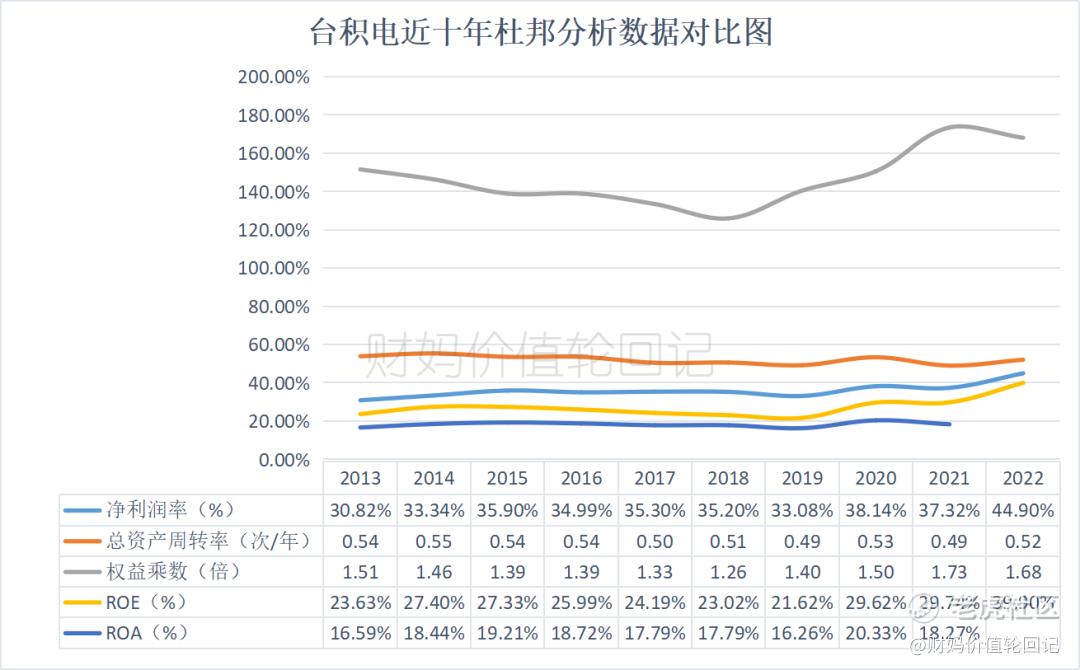

二、杜邦初印象

杜邦分析法是将ROE的公式:ROE=净利润/净资产,进一步拆解为三个部分:

ROE = 净利率 x 总资产周转率 x 杠杆倍数(又叫权益乘数)。

再从这三个方面深入分析企业经营业绩的一种财报分析方法。

接下来我们就从这三个方面看看台积电ROE的本质。

从上方折线图我们可看出以下信息:

公司净利率不错,常年在33%-35%之间波动,自2020年开始提升,去年更是上升到了44.9%,

公司总资产周转率很低,常年保持在0.5左右,权益乘数也不高,前8年都在1.3-1.5之间,近三年小幅上升。

就此可得出台积电的杜邦初印象:

台积电ROE的品质不错,近十年一直是一家高净利率低周转低杠杆的企业。(净利率>20%为高净利率企业)

近三年ROE的提升主要是净利率提升导致的,是公司整体盈利能力提升的表现。

三、ROE三要素具体分析

要看看是否有什么“雷”,就要去具体分析一下ROE的三要素

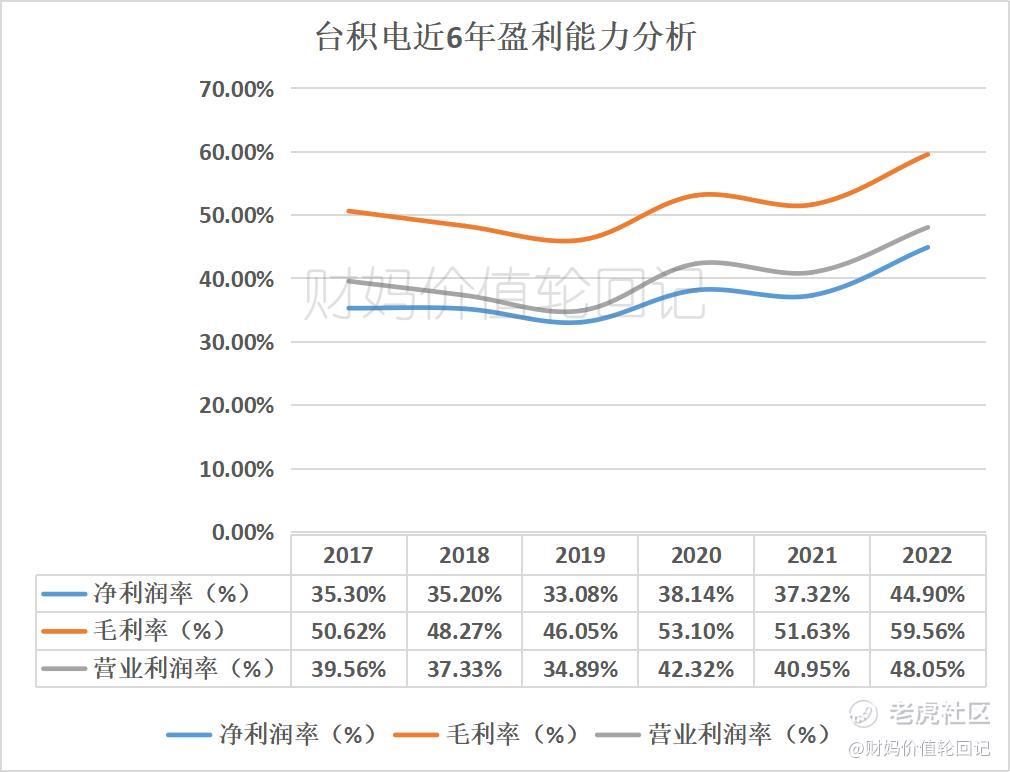

1、盈利能力

从上图可看出,近6年来,公司净利率、营业利润率、毛利率三者都表现出同涨同跌,同时近三年稳定向上,表示持续赚钱。

毛利率波动大概率是受半导体行业周期性影响。

对比同行,公司的净利率也是同行望尘莫及的对象,综上,公司盈利能力没有问题,再来看看

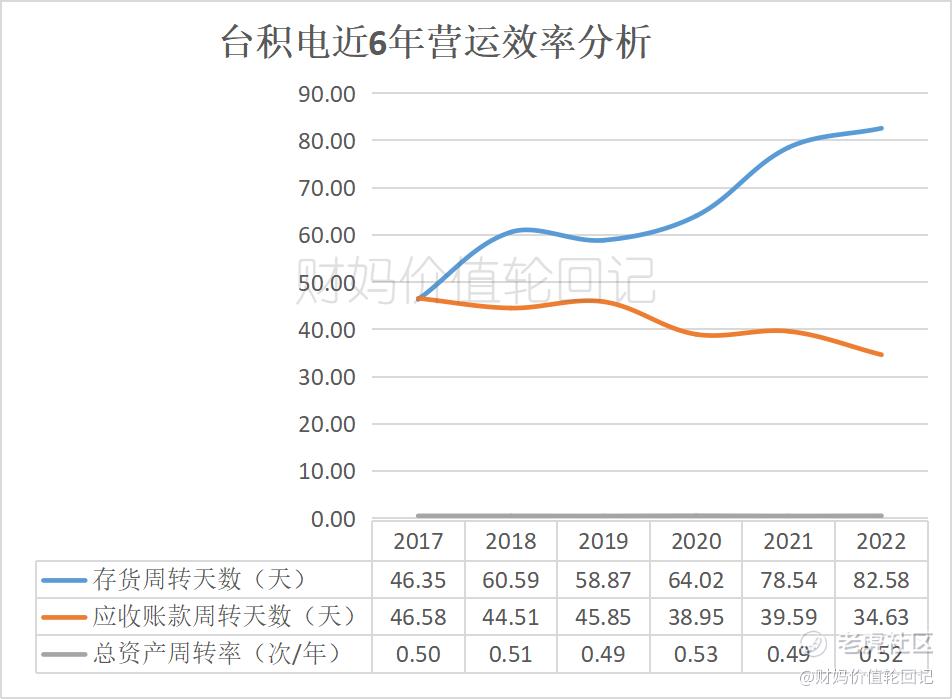

2、营运效率

从上图可看出,2017年开始,台积电的存货周转天数和应收账款周转天数出现了两级分化,一个越来越长,一个逐年缩短,

说明近年来公司货越来越不好卖了,款却越来越好收了。上一篇分析的$中芯国际(00981)$ 也是同样的情况,说明这是行业共同因素导致的,

这与这两年消费电子市场整体下行是对得上的,这也可从今年$苹果(AAPL)$ 、英特尔、AMD、高通新一季财报都不好看判断出。

对比同行,台积电在行业下行周期的存货周转天数虽有上升,却仍然吊打中芯国际和华虹半导体,说明其竞争优势强劲。

但2022年公司净利率大幅提升,存货周转天数也大幅上升,说明这样的高净利不太可能维持太长时间。

后期还是会回归公司长期净利率均值35%左右,需重点关注之后公司净利率与存货周转天数的变动情况。

3、财务能力

看杠杆有没有比同业高(判断是否用杠杆粉饰数据)

从上图可看出,台积电的杠杆近5年都低于同行和行业均值,因而大概率没有用杠杆粉饰数据。

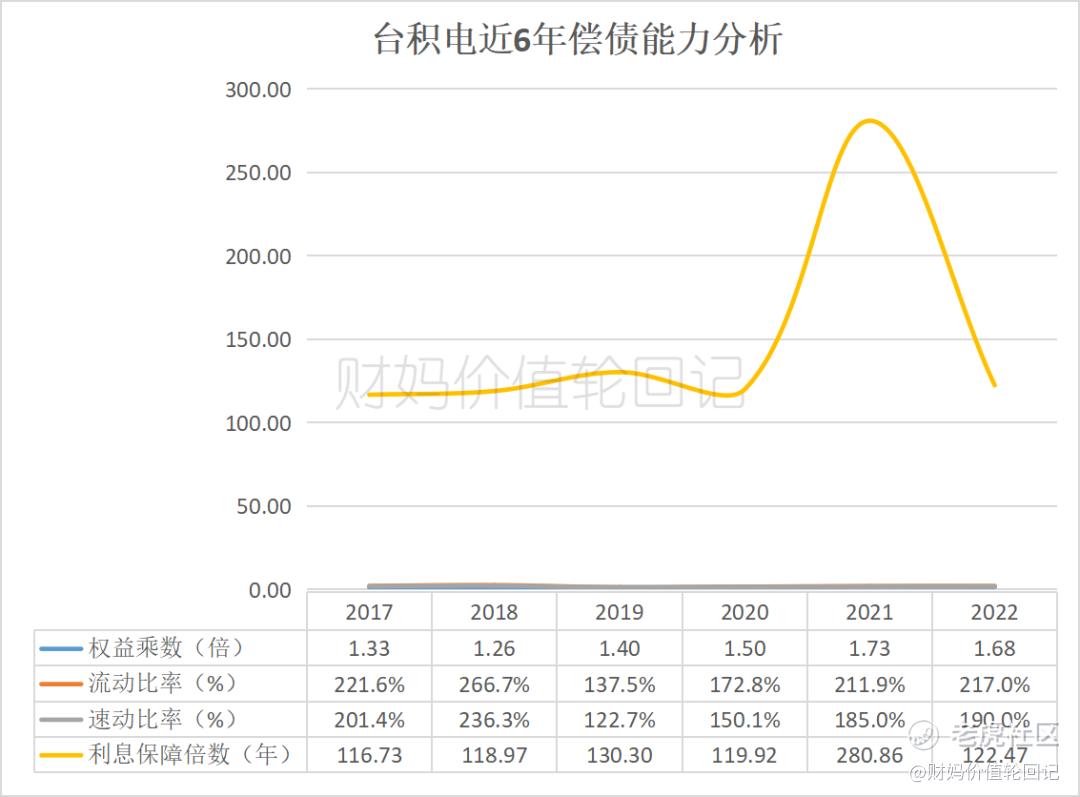

再来看偿债能力:

从上图可看出,台积电近6年流动比率、速动比率均保持在100 %以上,利息保障倍数也远>5,偿债能力没问题。

就杜邦分析台积电ROE三要素来说,没有看到什么“雷”。

03—台积电排雷

关于台积电的"雷"最早财妈是春节期间,系统学习杜邦分析法时,

在“财报说”网站上的一篇文中看到作者用杜邦分析法拆解了台积电2014-2018年这五年的ROE后,

认为台积电的财务人员是厉害的端水大师,能让财报所有关键指标要涨不涨,要跌不跌,又完全看不出成长。

这点财妈的认为是因为台积电已经成立快40年了,上市也有25年了,已经是一家成熟的企业了,而大部分财务指标表现平稳是成熟企业特有的特征。

但“财报说”文中还提到,他发现台积电2014-2019年年每股收益逐年上升的同时,每股自由现金流却不断下降📉,

认为事出反常必有妖,并据此判断台积电那几年有燃烧自己老本,让股东看快乐的财务报表的嫌疑。

现在离2018年已经过去四年了,今天来验证一下这个"雷"还在不在。

先来看看台积电2014-2018年的每股收益和自由现金流

对比公司那几年的相关数据,确实出现了每股收益逐年增加的情况下,自由现金流却没有同步增加,后三年还相应减少了,

但2015年公司自由现金流相比2014年已经翻倍了,后面三年基本维持似乎也正常,

就财妈还很稚嫩的财报分析能力来看,还判断不了这是不是个“雷”。

那先略过,看看近五年又是怎样的情况。

对比公司近五年每股收益和自由现金流,可看出基本同涨同跌,没有太大问题。

综上财妈认为,这可能不算一个“雷”,虽然2014-2018年财报数据显示出来的是事实,但可能只是那几年公司的权宜之计,就算当初是个可能的“雷”,近五年也改善了过来。

04—股神砍仓台积电之我见

台积电ROE相关数据没有什么明显的雷点,股神为何拿一个季度就拿不住了呢?

其实可能近期芒格在每日新闻的股东大会上,间接替巴菲特回答了这个问题:

芒格称半导体行业是一个非常特殊的行业,因为它需要你把所有的钱都投入进去,尤其是面临技术更新迭代的情况下,所需要投入的资金量会更大,我不希望伯克希尔和Daily Journal 的钱都投入到一个行业里。

半导体可以说是一个赢家通吃的行业,同时也是一个不够完美的行业。也许这是一个很好的投资领域,但是作为一个老年人来说,我不想再学习一些新的东西了。

说明半导体行业的公司是属于重资产公司的,这让我想起芒格曾这样形容重资产公司:

世界上有两种生意,第一种每年产生12%收益,到年底股东可以拿走全部的利润;第二种也是每年可以产生12%的收益,但到年底不得不购置新厂房、新设备来维持后一年的利润,然后指着设备对股东说,这就是我们这一年的利润,我痛恨第二种生意。

同时财务数据只代表过去,投资投的是未来,财妈认为若这次砍仓是股神本人的操作,那么股神可能在去年三季度认为自己看懂了台积电,

但随着四季度的更深入了解,发现给台积电的仓位超过了他对半导体行业的认知。因而砍仓到与自己认知匹配的仓位。

这是因为财妈发现巴菲特持仓虽大幅砍仓了台积电,但没有清仓,剩下的持仓和大部分机构持有台积电的比例差不多,

说明巴菲特仍看好台积电,但赞同芒格对台积电的看法,

综合判断自己目前对半导体行业的认知还不足以支撑给台积电太大的仓位。

认为台积电是个值得投资的企业,但不值得重仓。

如果真不看好了,以巴菲特一贯的做法是不惜代价直接清仓,比如疫情期间股神割肉的航空股。

因而,财妈认为这件事只能说明:

股神也是人,超出自己认知的仓位也会拿不住。股神还是坚持了自己一贯的投资标准。

以上仅为个人拙见,仅供参考。

希望我分享的内容对你有所帮助,我们下一篇见。

特别声明: 文章只是分享财妈的交易系统理念和投资逻辑,不构成任何投资建议。如果文中涉及到个股,绝非推荐,股市有风险,投资需谨慎,请理性参考!

精彩评论