春节期间,各地消费火爆的消息频频传来。此前消费零售市场的愁云一扫而光,近期与朋友交谈,所谈最多也是消费板块能否延续此反弹势头。许多人认为受此利好影响,春节之后消费板块将会走出大行情,不过事与愿违,消费板块在节后表现很是一般(港股和美股中概亦是如此)。

经过仔细的观察和量化分析之后,我们来探讨我国消费市场的行业变化潜力以及市场机会

核心观点:

其一,我国消费市场复苏是确定的,但反弹动力大小仍然存在分歧;

其二,消费市场将由买方市场转向卖方市场,此前广被市场看好的商业模式将面临挑战,甚至是冲击;

其三,抄底消费已经错过最佳时机,接下来不妨将重心放在“意外”惊喜上。

品牌商重拿定价权

疫情放开之后,资本市场信心大增,无论是线下零售还是服务商,股价都有非常强劲的反弹,与此同时无论是买方还是卖方都不遗余力表达自己对消费市场未来潜力的乐观信心。相较于投资和地产等行业,消费复苏预期要简单许多,因此在“搞经济”越加明确之后,消费自然率先反弹。

我们整理了申万商贸零售指数与社零变动的走势关系,见下图

虽然市场在短期内并不一定完全是基本面的投射,但如果熨平周期,拉长时间去看,资本市场的表现往往是基本面的前置指标。在上图中我们可以非常明显看到,申万商贸零售指标是要领先于社零变动(大概1-2个季度),在微宏观分析师对未来预期进行详细分析之后,市场会提前兑现价格。

若按此逻辑进行,此前零售板块的强力反弹基本说明了:

1.市场对未来1-2个季度零售市场是持乐观态度的;

2.未来零售市场基本面已经提前在资本市场中兑现,这再次说明市场是领先于基本面的,抄底的最佳实际其实已经错过。

既然市场反弹是确切的,那么我们接下来就要分析此次消费市场反弹的节奏究竟如何?

2022年受一系列不确定因素影响,我国零售以及消费品市场遭遇重大挑战,简单来说,营收变缓,库存积压,现金流周转不畅,一些企业被迫退出了市场。

作为企业操盘手,在遇到冲击之初多会有惶恐之感,不过随着经营行为的调整,企业又会在风险与可持续经营中寻找中间路线,如利用带货直播去库存,降低对利润的诉求,从盈利性评估转向现金流经营等等。

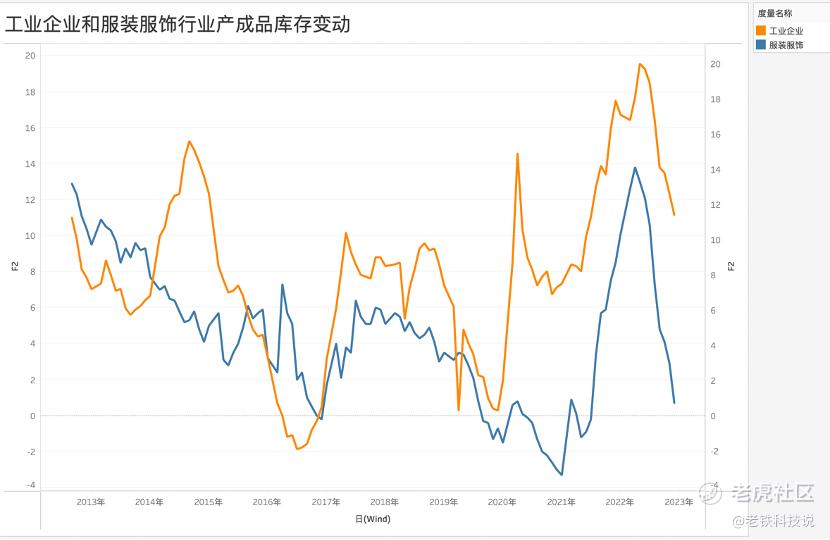

在行业复苏之时,我们也有必要观察零售和消费行业的经营情况,见下图

我们之所以使用工业品和服装服饰行业两组数据对比,意在将整个工业体系库存情况和市场化程度极高的服装业放在一起,以判断社会总库存的走势情况。

可以非常确切看到,两组数据走势呈高度的一致性,与此同时亦可看到疫情之后(尤其2021年之后)库存的挤压确实是一大问题,其后企业开始调整经营费节奏(如降低产能,减缓技术更新,低价去库存等),库存问题在短期内已经得到缓释(尽管代价十分之大)。

既然内需大概率要反弹,商品库存又处于低点,在供需关系决定价格这一常识之下,我们就要分析供应端短期的恢复效率问题。

作为行业从业者,若对未来充满信心则会在当下提前进行投资,因此用固定资产的投资变动情况可以投射未来行业的产能潜力大小。

在过去十年内,尽管困难重重但中国宏观经济还是交出了良好的成绩单,但在上图中我们却看到了微观层面的起伏波动。简单来说,无论是出于边际效益递减抑或此前的供给侧改革影响,都直接反馈在内需层面投资的递减,尤其市场化非常充分的服装行业,其固投总趋势一致在下行(2020-2022三年平均增长几乎为0),另一方面由于线上零售交易和物流便捷性的提高,线下商贸零售企业可谓节节败退,固定资产投入亦非常保守。

由于篇幅所限,我们未能展示其他行业的投入情况,不过情况与上图大同小异,至此我们就得到了消费市场基本认识:

其一,反弹乃是必然,资本市场已经非常清楚告诉了行业;

其二,2022年对各个行业都是不平凡的,但行业还是完成了艰巨的去库存工作;

其三,潜在产能供给相对有限,结合前两项,很容易得出产品定价权将重新回到供给端,在供给失衡之下,时间重新站在了品牌抑或是制造端,一些行业要重新进入主动或被动的消费升级。

商业模式需要重新审视

在此前供给侧改革以及去库存等大趋势之下,对零售市场其实产生了相当大的影响,概括性为:消费升级与渠道下沉共存,但后者更契合时代,因此也就直接带动了带货直播,社区团购等工作,近几年消费降级甚至成为行业热点,消费升级反而鲜有人提及了。

那么如果行业状况就此扭转,从买方市场变为卖方市场,是否会扭转上述行业趋势呢?

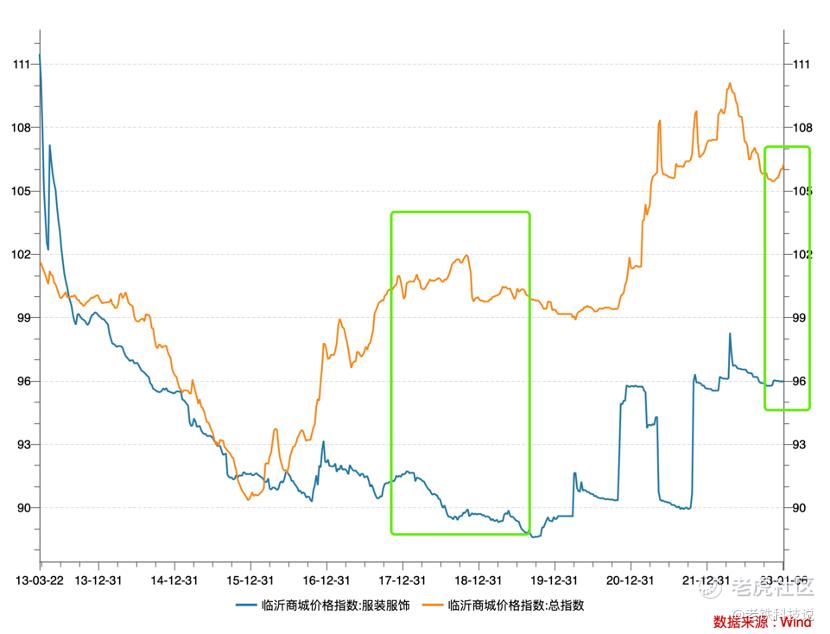

临沂商城是我国创办最早的专业批发市场集群之一,临沂商城价格指数也是衡量我国商品零售市场价格走势的重要参照。

上图基本上验证了我们前文对内需市场的一些判断,如在供给侧改革之下,企业转以下沉市场去库存战略,价格指数有明显的下行经历。疫情之后,价格指数随生产端供供给变化产生极大波动(服装服饰在产能以及去库存中价格上行明显),2022年后又转向去库存战略,价格又断崖式下行。

在上图中,我们亦非常清楚发现进入2023年之后,价格指数产生了明显上行的势头,这也再次验证我们上述结论:当产业结构结束之后,以强品牌,强渠道为优势的企业将留存下来(反之一些价格敏感型企业将就此退出),这些企业重新掌握行业定价能力,市场将重新步入消费升级。

如前文所言,在过去三年受不确定因素影响,一些企业或主动或被动采取了多种以提高可持续经营能力为目标的模式创新。以直播电商为例,其固然有展示形象,用户冲动消费明显,流量变现效率更佳等优势,但不能否认的是,在去库存为主导的战略下,企业尤其是一线知名头部品牌采取了主动拥抱的态度,推动行业的快速崛起,一种新业态的快速走高,乃是内外双重因素的影响,只看到“商业模式创新”,而忽视外在因素也是不客观的。

其手段包括低价,提高佣金比等等,平台,主播以及品牌商在此实现多赢,换句话说过去三年的特殊环境给了直播电商以“大势”。

如今,如果市场重新进入卖方市场,这就意味着上游供货商将继续拿到定价权,直播电商的三赢模式将被打破,行业从过去的低价推动,转以信任撮合,价格已非成交的绝对要素,而是供应链,品牌性,主播和用户目标的一致性。

简单来说,直播带货行业将会有一轮明显的洗牌,强IP主播留下,靠流量和佣金吃去库存红利的生存空间将会被压缩,当然这也会对直播电商平台带来明显的冲击,我们需要警惕的是:此前一路狂飙式的增长,在2023年后是否会得到延续,对头部品牌的争夺将会是今年直播电商的重中之重(比往年更为激烈)。

另一方面,当行业路径变化之后,原有行业经常会认为“落后产能”的企业是否会得到新的青睐,以阿里和京东为例,两家公司都以货架式电商起家,这些又都是许多市场分析所认为的将要被颠覆掉的“落后模式”,但我们需要强调的是,两家公司迄今为止仍然是主要一线品牌旗舰店的主选阵地,新品首发和长尾平台,在市场转向卖方市场的过程中是否会让这些平台重新获得权重呢?若果真如此,这些平台的景气度是否会得到新的校准呢?

除此之外,我们亦注意到线下零售在过去异常低调,也多被市场分析认识视为“落后”,不过站在资源的供给分配角度去看,线下商超多年来投资一直偏弱,线下市场又仍然占据零售大半江山,这意味着一线品牌极有可能在消费升级中继续投入部分资源去走线下,区域性的商场仍然有景气度回归的空间。

这些都是接下来我们需要重点观察的。

当前内需复苏正处于闯关时刻,尽管此前市场给予零售板块以极高的热情,但春节之后板块还是有了明显回调。也就说消费复苏这一趋势是确定的,但能反弹多高则存在分歧,回调也就是分歧的具体表现。我们前文分析,也是将行业置于理论的分析模型之中,至于市场是否完全会沿着此模型推进,则需要考验:

其一,宏观经济保持强劲复苏动力,打消居民对未来不确定的疑惑;

其二,春节后的常态化数据继续展示乐观一面,2月的社零数据至关重要。

我们也会持续修正框架,希望大家多多关注

精彩评论