随着近期房地产相关政策/消息的密集出台,市场对房地产的关注度开始提升。

11月23日-24日期间,多家银行对具有代表性的房企发出了意向性授信额度。除了工、农、建、交四大行之外,包括中国银行、邮储银行等国有大行,均表示出提供融资服务的意愿,市场统计总授信额度超过1.2万亿元。这得益于日前出台的“金融十六条”,提出对房地产企业提供银行信贷支持以及配股融资的政策。

在“钞能力”的加持下,近日房企、地产股均有不错的表现,截至11月25日收盘,万科(02202.HK)周涨幅达到14.15%,碧桂园(02002.HK)周涨幅超18%,龙湖集团(00960.HK)、金地商置(00535.HK)、华润置地(01109.HK)有不错的涨幅。

然而熟悉地产行业的投资者都清楚,在“房住不炒”的大山下,有关房企的利好不能说不存在,只能说效果往往不如预期般起效。那么本次出台的地产影响几何?能否撑起地产公司的数据与业绩,让其成为地产股反转上行的开端?

01 过去三年,房企面临的恶性循环

先从房地产企业的情况讲起。本轮房地产的寒冬既有行业周期的因素在内,同样也有政策指导下行业格局剧变的原因。以“房住不炒”为主旨的房地产行业去杠杆政策,其本意是控制过高的杠杆率,控制风险,使地产债务风险平缓落地。

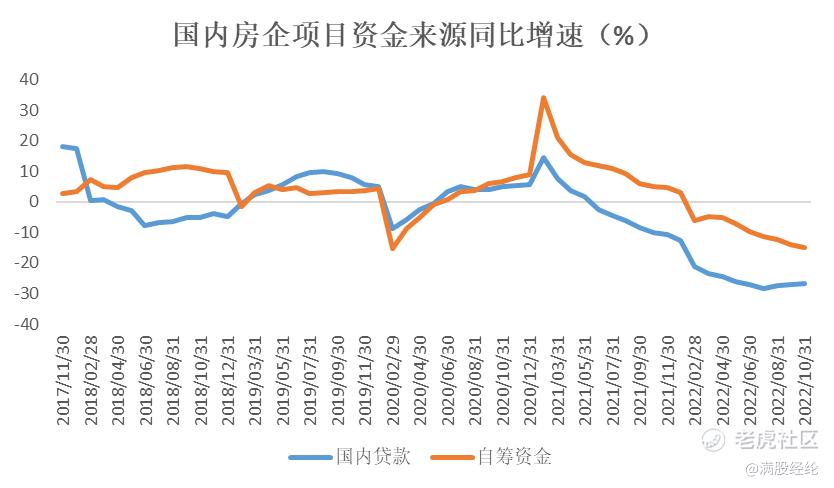

事实上,自政策实施以来,房地产从国内获取的贷款资金就持续呈现增速下行的趋势,从资金来源层面遏制房地产杠杆进一步扩张的风险。

然而从数据来看,国内资金的来源放缓导致了房企更多地寻求自筹资金,其中不乏境外的低利率美元负债来增加自身的规模。低利率的美元借款看似为企业开发提供了成本低廉的资金来源,但境外负债不仅要承受人民币的汇率风险,还要承受境外债权人更为严苛的信用评级。在特殊时期,外债的存在显著地增加了房地产行业走稳的难度。

在这个过程中,许多“虚胖”房地产企业被识破。这些房地产企业并不比地产公司更省建筑成本,也未必比小地产公司更会盖房子,而是比小地产公司更擅长“借钱”,通过融资来带动自身的规模优势。基于融资的规模优势在面对风险时稳定性差,在上行周期,企业可以通过外债扩张自身的发展,然而在下行周期中,大家面临着系统性风险,借来的“规模优势”就成为一种负担。

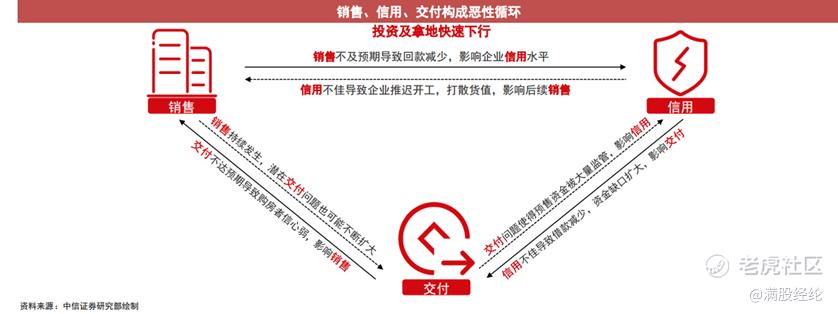

2019年到2021年中期,企业未能等到房价的上涨,但地价只会因为土地存量的减少而逐渐上升。叠加疫情期间开工、竣工限制,其结果就是企业资金链收紧,产业链条信用断裂,从房展质量不佳到无法如期交付,进一步压低市场的购买信心,形成了房地产企业的负面循环。

这个过程中存在的问题不光是资金链的问题,销售、信用、交付三方向均构成了恶性循环,使单在一方面发力的政策很难达到预期效果,只有常规的周期性放松难以改变问题,需要跨部门的协同来达成整体的解决方案,以“金融十六条”为首的银行间房地产支持政策应运而生。

02 新政策信号意义强烈,效果有待观察

从政策上来看,“金融十六条”的落地是从资金角度缓解房企的融资压力。细读该政策的内容,会发现其中许多内容早在今年3、4月份的时期就已经被提出,在近两年的房企风险暴露的过程中,国内银行、信托基于防疫政策予以展望的情况也并不少见,因此尽管在“金融十六条”发出后,市场反应相当强烈,但在实际执行过程中能起到的效果还是未知数。

已经负债累累的房企是否会选择继续增加贷款本就是模棱两可的事,在房价未有起色之前,进一步的贷款能起到的效果只是将负债长期化,缓解短期的偿付压力,却没法显著减少负债的规模。在笔者看来,国内贷款的支援更多意义上是将“外债”替换成“内债”,来降低出现外债暴雷的风险点,对房企负债情况的改善效果有限。

另一方面,日前推出的“保函置换监管资金”政策则更有实际意义。该政策“允许商业银行按市场化、法治化原则,在充分评估房地产企业信用风险、财务状况、声誉风险等的基础上进行自主决策,与优质房地产企业开展保函置换预售监管资金业务”,对于房屋预售体系进行了改革,有利于修复产业链中“信用”、“交付”环节。

保函置换监管资金的核心在于对在建工程的保障上,本质上是将项目烂尾的风险和银行绑定,避免“房企暴雷,银行要债”这等对消费者单方面不利的情况。尽管目前来看,以自愿参加为基础的政策对商业银行能有多大吸引力暂不明确,但预售监管体系的优化本身就是在释放一种信号,即政策对民企资金链问题的一种关注。

9月以来,房地产行业迎来新一轮政策出台高峰期,全国性政策聚焦于加强信贷支持政策,打通企业融资渠道,地方层面对限购、限贷、限售等需求限制性措施进一步退出,推行购房补贴政策,其宽松的政策环境是对供给侧政策底的进一步强化,预计在未来陆续出台的政策才是地产公司的预期所在。

03 开工意愿有待政策强化,保障性住房或成关键

在过去的三年中,房地产行业的不良资产在去杠杆中增加、积累,并在2022年开始较大规模地暴露风险。在风险暴露的同时,房地产的有效供给能力出现持续下降。暴雷的房地产企业在政策的支持下将专心解决债务风险,不再聚焦拿地发展,而未暴雷的房地产企业在手土地充足,但开工的意愿却未必充足。

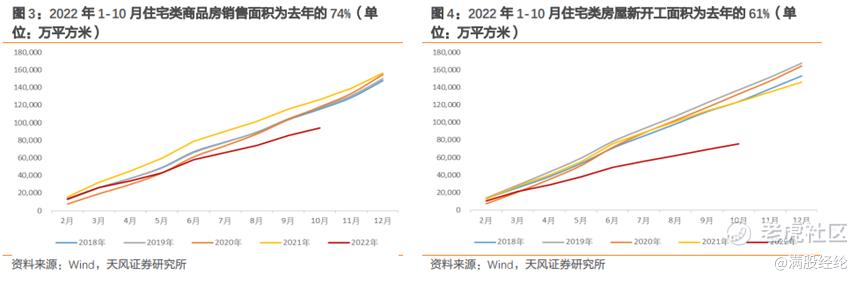

2022年1-10月,住宅类商品房销售面积为9.4亿平方米,为去年同期的74%,为2018-2021 年同期均值的79%;而住宅类房屋新开工7.6亿平方米,仅为去年同期的61%,为2018-2021 年同期均值的 59%;旧有资产的成本线高,存在潜在亏损风险,在不开工的前提下按照购入价格计算成本,对于地产商而言更为有利。其结果可能导致的问题,就是“新房”的增量会出现供给短缺,或在未来引发新的供需问题。

为了提升新增住房供应,除了通过“保交楼”“保项目”政策支撑有暴雷风险的房企完成项目以外,推动资金健康、债务风险低、运营质量高的优质房企下场,才能将房地产从低谷中带出,形成新的地产周期,并在政策指导下良好发展。

对于民营房企而言,目前需要的是能够“保障销路”的项目,就国内的地产环境而言,“保障性住房”则有望成为未来地产企业的新增住房主力。二十大报告强调的建立多主体供给、多渠道保障、租购并举的住房制度,打开了保租房建设的新局面,而旧城改造则是具有固定客户群体和新增住房面积的项目,在未来均有可能成为地产政策的发力点。

但为了推动房地产周期重塑,对于部分已经暴雷、杠杆久居不下的房企,持续不断的救助并不符合商业银行的需求,对财政的资金压力而言同样不现实。这类风险企业将背景下收缩业绩和资产规模,最终到达低位稳定,或是产业出清的结果。也只有加速对这些房企的出清,才能够更快地释放被占用的资源,使市场信心进一步得到回复。

在这个过程中,政策的倾向或聚焦于强化/优化信用支持工具,使风险房企在不暴雷的风险下平稳面进入行业出清阶段,“保交楼”可以被视作这个过程的第一阶段,也应对了“金融 16 条”提出的“积极配合做好受困房地产企业风险处置”的要求。后续针对市场托底和房企纾困政策或进一步演绎,为风险房企出清做好铺垫。

04 写在结尾

房地产是国内经济非常重要的一环,但并非全部。目前政策端对经济的拉动聚焦于内需,促动投资和消费并重,建立起疫情防控和经济社会发展并行的机制将是2023年中国政策的核心,稳增长、稳预期的核心并未改变。

在此背景下,房地产端再度出现大规模刺激政策的概率并不高。2023年中国经济面仍旧面临着较大的不确定性,疫情是否稳定,房企是否能如期完成保交楼的政策,外部环境的冲击是否会导致其他变化,均是需要重视的风险,笔者暂且看地产股能够在2023年企稳,但聚焦到个股,还是需要注意企业本身的盈利确定性,警惕业绩低于预期的企业,避免成为市场出清的“牺牲品”。

参考研报:

中信证券-房地产开发行业2023年投资策略:政策破解恶性循环,时间消化不良资产

天风证券-地产政策三问:效果怎样?是否刺激?如何演绎?

华泰证券-房地产行业:融资托底加速演绎

相关标的:

万科企业(02002.HK)/万科A(00002.SZ)

保利置业集团(00119.HK)/保利发展(600048.SH)

金地集团(600383.SZ)/金地商置(00535.HK)

精彩评论