2022年上半年,美股市场受经济增长放缓拖累表现不佳:美联储正在提高利率以对抗通胀,而俄乌战争的恶化和新冠疫情的反复也对脆弱的经济雪上加霜。

美股药企却在美联储紧缩周期的第一年表现出色:DBG(纽交所Arca医药指数)相对美股三大指数展现出了较强的韧性(如下图);IHE, XPH,PPH等相关指数也表现大幅跑赢市场。

究其原因,笔者认为药企的收入并不取决于经济的强弱。即使消费者收紧预算,药品需求也不会动摇。同时,药企动辄长达10年以上的长期管线也给了投资者跨越市场周期长期持有的信心。

随着BBBA法案(Build Back Better Act ->创新药控价)停滞不前和美国中期选举临近,美国药品定价发生重大变化的可能性很低。

COVID-19疫苗/口服药的成功进一步激发了美国的创新能力行业前沿:新技术平台(信使 RNA等)的发展,药物发现的计算方法变革,使得快速开发时间表成为可能。疫情带来的丰厚收入也为这些药企的并购和研发补充了子弹,外延并购的催化剂排上日程。

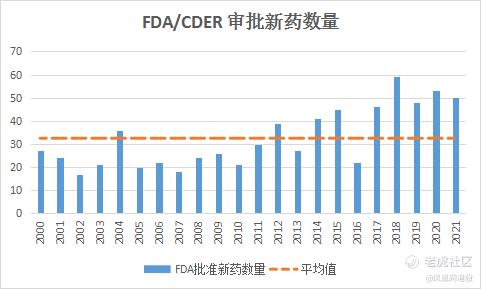

而疫苗和口服药的巨额的回报也刺激了资本的神经,源源不断的热钱涌入赛道投资最新的研发管线。在过去的十年里,FDA 批准的新药平均数量远高于上一个十年(如下图)。

新平台的出现也将使该行业进入可应用于更广泛疾病的治疗药物/模式领域。免疫肿瘤学(Keytruda、Opdivo 和 Yervoy)和 CAR-T(Yescarta、Kymriah 和 Breyanzi)疗法分别在某些癌症亚群(如黑色素瘤和淋巴瘤)中产生持久/长期的完全缓解。

但是,再好的赛道也存在逆风。而药企的逆风是:从现在到本世纪末,该行业的许多公司失去了关键药物的专利保护(LOE), 到 2023 年,收入约为 1450 亿美元,占总收入的近 40%。

这给新产品周期和管道以及并购的资本部署带来了更大的压力(约 3000 亿美元的资产负债表容量)。政策端主要逆风时减税和就业法案 (TCJA)短期现金流冲击和BBBA法案医保控费的长期限制,下文会详细论述。

【公司比较篇】

行业虽好,但是公司的选择才是关键。下文笔者将详细为笔者从各个维度分析一下美股头部的药企比较:主要涉及的公司有PFE辉瑞,ABBV艾伯维,LLY礼来,MRK默沙东,BMY施贵宝等。

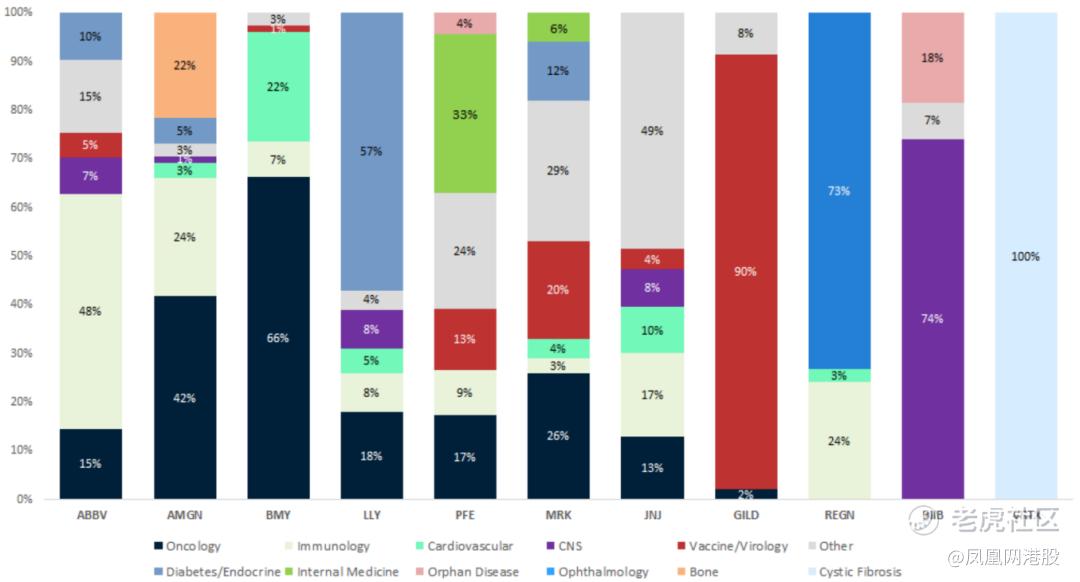

1.业务分布

上图按照病种对美股药企进行了分类,便于读者对行业有一个基本的认知:艾伯维ABBV核心产品是免疫学,施贵宝BMY深耕肿瘤,礼来LLY偏向糖尿病/减肥,吉利德GILD重点布局疫苗,再生元REGN主营眼科,渤健BIIB主营脑科(CNS)。

赛道布局难分优劣,但是像肿瘤,免疫学,糖尿病这种属于大赛道,对应的市场规模和潜力更大,所以核心药的峰值销售(peak sales)也更高。

尽管这些药企管线纷繁复杂,但是根据主营业务就能区分出核心管线和次要管线,对于临床的进展影响也能有一个基本的认知和评估。

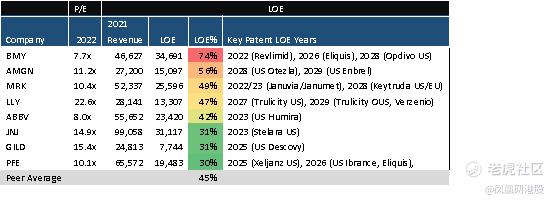

2.专利过期(LOE)影响程度

上图是目前药企在2030年专利到期所占整个产品池的比例。专利到期(LOE)对药企意味着失去来自官方的专利保护,其他仿制药/同类药可以合法的生产适应症类似的产品。这将导致市场份额的萎缩和毛利率的下降。

如上图所示,BMY的专利损失比例(2030年)最高,占整个管线的74%左右。而市场普遍关注的ABBV的LOE比例其实只占42%左右。

2022 BMY的抗癌药Revlimid由于专利保护到期,销售额因受到JNJ仿制药竞争的挑战,第一季度的销售额为 28 亿美元,低于预期。这一表现促使 BMS 将其多发性骨髓瘤药物 2022 年的收入预测削减了 5 亿美元。受此消息影响,当日该公司股价下跌 4%。其影响力可见一斑。

这里需要注意的是尽管PFE,BILD看似LOE损失较小,但其原因是因为其2026年以后到期的管线较为匮乏导致,所以其长期增长潜力依旧存在压力。

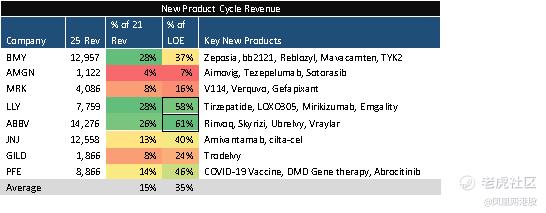

为了对抗LOE,药企们会推出新的产品管线以弥补损失(见上图)。最典型的例子是ABBV,专利到期的比例在42%,而新产品收入的比例会增加61%。因为其推出的Rinvoq和Skyrizi和Humira的适应症相同(克罗恩症,免疫疾病),但是有着更好的临床疗效和安全性,从而在未来基本可以弥补Humira到期带来的专利损失。

3. 并购潜力

并购(外生增长)也是抵消LOE侵蚀的渠道之一。未来三年默沙东MRK,辉瑞PFE,施贵宝BMY三家公司管理层对于并购的积极性最高:MRK提出希望通过围绕外部业务发展增强 Keytruda 的主导地位。BMY迫切希望收购肿瘤学、血液学、心血管和炎症相关的标的以减少LOE压力。

PFE管理层希望改善 2026 年后二三期管线的资产数量,着重布局肿瘤学、免疫学、罕见病等。尽管辉瑞的管线相对同业没有专精某一类型,但是根据最新几个临床结果来看其有效性(ORR)和安全性都较同业并不逊色。

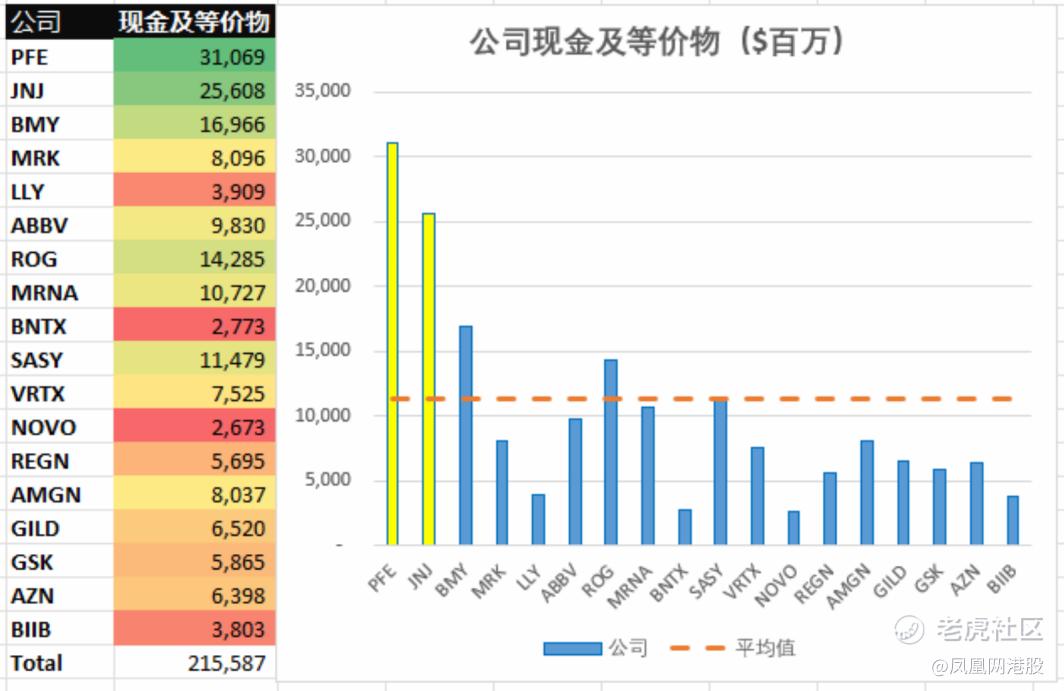

但是从实力上来说,只有PFE和BMY两家具有充分的“子弹”来完成其愿景(见下图)。

4. 政策逆风比较

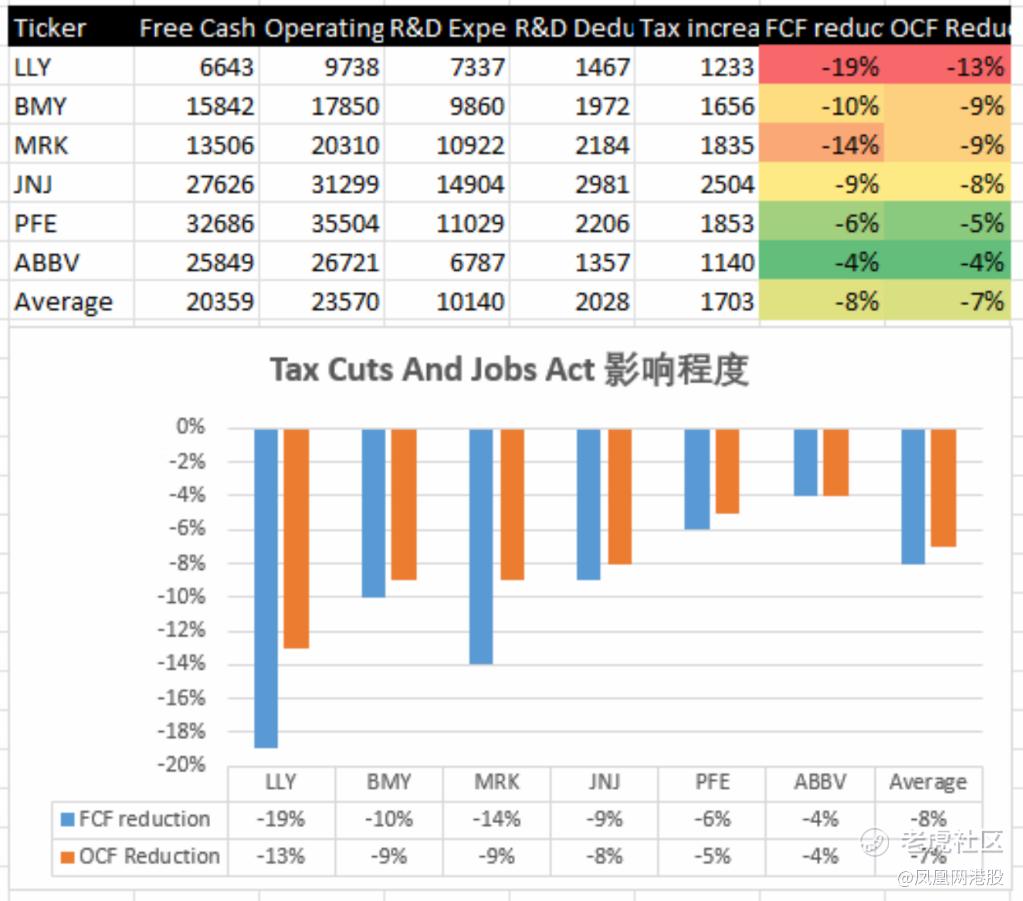

随着 2017 年《减税和就业法案》(TCJA)的预定摊销要求于2022年生效,短期内研发密集型行业对 FCF 的影响。TCJA 将公司税率降低至 21%,但从 2022 年开始,研发摊销确认从立即扣除变为 5 年确认。

由于制药公司是研发密集型的,因此美国药企的FCF 平均减少约 8%,预计 2022 年现金税将增加 17 亿美元。所以今年和明年管线比重较大的公司(LLY,BMY)自由现金流受冲击较大(-19%,-10%)(如下图)。

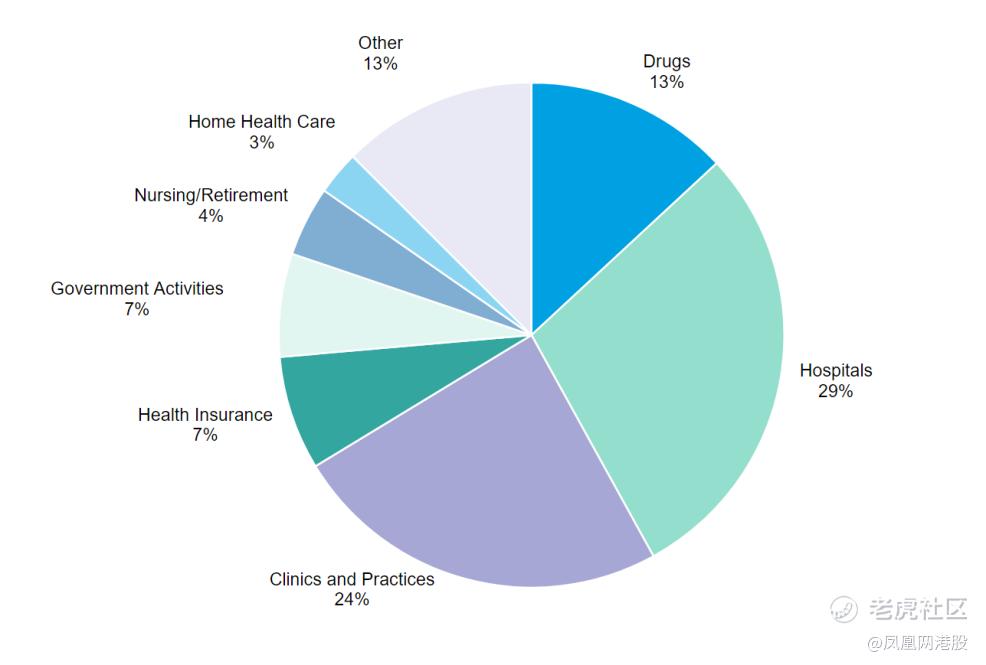

除此之外,美国药品定价变化也政治环境而起起落落。美国的医疗保健支出增速高于其他 15 个高收入国家。因此,美国政策制定者一直在寻找控制医疗保健成本的方法。

BBBA (Build Back Better) 立法包括一项提案,该提案将允许医疗保险根据年份就 10-20 种药物的药品价格进行谈判,这可能对许多生物制药公司造成不利影响。因此,潜在变化的前景仍然是该行业的中长期风险。但是值得庆幸的是,药物支出仅占医疗保健总支出的 13%。所以影响有限。

综上所述,笔者对于目前的美股药企的优先度排序是PFE辉瑞 > ABBV艾伯维 > LLY礼来。由于篇幅有限,笔者将在下期将详细分析这几家公司的管线和前景。

以上个股分析纯为个人意见,不构成投资建议。C 基金持有PFE相关个股的长/短仓。

关于作者: 党天楚(Elliott Dang)鹏格斯资产管理的投资分析师,覆盖医疗,房地产和农业板块等。

关于鹏格斯投资心得 (Pickers Investment Ideas):鹏格斯投资心得附属于鹏格斯资产管理有限公司 (Pickers Capital Management Limited),由公司的投资研究团队组成。研究范围包括中港美三地上市公司的股票,重点聚焦医疗、新能源,大消费等板块。鹏格斯投资心得秉持「价值投资」的理念,开展行业和企业的深度研究,致力于发现证券市场的投资机会,并与投资者共享研究和交流最新的研究成果 。

精彩评论