晚上好~今天,我们解答上篇留下的问题‘金风和明阳能否支撑这样的融资规模,会不会出现偿债危机,而运达股份真的是黑马吗?它是靠什么卖点,业绩看起来很‘出色’呢?’

所有分析的最后都要落脚到投资,那么自然要了解金风、明阳、运达的安全价位是多少~

(一)

1、看看金风2021应收款项,同比增长13%至235.85亿。在2020赊账比例上升后的金风,在2021谨慎多了。

不过,公司主要是长期借款占比大,同比增长35.12%;应收款项与长期借款金额相当,应收款项的收不回来可咋整?

虽然风电场建设周期大多是年初开工,年底竣工投产,回款主要集中在第四节度!

然而,年末却没等着好消息,2021金风计提了信用减值6.43亿,同比增长3倍有余(因应收账款的账面金额高于其可收回金额而造成的损失)

不过,在这种情况下,金风的短期借款下降至4.7亿,同比减少了82%。短期还款压力较小。

2、2021运达和明阳应收款项都是大幅上升,从金额来说,运达同比增长80%至68.35亿,明阳同比增长58%至58.72亿;

运达应收款项超过了明阳,意味着什么?想想看,运达2021营业收入才160亿,应收款项就占其43%!!

运达2020信用减值损失0.05亿,2021年增长至1.94亿。运达经营活动产生的现金2021是22.98亿,68.35亿的应收款是公司经营活动赚的钱的3倍还多。目前运达主营业务收入都是来自陆上风电,但有积极拓展海上业务。

明阳信用减值损失同比增长1倍,资产减值损失同比增长2倍,明阳也存在款项收回难度上升的情况,但比金风压力小。

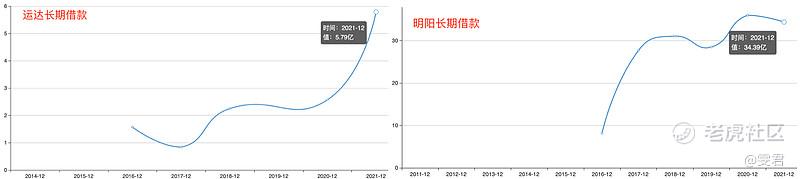

从长期借款来看,运达2021同比增长1.25倍,金风是同比增长35.12%,而明阳则是下降趋势。虽然运达收入、利润等方面很亮眼,但若持续收不回款项,偿债压力会很大。

3、之前也分析过金风和明阳的资产负债率,金风常年在70%以下,明阳逐年下降2021是70%,均是低于其他公司,运达则略逊一筹,资产负债率较高。

总结:中小公司在行业景气时受益其中,但是在景气下行时期,风险可就大大增加。而金风业务整体保持稳健,风机龙头地位稳固,主要是资产减值拖累业绩。

(二)

1、金风:2021年的三费有所上升,总营业费用率也如此,主要是研发和财务费用率有所上升。

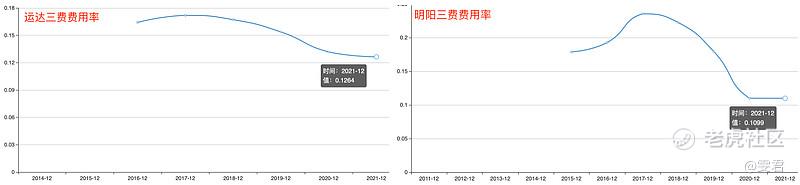

2、从三项费用率对比可以看出明阳费用率远低于运达、金风;金风三费费用率达15%!

明阳总营业费用率也有所上升,从2020的9.28%上升到 10.05%。

由于销售费用的大幅下降,运达的总营业费用率从2020的14.01%降至2021的12.68%。

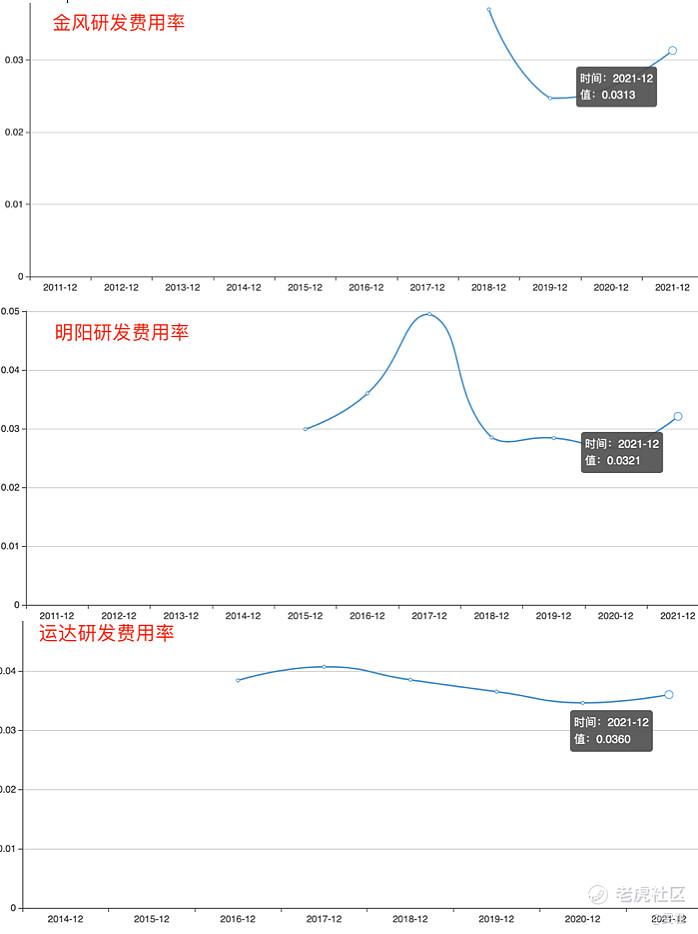

3、从研发费用率方面看,金风略低于明阳和运达股份,但从增速来看,运达只增长了0.14%;

总结:

金风总的来说费用控制良好,销售费用率连续三年下降至6.28%,主要是研发投入加大;

明阳销售费用率与2020基本持平;

运达销售费用率从2020年的10.10%降至8.52%,多少与公司的销售策略有关---‘可赊账’。

(三)估值

金风相对合适的价格区间,四舍五入后是9.5-11元;

明阳相对合适的价格区间,四舍五入后是18-21元;

运达相对合适的价格区间,四舍五入后是9-13元。

#风电#

谢谢这么优秀的你还关注了我♥️,感谢点赞转发的老铁们~

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

精彩评论