大家好,这是大飞猫2022年第20周记录。

这几天朋友圈里胡锡进挺火的。

最早是胡锡进观察在5月20日发表《恢复市场信心,需要拿出震撼弹级别的措施来》一文,大意是指出:中国除了基本政策宣示,恐怕还需要把工具箱完全打开,那里面的工具还有很多。与国际压力和新冠病毒这样的“洪水猛兽”对抗对冲,恐怕需要“震撼弹”级别的手段上场。光用口号安抚公众,这样的市场信心激励不会起作用的。(原文)

全文内容看下来,基本上是一些要坚定总目标、总方针、坚决落实推进、高科技&衣食住行都不要落下的车轱辘话。这话当然是正确的,但其实也没有什么新意,网民的小作文经常也能看得到。最大的区别是,谁来说,在什么时机说

。

至于具体怎么落实,那就不是评论家的能力圈了。

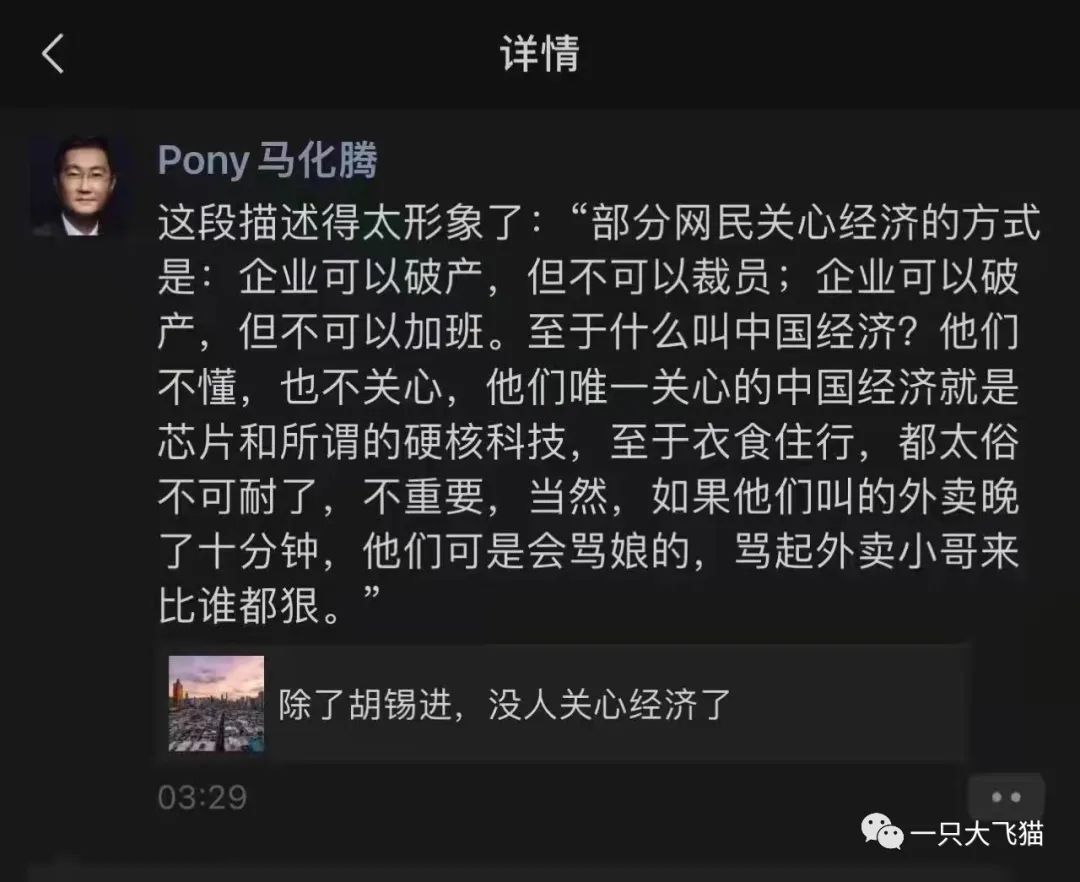

给胡锡进加了一把火的是疑似Pony转发的《除了胡锡进,没人关心经济了》一文,并给某段话加粗了:

大中华上市公司市值第一、在经历股灾市值腰斩、疫情当道、近期又深陷裁员(传闻)的腾讯掌门人,一向行事低调的Pony马,此时此刻对中国经济发声,大概是民众们想要听到的。

至于这是不是真的Pony本人?目前还没有腾讯或者老马本人出来辟谣。但至少,人们期待、相信、希望这就是他本人。不管观点对错,请让大佬们说说话,不是微博清空了。

评论一如既往的点赞&恶评齐飞,这个世界从来都没有理性过,在普通人得以自由发声(喷粪)的互联网时代,人的无知和傲慢无所遁形。

当然,没人觉得自己无知、傲慢。

另外要说的是,转发的文章太标题党,过于夸张绝对化,随后又被胡锡进《关心经济的岂止老胡!请不要给我戴高帽》一文反怼:关心中国经济的岂止老胡!各地党委政府哪有不关心域内经济的,很多专家更是以论述经济为己长。老胡只是个媒体人,带着自己的敏感,去参与、推动必要的讨论和聚焦。

是啊,说没人关心经济,股民们恐怕首先不答应!

说下我对当下行情的一些判断,以及个人的策略应对。

股市当下面临的困难,我想大家基本也都知道,主要矛盾包括且不限于:美通胀&加息缩表周期、疫情下全球经济问题(包括国内)、国内以地产+中概互联+生物医药为代表的产业逆周期等,并由此导致市场资金流动性、市场信心问题。

简而言之,就是大环境不好、行业公司业绩也不行,且没有看到改善的迹象。这也是近一年多来港、A、美股三地指数屡创新低的原因。

但反过来也要分析,股市是否跌到位,是否对当前的诸多风险过度定价、甚至是错误定价,这也带来逆向投资的机会。毕竟金子,只有在哀鸿遍野的危机、熊市中才会满地都是,我们要保证活着的前提下、敢于去翻这些金子。

我对当下的行情,尤其是短期(1-3个月),大概有两个判断。不一定对,而且要不断的动态修正,谨慎参考。

1、股市整体维持震荡行情。尤其是港股的恒生指数、A股上证指数在前期已分别跌破20000点、3000点的关键低位,并初步迎来了政策底,在近期美股连续大幅杀跌的行情下也并未跌破这个底部。

美股不好说,目前尚且处于大跌初步企稳期,但以苹果、亚马逊、特斯拉为代表的巨头们已经开始补跌,且特斯拉已经高位接近腰斩了,是个关键信号。

2、股市永远不缺乏结构性行情机会。截止目前为止,今年最大的结构性大行情主要集中在能源板块,比如石油、煤炭板块等,主要还是这样的大环境下它们的赚钱能力太强。

导致股市下跌的那些宏观因素总是会慢慢解决的,那么到时依然会催生另一批行业、公司的投资机会,需要好好跟踪、布局。

基于这些判断,我自己的操作策略大概也有两个方向:

1、短线策略。

已经大幅杀跌,盘整初步到位、短期又受多重因素压制,看不到增长前景的基本面比较优秀的老牌龙头公司,大致判定为震荡为主。

这一类公司,跌到低位要敢买、短期不怕套;反弹舍得卖、不怕踏空。

这部分基本要求用机动的打野资金(比如10%-20%),对多个公司进行分仓轮动操作,积小胜。

比如上图,是5月的一些短期交易,基本是在单日大跌、或者连续多日阴跌到前期底部附近买入,反弹10%后逐渐卖出,持有期快的如金山云4天(反弹快)、慢的如信达微创拿了十几天(反弹慢、但不怕拿)。

再之前说过的比如快手的四重底、美团的高反弹韧性,也都是不错的标的。

这个策略需要注意资金灵活性、仓位的管理。

2、中长期策略。

对于公司价值合理偏低、中长期空间&确定性大的公司,安心持股即可。

这个方向,我关注的核心主要是新能源、半导体、部分新经济股。再细分的话,目前重仓的是绿电,等待机会的比如光伏、IGBT、新能源材料相关(这块主要在A股,估值太贵下不了手)。

另外还有部分低估高息的仓位作为当前的防守仓位,但未来可能还是会移到成长股去。我个人对传统的增长一般的行业、价值股实在是没有太大兴趣。

另外,个人已经不太关注地产、物业、教育这些行业了。这两年以来,也看到太多朋友踩了大坑。

我的一个核心判断是,成长失速、甚至受到政策打压的行业,再便宜也可能有太多看不见的陷阱的。除非政策支持、重启成长周期,否则我都不会太关注的。不一定对,个人观点。

这个策略需要认知&投研能力、投资体系的匹配了。要提高胜率、减少踩坑,本质上来说还是要深研行业、公司,这个确实是挺难的,起码相对于打新套利之类的是难得多了。

难而正确的事,坚持做。

怎么做?大师们的心灵鸡汤多读一读,就那样做!多读优秀的经典著作、研究优秀的人群、公司。

最后给大家上一大碗鸡汤:

今日资本的掌门人、投资女王徐新,在5.19南大校友会直播分享了自己的一些感悟,以及一些建议。

我简单梳理了七点以下:

1、对自己影响最大的人:爸爸、巴菲特、芒格。其中巴菲特的信、相关的书籍,都看了不止一遍。

(为什么顶级投资人都认同巴菲特,散户们却不喜欢巴菲特?学巴菲特要学他的哪些方面?如何与自身的实践相结合?)

想清楚了,投资理念就初步及格了。

2、学习、研究方法论(注:徐新的今日资本属于风投,专注于一级市场)

1)winner pattern study,研究赢家的法则。

徐新:举个例子来说,我们很早就投了京东,投了很多零售,都挺成功的。我们比别人更早看到了生鲜电商春天的来临,比别人可能早投了12个月到18个月。那为什么我们能看到比别人更早呢?是因为我们把零售这个winnerpattern已经研究透了。我们把所有零售行业那些伟大公司的创始人传记全都看了,把它年报全部看了。从亚马逊到沃尔玛,到Costco,到7-11,到Aldi,到Walgreens,全部都看了。

2)用户深度访谈。

徐新:我们每年做2000个用户访谈。错过了拼多多后,我们觉得还是不太懂低线人民群众是怎么生活的,后来我们就做了一次下乡行,就是真正住在人家家里。

我们要回答的第一个问题就是,这些人到底有没有钱消费升级,第二,他们时间花在哪里、钱花在哪里,他们的焦虑是什么、他们的渴望是什么。

3)如何判断企业家:杀手的直觉、善于学习、愿意分享财富。

徐新:我觉得共同的东西就是:第一,看他有没有杀手的直觉,能看到别人看不到的东西,第二他是不是擅于学习,另外就是看他是不是愿意分享财富。每一个企业家性格可能不一样,都可以成功,但是这三点是我们找到的共同点。

3、投资之路上犯过的最大错误:伟大的公司拿的时间不够长。

徐新:我们这个home run有两个关键点,一个是你投到伟大公司的概率,frequency频次,还有一个是强度,intensity,就是每一个项目你能赚多少钱。那我们的感觉就是说,频次其实是运气决定的,你能不能赶上一个技术创新的大浪潮,像我们很lucky,我们出生在中国,出生在这个时代,先赶上了互联网,又赶上了移动互联网,现在又赶到了AI,将来说不定还有Metaverse,所以我们运气说实话还是挺好的。

第二个其实就是强度。强度完全只决定于两件事,第一个是你的金额是不是足够大,第二个是你拿的时间是不是足够长。像我们投资这么多年,真正单一项目过10亿美金回报的,我们有几个,这几个都是拿的时间很长的,而且投资金额都蛮大。要么投资股份比例大,要么投资金额大,但是我们拿的时间都很长,像京东我们拿了12年,益丰我们也拿了14年,美团已经10年了,Boss直聘是6年,我们真的是拿的时间长,我特别能感受到power of compounding。

4、招人:有趣的灵魂、think different

5、投资经历中最成功的案例:京东、美团。京东拿了12年赚了100倍。

徐新:当时他要200万,我们给了他1000万,他就变得胆子大了、步伐快了。拿到我们的钱,他就做了两个重大的决策。而这个决策是老刘的杀手直觉,他先扩了品类。

第二,他拿钱建了一个配送队伍。

我们还提出拿出18个点做期权。

还有一个就是,我们帮他招了关键的几个人。如徐磊(后来的CEO)、侯毅(后来的盒马创始人)等。

关键的时候是我们没有怂。当我们成长很快的时候,竞争对手就跟我们打价格战。打价格战的时候,我们给了京东5次过桥贷款冲上去。先是跟新蛋打,后来跟亚马逊打,然后跟苏宁打。因为在08年我们刚开始融资的时候,金融危机就来了。老刘大概见了有30个投资人都不给钱。

但最重要的还是我们拿的时间很长,我们拿了12年。

6、如何敏锐捕捉到各行业赛道风口:大量的阅读,尤其是很牛的创始人。

徐新:你要有洞察,第一你要有好奇心,第二要第一性原理。你要追求真理,另外要有足够的耐心,你要积累。知识其实是一个复利,一开始是比较缓慢的往上涨,到最后你会发现tipping point非常高,就跟时间的复利有点像。

7、如何构建自己的投资体系。

我们做风险投资的,跟巴菲特不太一样。他其实是做价值投资的,价值投资可能更多还是你要买的便宜,核心逻辑是你投资一个公司股票,就像买个生意一样,你价格要便宜,要有margin of safety,然后要有时间的复利。

但我们跟他不太一样,我们是靠增长赚钱,就是我投早期,靠眼光赚钱,找到一个大的品类,找到一个优秀的企业家,就是一个伟大的赛道来了,然后一个靠谱的企业家,我们让他舍命狂奔。

我自己觉得,便宜你只能便宜一次。就像你市盈率很低,比如你就10倍市盈率,就算你15倍市盈率,冲到30倍,充其量你就涨了两倍。但你别忘了,我的盈利的增长是每一年可以compound,我是靠时间来赚钱的,power of compounding。所以,我自己个人preference还是更喜欢做成长型投资。

精彩评论