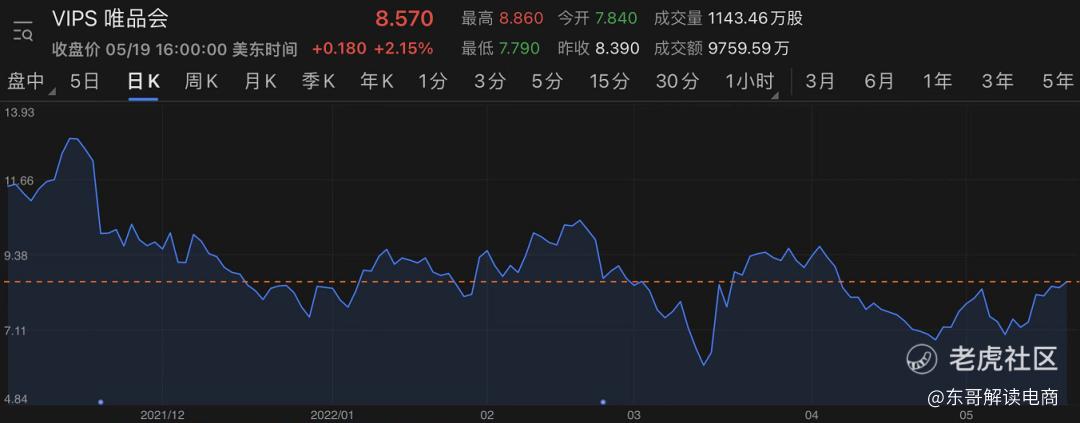

导言:股价正在低位徘徊的唯品会,为何获高瓴资本旗下基金大举加仓?$唯品会(VIPS)$

文:李成东

来源:东哥解读电商

北京时间5月19日,特卖电商唯品会(vip.com,NYSE:VIPS)披露了其2022年第一季度财报。数据显示,唯品会2022Q1总营收252亿元,Non-GAAP净利润14亿元,连续38个季度盈利。

作为国内头部的特卖电商,唯品会一直在不断扩张业务,利润处于健康水平,但是股价却没有随之上行。市场分歧之下,唯品会价值有待重估。

数据来源:富途证券

业绩一览

财报显示,2022Q1唯品会总营收为252亿元,去年同期为人民币284亿元。毛利润为50亿元,去年同期为56亿元。毛利率为19.8%,与去年持平。非美国通用会计准则下,归属净利润为14亿元,上年同期为17亿元。

整体运营成本为39亿元,与去年同期同的44亿元相比下滑11.0%。履约费用为17亿元,去年同期为18亿元;营销费用为7.593亿元,去年同期为13亿元;研发费用为3.904亿元,去年同期为3.375亿元;管理费用为11亿元,去年同期为9.567亿元。

唯品会一季度GMV总额为426亿元,2021年同期为461亿元;总订单数达1.664亿份,2021年同期为1.755亿;活跃用户数量为4220万,2021年同期为4580万。

截至2021年3月31日,唯品会拥有现金、现金等价物和限制性现金143亿元,短期投资50亿元。

唯品会预计,2022年第二季度总净营收将达到222亿元至237亿元。

盈利能力持稳,

回购计划彰显信心,获千亿基金重仓

尽管一季度电商市场受到疫情负面影响,但唯品会通过精细化运营使公司利润保持在健康水平。由于在当前宏观环境下,非必需消费品的需求疲软,且疫情对仓储和物流网络造成影响,唯品会单季度营收实现252亿元,Non-GAAP净利润14亿元,均略有下滑。值得注意的是,唯品会毛利率稳定在19.8% 的水平。

为彰显管理层对唯品会长期发展的信心,以及对股东创造长期价值的承诺,今年3月31日,唯品会宣布公司将在未来24个月内回购不超过10亿美元的美国存托股票或A类普通股。

值得注意的是,近日,高瓴资本旗下专注于海外二级市场的基金管理公司HHLR Advisors(简称“高瓴HHLR”)公布了最新的美股持仓数据。数据显示,截至2022年一季度末,高瓴HHLR对唯品会的持仓市值接近2亿美元,较上一个季度已增长了165%。按持仓市值计算,截至一季度末,唯品会跻身高瓴HHLR前十大重仓股。

要知道,作为全球知名的千亿私募基金,高瓴资本的一举一动都会对市场产生巨大影响。

唯品会明明业绩承压,股价低位徘徊,为何高瓴资本却抛出了橄榄枝?作为唯品会的长期关注者,海豚智库始终认为唯品会具备成熟、高效的品牌特卖模式,依靠优质的品牌供应、较高的用户粘性和用户忠诚度构筑了多重竞争壁垒,这是唯品会长期竞争优势之所在。

同时,海豚智库认为,经济越低迷,线上特卖市场越能逆市增长。因为疫情加速了消费者日常购物从线下往线上转移的习惯养成,进一步提升了线上消费的频率与粘性。其次,受疫情的影响,消费者的消费决策也更趋理性,更在意性价比,更愿意为优质的深度折扣商品买单。

深挖用户需求,高价值客群逆势增长

在国内消费相对疲软、线上零售市场承压的情况下,唯品会2022Q1活跃用户数为4220万。其中,超V活跃用户数同比增37%,对一季度线上净GMV贡献占比达38%。高质量用户的消费弹性、留存率、ARPU值显著高于普通用户,是唯品会EVA的重要来源。

唯品会的营收和用户数量变化趋势保持稳健,亮点在于合理费控下持续盈利的能力和90%以上的高复购率。对唯品会来说,存量用户的价值挖掘比一味地追求增量市场更有意义。

平台用户数量和质量双提升的原因,概括而言有两大点——通过技术应用提升好货与用户的匹配,驱动高价值用户增长;深入洞察用户,挖掘需求,促进高潜能用户增长。

具体来看,为提升核心用户留存度、增强用户粘性,唯品会向超级VIP提供丰富的会员权益与增值服务,专属商品限时优惠等;同时,唯品会超级VIP打通线上线下购物场景,同享折扣。

消费升级让商家越来越重视用户体验,唯品会现在做的恰恰就是在特卖这一细分领域为用户提供别致的服务,强化他们的体验和认同。换言之,支撑唯品会增长的核心驱动力是顾客忠诚度、满意度和复购率的提升,不仅是用户数量。

或许市场会担忧,来自短视频平台的竞争日渐激烈,唯品会能否展示出其在留存核心用户群方面的能力。

对唯品会而言,取胜的关键是“专业性”,是否有能力挑出消费者真正想要的好货、真正的好品牌、好商品、好价格,以及其自营模式、优秀的服务体验能否借机脱颖而出。所以,主打美妆服饰的唯品会当务之急是扩展品类,满足多样化消费需求,成为更专业的电商平台。

拓展非穿戴品类,打造“第二增长曲线”

唯品会成立时间本身较短,2008年12月份上线,2012年3月上市才充实了资本,而真正做品类扩张已经是2013年以后的事情。比如2014年2月份收购了乐蜂网——唯品会收购乐蜂网,在资本层面无疑是非常成功的,在业务层面也极大的推动了美妆业务。

但是,服饰美妆领域的竞争对手一直在增加,阿里要保护自己服饰品类的领先地位,而京东希望通过服饰提升自己的盈利能力,所以唯品会能否突破品类很关键。海豚智库认为唯品会的品类扩张虽然没有办法直接和阿里、京东比,但基于它扩品类时间长度,依然是非常成功的。

唯品会凭借强大的好货能力,增加了日用品等非穿戴类产品供应。

今年以来,唯品会平台的美妆、黄金、家电、食品等非穿戴品类的销售业绩突出。以美妆品类为例,唯品会的美妆消费增长已逐步驶入快车道。今年1-3月,国货美妆品牌在该平台上的销量增势明显,销量排名前五的品牌是受年轻人青睐的珂拉琪、花西子、橘朵、尔木萄和谷雨,其中,珂拉琪和谷雨的销量同比均呈倍数增长。

同时,唯品会不断完善家电、家纺产品矩阵,今年1-3月,国产品牌科沃斯、小熊和九阳在唯品会的整体销售额同比增长明显,如九阳空气炸锅销售额同比增幅超过11倍;在家纺品类,水星集团与唯品会展开深度合作,定制开发的平台专供品包揽床品套件,被芯等各类目销售TOP1。

对于非穿戴品类的战略定位,唯品会管理层在业绩电话会议上表示,穿戴品类依然是主力生意,拓展非穿戴类的目的在于提升用户ARPU,增加用户消费频次。唯品会不追求非穿戴类sku的大量增长,但是希望做出特色,让用户觉得在唯品会买标品是物超所值。

对此,海豚智库认为,唯品会拓展非穿戴品类,有望成为其“第二增长曲线”。

用实力打破市场焦虑,重塑特卖价值

回过头来看,就是这样一个业务范围不断扩张、规模稳健提升、年营收超千亿、年利润50-60亿元的电商平台,市盈率却只有9倍,明显是电商企业里被严重低估的。因为资本市场认为流量枯竭、快抖崛起对唯品会的增长造成压力,或会影响特卖电商的发展。

但事实上,唯品会还有很大上升空间。

唯品会将以“特卖”为核心进行业务探索——线下店融合,丰富平台供给等,持续为消费者提供折扣好货,利好其长期发展。参考美国市场,在百货业增长低迷时,折扣零售业规模却持续增长。典型代表如美国折扣零售巨头TJX,截至2022年5月上旬,TJX公司的市值超过650亿美元,在2021年世界500强中排名第383位。

如果把时间线拉长,今年以来,中概股普遍波动下行,唯品会同时期的表现其实比同行企业更好。首先,截至2021年3月31日,唯品会拥有现金、现金等价物和限制性现金143亿元,短期投资50亿元,并再提出了回购政策。互联网企业尤其要求资本支出稳定,以推动持续盈利能力,唯品会持续正值的现金流将支持强劲的财务状况,并提供充足的评级上调空间。

其次,在错位竞争下,唯品会想象空间巨大。市场普遍认为,抖音作为后起之秀,主打美妆服饰赛道会和唯品会产生正面竞争。实际上,快抖的入侵更多会影响阿里。因为唯品会的自营模式为其提供了较高的护城河。所以,唯品会因为具有长期稳定的供应链优势仍能实现稳健的发展。

广发证券近日也表示,疫后恢复期品牌库存水平提升、对唯品会特卖渠道需求上升,消费者对性价比渠道更加青睐,为唯品会表现优于行业的阶段。

从自身来看,唯品会创新品牌特卖模式,通过“服务”和“好物”圈粉,促进用户数量及质量双成长。如今,唯品会为用户持续不断地引入好品牌、好商品,同时为品牌提供高质量的销售渠道和营销赋能。长期逻辑向好,这或许是连高瓴也重仓的理由。

精彩评论