- 随着单位经济(unit economics)的向好,Shopee东盟和台湾地区的调整后EBITDA亏损显著改善,并有望在 2022 年底实现收支平衡。

- 旗下电商Shopee 在巴西的每月活跃用户、下载量和花费时间方面继续保持强劲势头,并且随着订单的持续增长,单位经济效益也有所改善。

- 旗下游戏部门Garena仍然专注于Free Fire的用户参与度,由于 Free Fire 的每周收入可能在 4 月份触底,因此显示出稳定的迹象。

- 随着看到SeaBank在印度尼西亚的下载量和月活跃用户的强劲势头,旗下金融科技部门SeaMoney继续沿着既定目标向前。

- 笔者对 Sea 的目标价是 173 美元,意味着上涨 116%。

Sea Limited(纽约证券交易所代码:NYSE:SE)最近报告了其 22 年第一季度的业绩,虽然该公司遭受了打击,不过这组结果也表明最糟糕的情况可能已经过去。并且我们开始看到游戏业务企稳的早期迹象,而 SeaMoney 和 Shopee Brazil 的积极的势头也出现了萌芽。以下是笔者对最近一个季度的分析。

笔者之前写过关于 Sea 的详尽文章,既作为入门文章[1],也作为市场变动的后续文章 [2]。

鉴于Sea 发生的一切,笔者对 Sea 的最初投资论点仍然成立,如下所示:

- 游戏部门Garena将继续成为市场领导者,并作为Sea 的摇钱树,不仅来自 Free Fire,而且来自其许多游戏工作室的其他萌芽新发展的稳健增长。

- 毫无疑问,Sea'sShopee在东南亚电商中处于领先地位。目前,Shopee 在东南亚仍处于起步阶段,未来可能会因多重利好因素在该地区的渗透率增加而实现强劲增长。

- Sea 的市场扩张策略表现出非常强的纪律性,重点关注拉丁美洲 (LatAm) 电子商务市场,这带来了一个渗透率还不高、并且还处于快速增长的市场。例如,在欧洲一些较新的地区,它也是较新的和试水。

- Sea 的 新兴金融科技业务 SeaMoney将带来更多的高增长领域,并具有强大的数字支付顺风。

笔者对 Sea Limited 的目标价在下面的「估值」部分。

正如笔者在之前的文章中所强调的那样,随着印度和法国等市场的退出,我预计这意味着管理层正在优先考虑预期盈利能力更高、现金损耗更低的市场。这在Shopee 22 年第一季度的业绩中很明显,调整后的 EBITDA 亏损为-7.43亿美元,明显低于预期的约-9.5 亿美元。

虽然 175 亿美元的GMV 同比增长 39% 符合预期,但 EBITDA 亏损好于预期归因于单位经济的改善,这体现在其从 21 年第四季度的6.8% 增长的吸收率上到 22 年第一季度的 7.3%。另一个原因是每个订单的亏损较低,尤其是东盟和台湾市场。在这些市场中,22 年第一季度每笔订单的调整后EBITDA 亏损仅为 4 美分,而 21 年第一季度为 12 美分,21 年第四季度为15 美分。还值得注意的是,巴西的单笔订单亏损在 22 年第一季度也从2021 年第四季度的 2.0 美元改善至 1.52 美元。

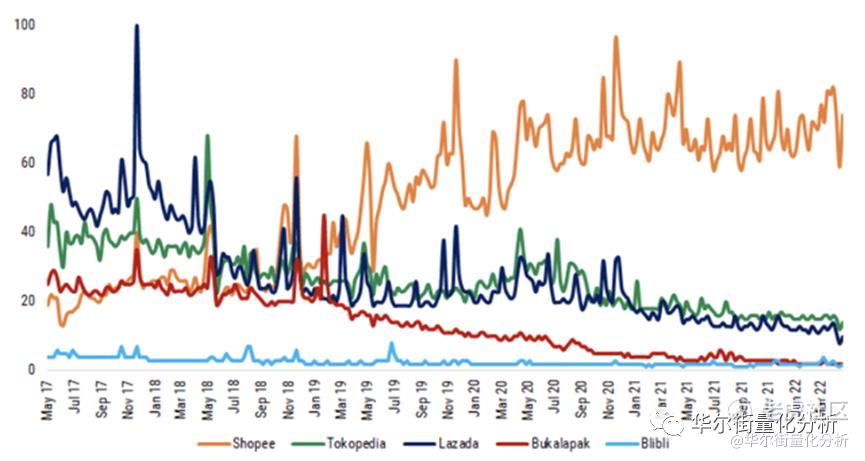

因此,我认为我们有望在今年看到Shopee东盟和台湾实现其调整后的 EBITDA 盈亏平衡目标,因为这些市场的单位经济已经变得相当有利,正如本季度盈利能力的提高所表明的那样。 此 外,如下所示,尽管 GoTo 最近在印度尼西亚上市,但对 Shopee 的兴趣仍然强劲,而Tokopedia和Lazada等竞争对手的兴趣正在减弱,这一点从 Google 搜索趋势就可以看出。

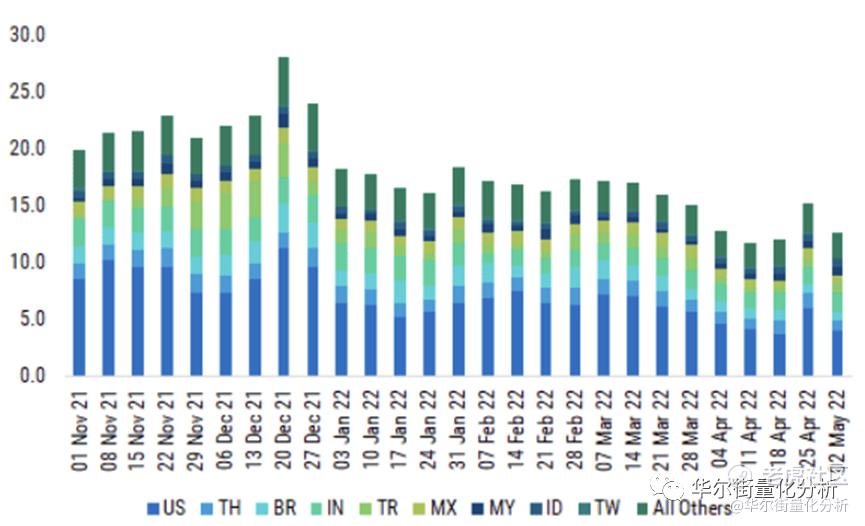

对于巴西,Shopee 继续在该国的市场领导地位方面取得进展,并沿用了Shopee其在东盟和台湾地区早期使用的套路。正如 22 年第一季度财报电话会议中所述, Shopee 是当地下载量和总使用时长的第一名,也是 3 月和 4 月月活跃用户数的第一名 。我认为这表明 Shopee 在巴西表现良好,并扩大了其领导地位,因为其战略在市场上运作良好。因此,这些积极的用户趋势转化为Shopee 巴西在 22 年第一季度的订单增长 200%,以及随着单位经济的改善,每个订单的 EBITDA 亏损降低。

因此,对于巴西,我认为 Shopee 正在迅速成为用户数量的市场领导者,并且很快就会成为订单方面的领导者,这将使其能够提高效率,从而提高巴西的单位经济效益商业。

最后,我认为同样重要的是要强调,中国新冠疫情的封控对 Shopee 的影响有限,因其跨境业务在 Shopee 业务中势微,并且转变为更多的本地对本地业务。

其游戏部门 Garena 的爆款游戏FreeFire出现了企稳的早期信号,并且旗下游戏产品库也逐步多样化。

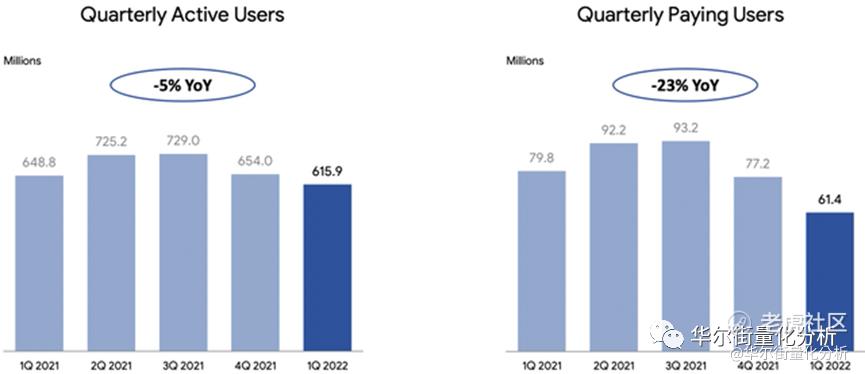

上个季度的主要担忧之一是 Sea 的游戏业务放缓,尤其是Free Fire。管理层提到,他们开始看到 Free Fire 企稳的早期迹象。他们表示, 到 2022 年第一季度末,月度用户趋势已开始显示出稳定的早期迹象。 也就是说,他们仍在监测这些趋势,以了解经济重新开放后的长期用户趋势。

如下图所示,自 2022 年4 月至 5 月以来, Free Fire 的每周收入下降已经停止已经开始企稳。 事实上,我们在 2022 年 4 月下旬和 5 月初开始看到一些增长,因为管理层专注于对用户参与的投资以留住和吸引用户,如下所述。

在笔者看来,一个值得关注的趋势是 季度付费用户与季度活跃用户的比率 ,我称之为 付费比率 。2022 年第 1 季度的支付率为 10%,低于 2021 年第 1 季度的12%,也低于 2021 年第 4 季度的上一季度的 12%。尽管可能存在季节性因素,但 22 年第一季度较低的付费比率确实表明愿意付费的活跃用户有所下降。也就是说, 对于游戏部门而言,如果付费比率可以在 2Q22 连续改善,这可能表明付费比率趋于稳定。

重要的是 要注意自 20 年第一季度疫情流行之前公司在游戏领域取得的进展。2020年1季度,季度活跃用户和季度付费用户分别为 4.02亿 和 3600万 。这意味着从 2020 年第一季度到22 年第一季度, 季度活跃用户增加了 53% , 季度付费用户增加了71% 。此外,2020 年 1 季度的薪酬比率仅为 9%,低于目前 22 年 1 季度 10% 的薪酬比率。

此外,正如我在之前的文章中提到的, Garena 正在努力使其游戏组合多样化。Garena 一直致力于改进其自主开发和已发布游戏的管道。

Garena 于 2020 年收购了总部位于加拿大的Phoenix Labs,该实验室最近更新了他们的开发项目。它目前有近 10 个项目,涵盖各种类型,如奇幻、策略和动作等。这些项目的范围也从早期研发到全面生产阶段。它还庆祝了其旗舰动作 RPG 游戏 Dauntless的 3 周年,并分享说 Dauntless 目前达到了 3000 万玩家的关键里程碑,并拥有超过 3 亿小时的游戏时间。

在泰国,4 月在 Garena 的 World 2022 电子竞技赛事中展示了一款名为Moonlight Blade的新MMORPG游戏。管理层表示,该游戏预计将在几个月后在泰国全面推出,并将在PC 和移动设备上推出。这是在台湾较早推出该游戏之后。

最后,在 22 年第 1季度,游戏业务的 EBITDA 利润率疲软也对该季度造成负面影响。正如管理层所强调的那样,他们仍然专注于稳定游戏领域的用户群和用户趋势,并且他们对他们所做的投资有长远的眼光。因此, 对于22 年第一季度,公司已进行投资以确保更高的用户参与度以吸引和留住用户 。这些投资以及较低的预订量导致 22 年第一季度的 EBITDA 利润率较低。在我看来,我认为这项投资需要从游戏业务的长期前景的角度来看待,因为 管理层正在尽其所能减少其平台上的任何参与度损失或用户损失 。此外,我认为 管理层继续长期投资于 Free Fire 的事实,这标志着对维持重要特许经营权的承诺,这可能会在几个季度到一年后结出硕果,届时高基数和重新开放的逆风消散。

22 年第一季度,SeaMoney 的业务继续保持强劲势头,其 移动钱包总支付量同比增长49% 至 22 年第一季度的 51 亿美元 。此外, 季度活跃用户也强劲增长,22 年第一季度增长 78% 至 4900 万用户 。最后, 收入同比增长 363%,达到 2.36 亿美元。

也有消息称,Sea 有意收购印尼当地的一家非寿险公司,进军 保险科技 领域。这是因为 Sea 正计划扩大其支付产品范围,以提供更广泛的金融科技产品。如果此次收购发生,拥有一家持牌经纪人意味着 这使 Sea 能够为其自己的保单承保,甚至可能为第三方合作伙伴提供一个市场来列出他们的保险产品 。这将不是第一次,因为保险科技初创公司Qoala自 4 月以来一直在 Shopee 提供 COVID-19 保险单。

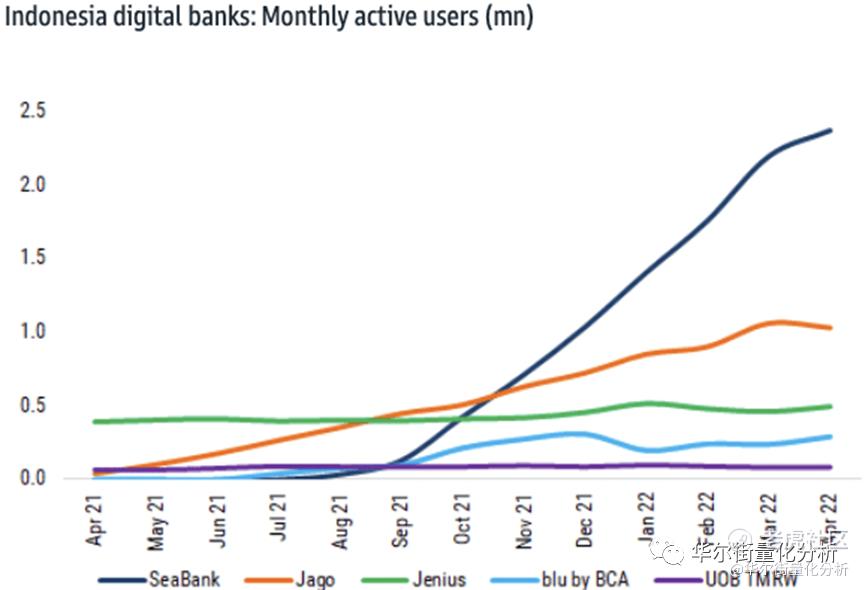

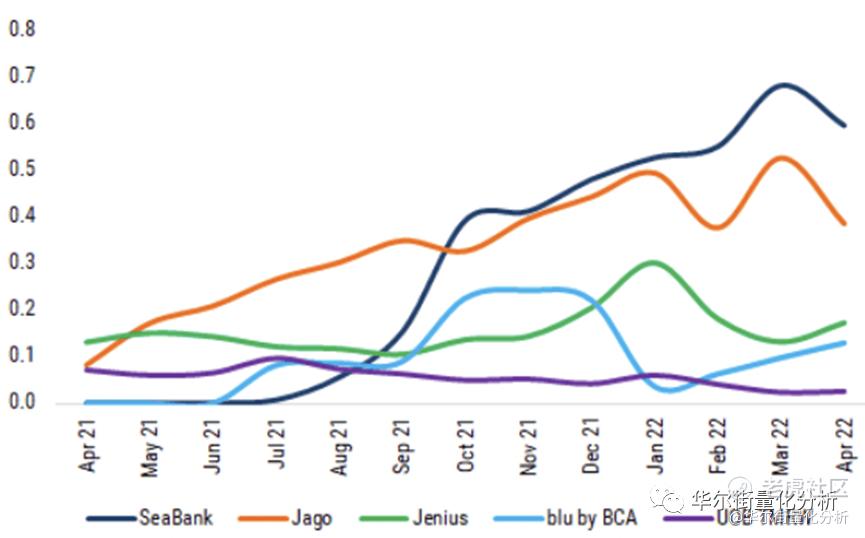

SeaBank也显示出获得循序向前的迹象。尽管其新加坡和马来西亚的数字银行产品仍处于准备阶段,但SeaBank 于 2021 年 9 月推出时已在印度尼西亚推出。如下图所示,自 2021 年 9 月推出以来,SeaBank 的月活跃用户已飙升至所有竞争对手,包括Jago和Jenius。

同样,我们看到月度下载量呈积极趋势,SeaBank 的月度下载量趋势自推出以来一直击败竞争对手。

以下是笔者对 Sea Limited 估值的分解:

我的目标价是基于游戏板块的调整市盈率倍数,从我之前文章中的 20 倍到 17 倍 2023F 市盈率。这是为了反映 Garena 的同行目前交易的市盈率较低,因此其隐含的 2023F P/E 较低。此外,鉴于当前 22 年第一季度的业绩表明该业务保持稳健并能够实现其目标,我维持对 电子商务和 SeaMoney 的预测和倍数。

因此,我对 Sea 的目标价为173 美元, 较当前水平上涨 116%。

尽管Sea已经退出了竞争激烈的印度市场,但电子商务仍然是一个竞争激烈的业务,有许多财力雄厚的竞争对手。因此,随着行业国际扩张的继续,Shopee 可能面临来自全球同行的激烈竞争。例如,Shopee在东南亚做得很好,但 Tokopedia 在印度尼西亚的威胁仍然存在。此外,随着中国国内电子商务市场放缓,阿里巴巴旗下的Lazada正在加速扩张并专注于国际扩张。如果竞争加剧,这可能会严重拖累电子商务部门的盈利能力。

拉丁美洲和欧洲的经营和竞争环境面临挑战。尽管 Shopee 在东南亚的表现不错,但在这些新市场仍然存在执行风险,尤其是在已经存在大型国内电子商务参与者的情况下。也就是说,到目前为止, Shopee 已经表现出强大的执行力和资本纪律,并且只会将资金投入到它认为核心的市场中。

如果能够很好地构建其游戏、电子商务和金融科技生态系统,协调效应可能会成为Sea 的竞争优势。然而,如果这三者之间的协同作用没有得到充分发挥,该公司就无法最大限度地利用其整个生态系统的利益,并且如果每个部门越来越多地各自为政,这可能会导致Sea 的竞争优势恶化。

随着我们看到其游戏业务企稳的令人鼓舞的迹象,以及管理层继续关注对Free Fire 采取长期观点并同时使游戏产品库的多样化,市场对于对Garena负面情绪也在改善,最糟糕情况或许已经结束。也就是说,我将在未来几个季度监测进一步的用户趋势,以分析疫情后时代,消费者更多走出家门,长期用户的发展趋势。

此外,我们开始看到 Sea 的金融科技业务开始萌芽,因为它仍处于早期阶段,并且有多个杠杆可以推动增长。另一方面,随着单位经济效益的改善,EBITDA 亏损数字继续改善,Shopee 看起来将在年底前在东盟和台湾实现盈亏平衡目标。此外,管理层继续专注于在巴西的执行,目前的剧本运作良好,可在该地区取得市场领先地位。

因此,我对 Sea 的目标价为173 美元,比当前水平上涨 116%。

感谢大家的关注和阅读,欢迎评论区留言讨论!

〓 End 〓

精彩评论