3月中旬美联储宣布首次加息之后,资本市场以及货币市场可谓是“怪事连连”1.宣布加息之后美股各大指数并未出现大幅下行,反而在过去的一个月时间里逐渐企稳,市场中又多了几分“淡定”,乐观派最近突然又多了起来;2.十年和两年期美债收益率倒挂,市场又担心未来经济的景气问题;3.中美十年国债也出现了倒挂,又令市场担心中美的汇率问题,并进一步收缩我国“降息”的预期。

本文我们就以美联储加息为背景,对上述问题进行阐释。

如果从“现金流贴现”估值模型去分析,加息意味着资产现值缩水,那么就必然要伴随着资本市场的回调,但为何加息之后各类指数还保持了相对的稳定呢?

“现金流贴现”模型其本质乃是对未来现金流的贴现,这是测算内在价值的重要参考,但在现实中市值并不经常与内在价值保持“契合度”,甚至经常大幅偏离内在价值。

这一方面告诉我们内在价值的测算只是企业价值的估值方法之一,亦可称为参考价值,并不代表市场一定会遵循此逻辑,另一方面乃是忽略了投资者作为市场参与者这一要素,也就是资金在中短期内的偏好。

因此,如果我们对加息之后资本市场的走势进行分析,就需要考虑资金的套利空间,即资金对高流动性的债市和高风险的权益市场的套利选择。换言之,当债市具有较强的套利空间时,资金就会从权益市场流向债市,引起资本市场的大回调,套利空间的多寡就成了短期内市场敏感度的重要指标。

从逻辑推理,当债市收益率到顶部时,资金会从股市流向债市,在加息周期内,不仅要看加息绝对值,亦要看资金的套利空间,见下图

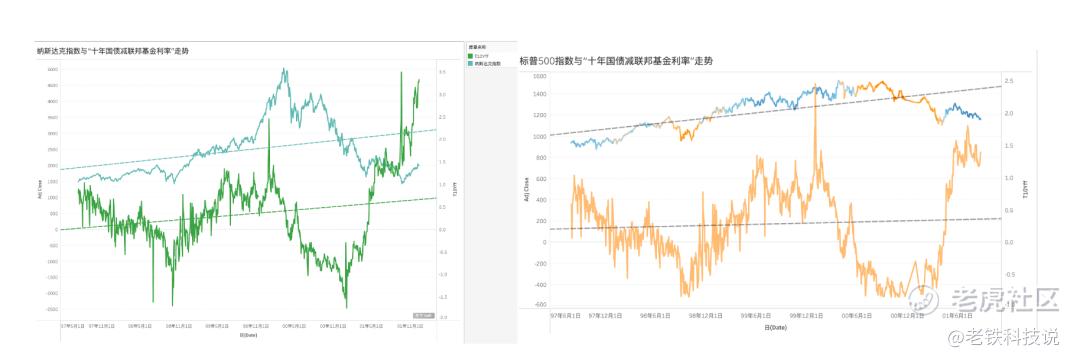

上图为我们整理的2018年加息周期内,标普500指数与“美国十年国债减联邦基金”的走势情况,可以非常清楚看到,在下行的拐点,两条线走势方向是趋近于一致的。

尽管美联储在2018年加息四次,但直到年底股市才迎来真正的回调,也就是在债市收益率飙到最高点之时(意味着票面价值最低,套利空间大),随着资金从股市流向债市,债市套利空间迅速收缩,直到十年国债减联邦基准利率差值接近0时,债市几乎已无套利空间,资金重新从债市流向股市,完成整个循环。

为验证此观点,我们又以2000年互联网泡沫为样本进行研究,见下图

可以看到在互联网泡米周期内,无论是纳指抑或是标普500指数,其走势几乎与债市的利差(十年国债收益率减去联邦基准利率)保持高度的一致,资金在特殊时段的套利偏好决定了资本市场的兴衰。

如果将加息表述为“量变”,当息差尚未达到临界值也就是达到“质变”之前,资本市场是不会因为加息而收缩的。

那么我们又如何来看待当下资本市场表现呢?

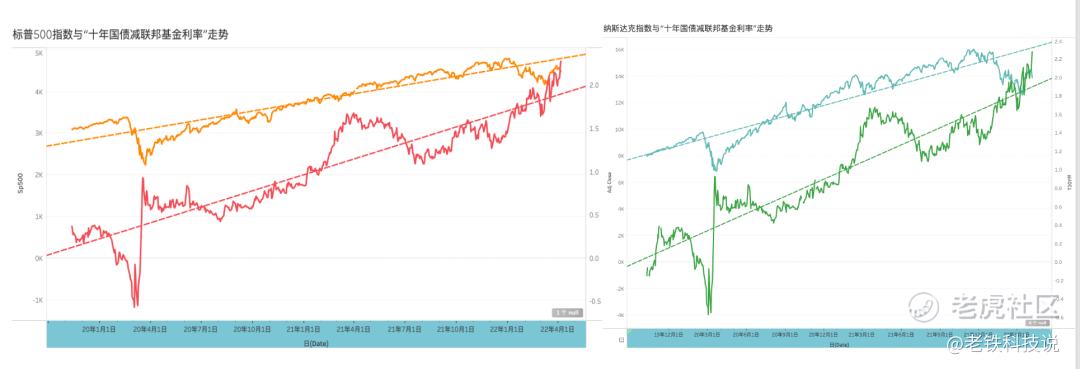

上图为我们整理的疫情之后标普和纳指与美债息差的走势图,图中两条折线呈高度的一致性。疫情之后,美联储将基准降到最低,且进行了QE工作,市场流动性大增,市场迎来牛市。

尽管美联储在3月中宣布加息25个基点,但由于美债基数相对较低,债市的低收益率就给了股市继续走高创造了条件,于是也就出现了债市收益率和股指双双上行的走势(债市套利利差尚未形成,资金仍选择流向股市)。

另一方面我们也看到进入4月之后美国十年国债一路飙高,近期也达到了2.8%的高点,且又出现了两年与十年期国债的收益率倒挂问题。

一个个来分析,先从国债收益率看美股的拐点。

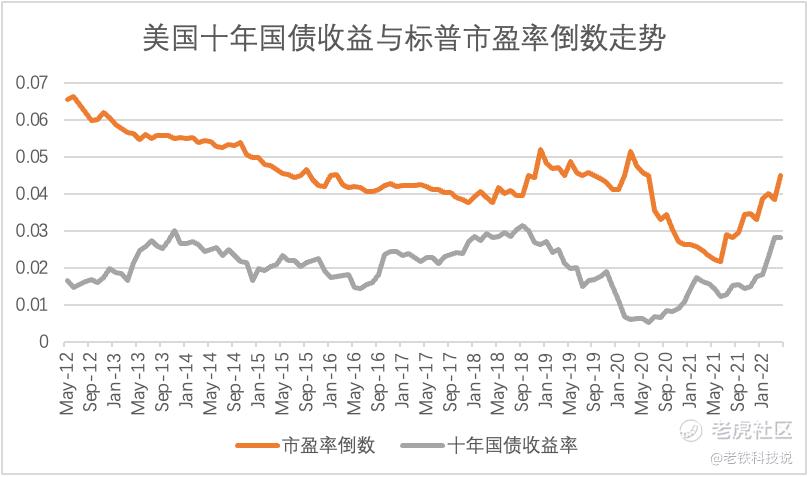

如果用市盈率倒数和十年国债收益率来表示息差的套利趋势,以2018年为例,当两组数据差值逼近1%时,两组数据会神奇的“弹开”,市盈率上升(指数下跌),国债收益率下降(资金向债市流动,票面价值上升)。

此现象在2021年初亦发生过,当时估值也有一定振幅,又由于联储保持了低息和无限QE的政策延续性,市场利率维持在较低水平,当时未发生“量变到质变”的踩踏事件。

美联储宣布加息之后,尤其确定缩表时间表之后,加息预期迅速飙升,出现国债投资者甩卖手中债券,坐等收益率高点再入手,使得上图中两条线间距又回到低点,如果接下来国债收益率破3%,就很容易突破资金的套利节点。

我们再来看十年和两年国债的收益率倒挂问题。

利率倒挂也被称为“格林斯潘之谜”,简单来说就是短期利率超过了长期利率,经济学界往往将其视为经济衰退的征兆。

因此在最近美国形成利率倒挂后,市场中不少人认为这是经济衰退信号,又掀起了一轮对宏观经济的悲观。但很奇怪的是,4月尤其是缩表预期明朗之后,利差又迅速上扬,长期利率又重新大于短期利益。

这又让人一头雾水,如果用经济衰退论去思考,加息和缩表都意味着流动性回撤,明明对经济恶化,但怎么利率倒挂压力却缓解了呢?

对于一个金融现象,我们不能教条地用萧条或兴盛来进行解释,尽管在历史上确实发生过倒挂后的经济衰退。

我们来回顾此轮价格倒挂:

1.3月中宣布加息25个基点,在通胀达到数十年新高时,这个数据是相对保守的,也就是说美联储在加息的态度上“鹰”的成分不足;

2.俄乌战争下的大宗商品飙升,尤其是石油价格,这就对美国经济复苏带来的一定压力,因此市场对未来利率预期就产生了一些分化,认为出于打击通胀,短期利率必然要升,但出于长期稳定经济,长期利率继续抬高的预期就要弱一些,也就是对此轮加息的持久性产生了一些怀疑;

3.随着局势的严峻,通胀连创新高,美联储开始越来越鹰,如预期5月要加息50个基点,且要进行缩表,美联储的鹰就反馈在了长期利率,市场认为长期利率保持高位的预期增加,因此倒挂消失。

因此,当我们来讨论利率倒挂时,本质上是追踪了美联储对长期利率的态度,一旦态度明朗,长期利率就会得到反馈,而在3月一切不明朗时,市场仍然抱有几分侥幸,认为加息是一个短暂行为。

从货币政策的操作端手段去看,价格调控(加息或降息)主要作用于短期利率,而数量调控(准备金率的调整或QE)则对长期利率更为敏感。

我们也就不难理解当下我国央行宣布的降准,当下中美两国也存下利率倒挂的风险,另一方面美国又处在加息周期内,加之疫情之下我国经济会受到一定扰动,如果此时进行过多的价格干预,就会短期利率产生影响,可能会对接下来的外汇走势造成压力。

当降低准备金率后,市场将主要作用于长期利率,就会出现长期利率的下降,而短期利率则保持响度稳定,这一方面降低了国内长期融资项目的融资成本,且又维护了短期利率波动,降低外汇波动风险。

至此我们就可对近期的货币与资本市场进行如下总结:

其一,总体上债市和资本市场是呈此起彼伏状的,收益率的利差决定了资金的流动方向,拐点则是股市市盈率倒数与债市的利差;

其二,根据历史经验,债市收益率过3%将会是临界值边缘,此次有学者预测债市收益率可能会到4%,如果真是如此那便是积蓄力量更大,届时回调力度更大;

其三,长短期利率的倒挂,中美息差的倒挂都不能以“经济压力”为由笼统概括,而是要考虑市场对于长短期利率的分歧和看法,以及不同的操作方式对长短期利率的影响,基于此我们不能轻易从利率的走势推导出宏观经济的优良,起码仅以此做结论是不客观的;

其四,如果美联储在5月果真加息50个基点,且同时伴随缩表,那么我可以大胆预测,今年美股真正的拐点极有可能在5月前后;

其五,当前美国政府正在全力减轻通胀压力,如每天释放100万桶石油储备,最近公布的核心cpi又低于了市场预期(剔除能源和食品),使市场又松了一口气,认为市场通胀已经触顶,接下来如果全球供应链恢复,在供应端为通胀纾困,使美联储不至于“过于鹰派”,这可视为接下来动态看待美国货币和资本市场的一大参考,也为我们及时调整市场的预期提供了动态观察窗口。

最后我们想从另外一个角度去评判美股当前的现状,耶鲁大学的席勒教授制定了一套市场信心指数,在过去几十年内从一个新的视角为投资者提供参考。

在过去30年,在特殊拐点阶段(如互联网泡沫,次贷危机),信心指数总是先于标普500有所表现(蓝线为标普500指数,红线为信心指数),也就是说,当投资者信心处于低谷时,市场大概率会由盛而衰,此后当市场处于低谷之时,信心指数往往会同步触底,其后两者互相强化,走出市场阴霾。

当然在上图中亦可以看出许多有趣的现象,当信心指数触底后,由于市场仍然保持着高点,则会使投资者误判形式,于是就出现了市场大跌前信心指数异常走高的现象,这也揭示了作为投资者在浮躁的市场中保持定力之难,亦代表了信心与市场之间互相影响,互相强化的关系。

再看2022年,此时的信心指数已经跌至低点,而市场指数又恰在高点,市场参与者均以察觉到市场风险之大,此时的美股只缺第一块“多米诺骨牌”。

如2000年互联网泡沫的高市盈率,财报不及预期,2007-08年全球金融海啸的次贷危机,贝尔斯登案件,2022年这第一块多米诺骨牌究竟是何呢?我们拭目以待。

精彩评论

“现金流贴现”模型其本质乃是对未来现金流的贴现,这是测算内在价值的重要参考,但在现实中市值并不经常与内在价值保持“契合度”,甚至经常大幅偏离内在价值。