挺寡淡的,没啥好说的。

震荡行情下,基本上就是一天涨一天跌,或者连跌连涨,存在分歧自然就需要真金白银争夺阵地,一方坚持不住,然后才能势如破竹,当势均力敌时,别有太高的期望。

现在A股就这样,虽有反复,但还是脆弱,不理睬就好。

其实,围绕基金投资,无外乎价值和成长。

笼统划分下,可以把行业稳定、竞争充分、护城河高、基本面变化不大,成长性不足,但几乎能保持着20%左右的增长,都可以粗略归到价值。

然后成长相对价值,则是行业格局未定、竞争不充分、基本面变化快、成长性很高,受政策影响比较明显。

以此来看,像军工、新能源、芯片、传媒、互联网、医疗、生物医药都可以归于此。

而建筑、煤炭、食品饮料、医药、银行、地产、保险都可归到价值板块。

这并不严格的划分,如果再细分,可能传统价值只有银地保煤了,像消费和医药都归到价值成长上。

没必要过度细分,就算按照两大类划分,也能很清晰自己的投向。

今天就是成长的天下,价值跌的一塌糊涂,确实成长的优势在经过几个月下跌后,也凸显出来了,但你说春天又回来咯,我没那么高信心。

别看估值表这么多基金,我个人的基金池只有10个,围绕这10个做计划,确实省了不少事,不至于纠结资金到底配给谁。

明天会不会继续回血,我不关心,唯一的想法,尽量把底部区域的时间拉长一点,夯实了再上行,这样根基稳固,大家都放心。

【风险提示】以上观点仅代表个人看法,不构成投资建议。基金有风险,投资需谨慎,请独立决策。

……

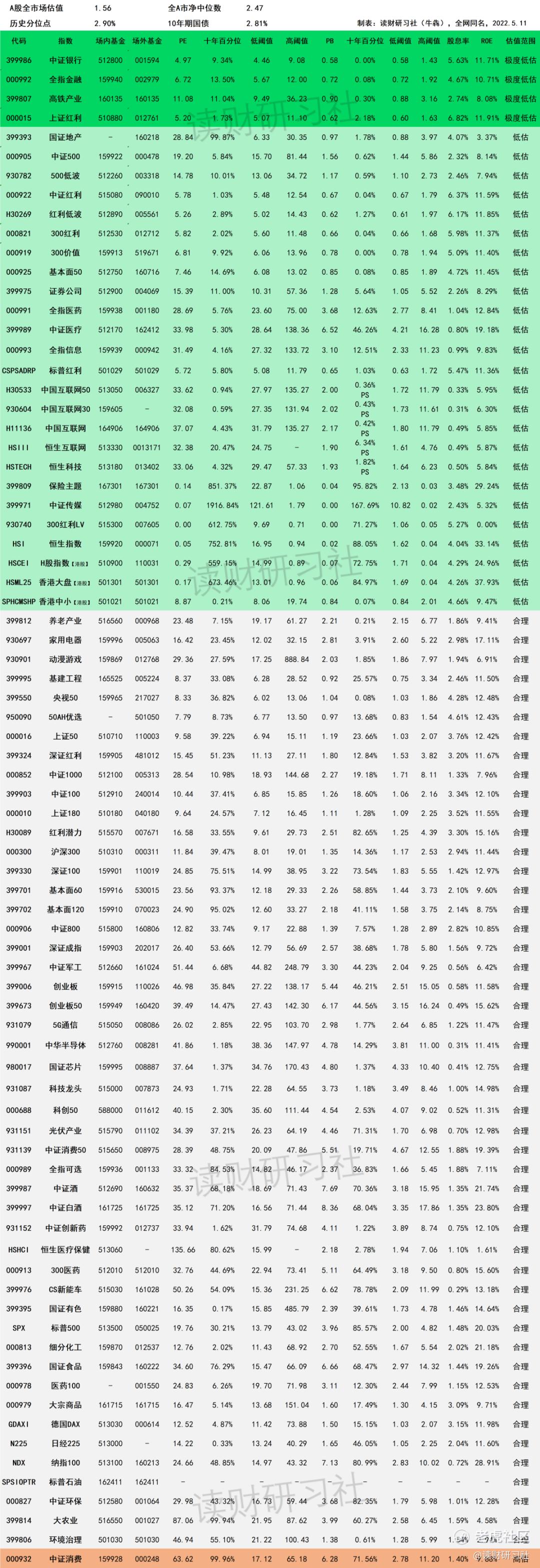

一、5月11日指数基金估值

牛犇-最全指数基金估值一览表(第1108期)

▲ 表1:指数基金估值表

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4. 注意银行、地产、金融、证券、环保、大农业、基建参考PB估值;中概互联网参考PS估值;

5. 医疗、芯片、5G时间统计周期短,十年百分位仅供参考。

估值说明:

1. 绿色代表低估,灰色代表合理,橘色代表高估;

2. 理论上,绿色相对安全边际高,概率大;灰色价格适中,相对低估概率空间缩小,机会小;红色相对安全边际低,风险大于机会,市场比较热,不适合买入,建议谨慎;

3. 指数估值包含A股、港股和海外成熟资本市场主流指数;

4. 交叉维度参考:PE、PB均处于历史低位,ROE超过15%,概率最高;

5. 估值阈值说明:

极度低估:PE<10%

低估:10≤PE≤20%

合理:20<V<80%

高估:80%≤V≤100%

二、可转债打新/上市/强赎日历

5月12日可转债:艾迪转债

明天艾迪转债上市,5月份可转债也没那么多新债可申购,出来一个算一个,有就打新债,别错过。

昨天预告艾迪转债是机械设备行业,发行规模10个亿,转股价值77.55,溢价率28.96%。

结合当前环境和市场情况,预测上市价格110~115元,如果明天行情不错,可以高看至120元。

▲ 表2:可转债数据表

精彩评论