REITs房地产投资信托在美国市场是一个相当大的投资品种,发展到现在已有众多类型。通常来讲,我们可以把它分为两大类——股权型REITs和抵押债券型REITs。前者,本质上倾向于周期性,可能对衰退和经济衰退期敏感;而后者,本质是贷款,利率的变化和信用风险将决定其收益。

通胀大环境下,投资者越来越注重寻找抗通胀的投资品种。房产自然是最保值的产品之一。

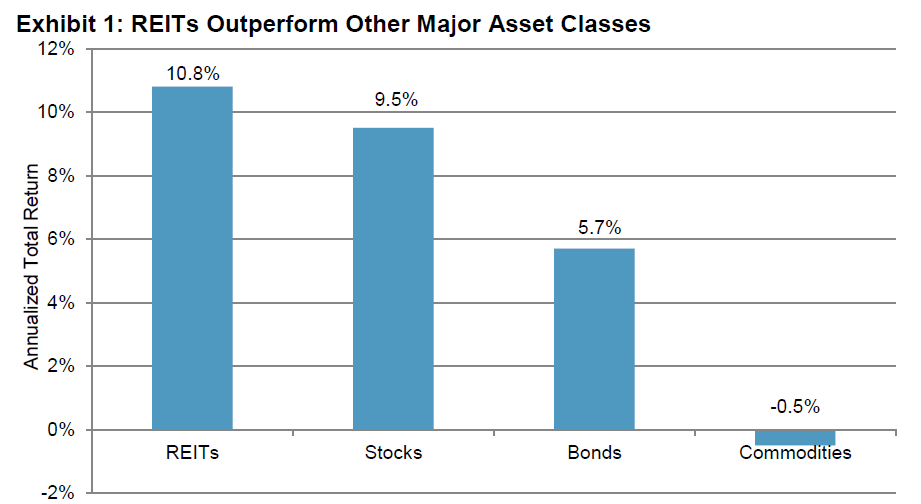

1992年-2007年,REITs产品的表现(年化收益率)超过了股市、债市以及大宗商品。

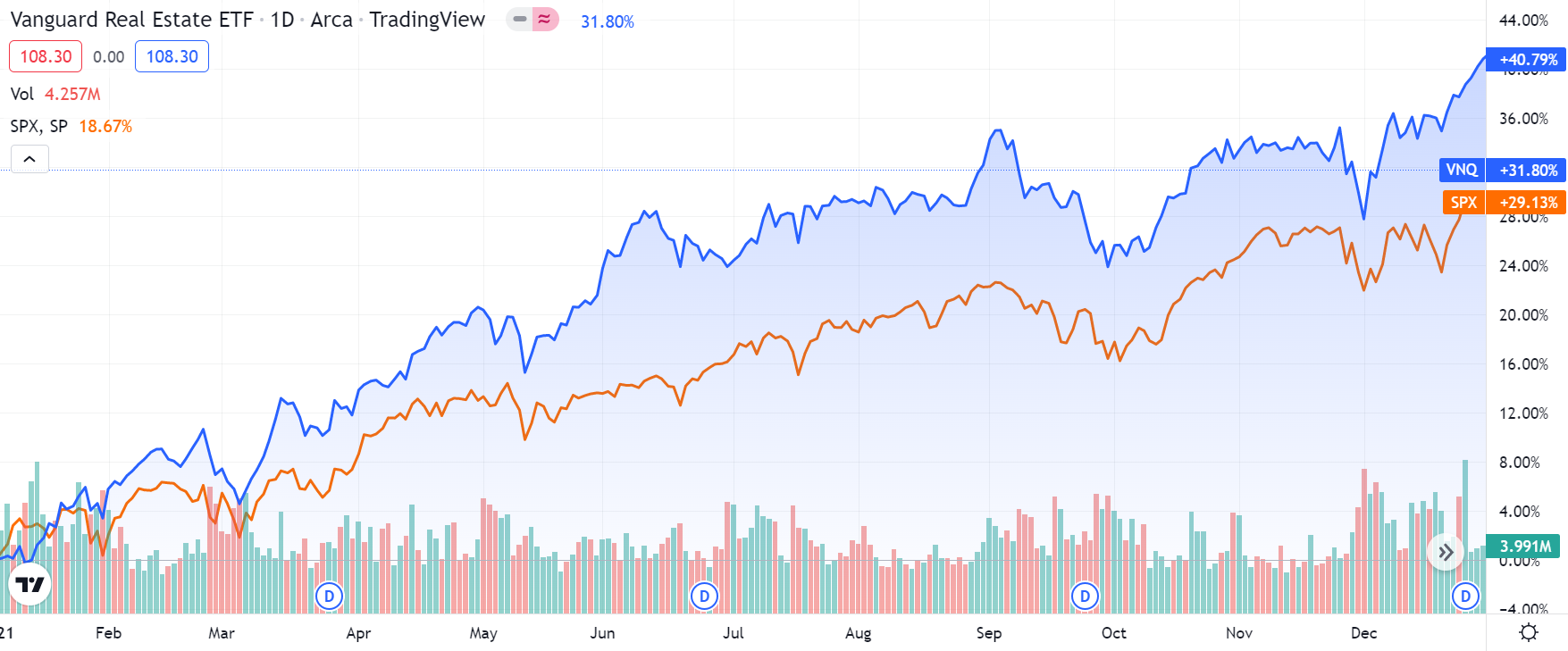

而在美联储一直认为“通胀是暂时的”2021年(不愿加息),REITs的表现$不动产信托指数ETF-Vanguard(VNQ)$ 也超过了同样宽松环境下的$标普500(.SPX)$ 10%以上。

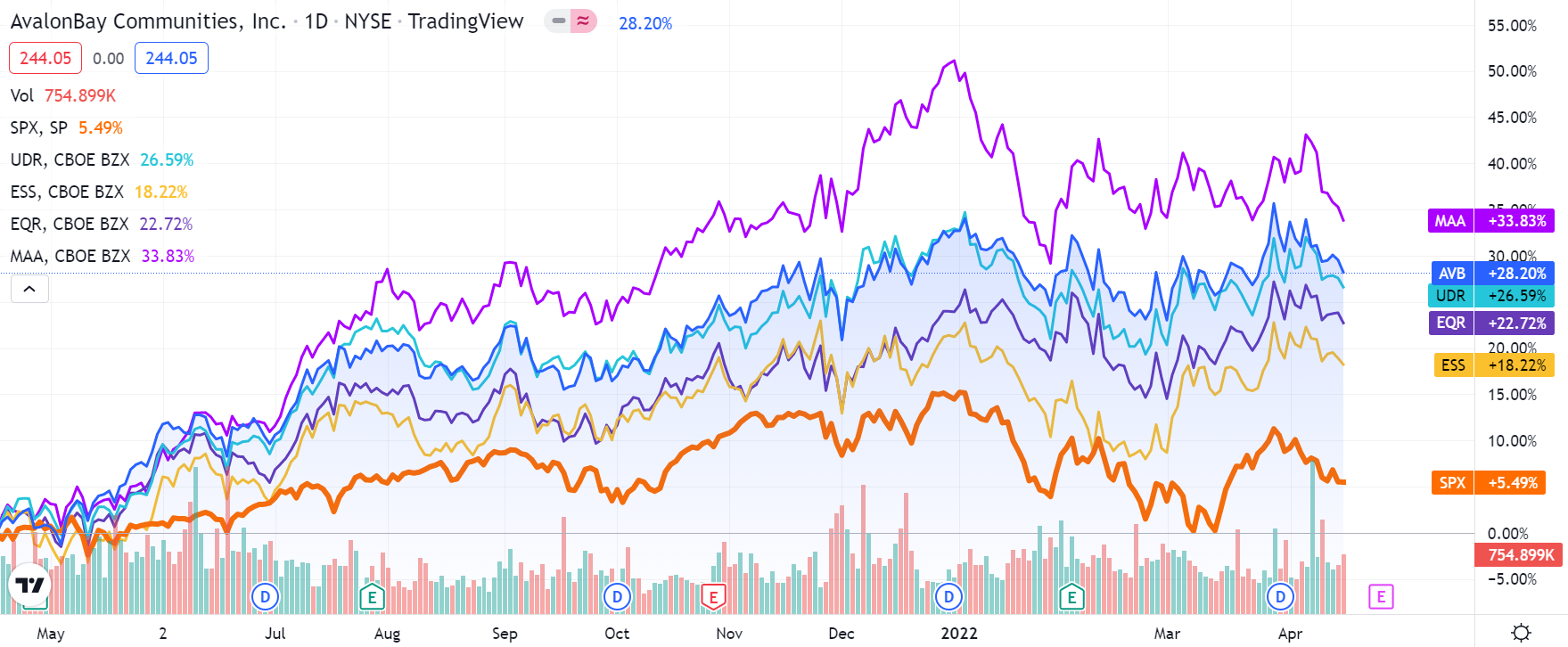

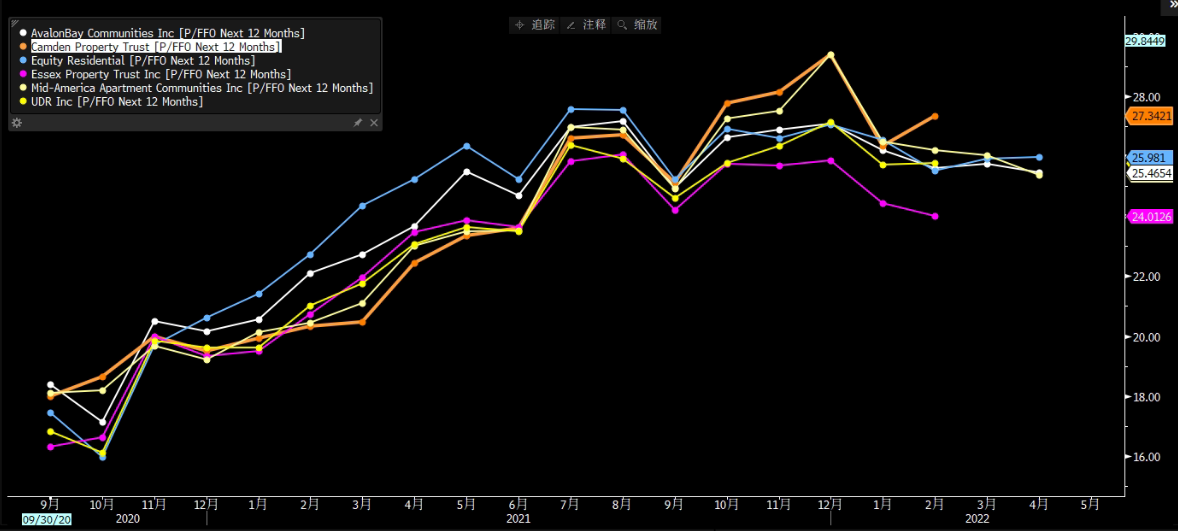

这就说明市场对去年的通胀早就开始忌惮。我们以过去1年为时间维度,对比了住宅类的几只较大的REITs,$阿湾物产(AVB)$ $UDR不动产信托(UDR)$ $埃塞克斯信托(ESS)$ $资产住宅公司(EQR)$ $MAA房产信托(MAA)$ ,均远远跑赢标普500指数。

然而,美联储终究还是认错,开始了紧锣密鼓的加息,并将市场预期一再提高。

紧缩周期会对REITs产生什么样的影响?

人们普遍认为,贷款利率上升会打击人们对房地产的购买需求,从而也会一定程度上抑制房产市场的火热,因此相关的REITs会表现不佳。

然而,纵观历史,这是一种误解。 虽然利率肯定会影响房地产价值,因此也会影响REITs的表现,但利率上升并不一定会导致低回报。

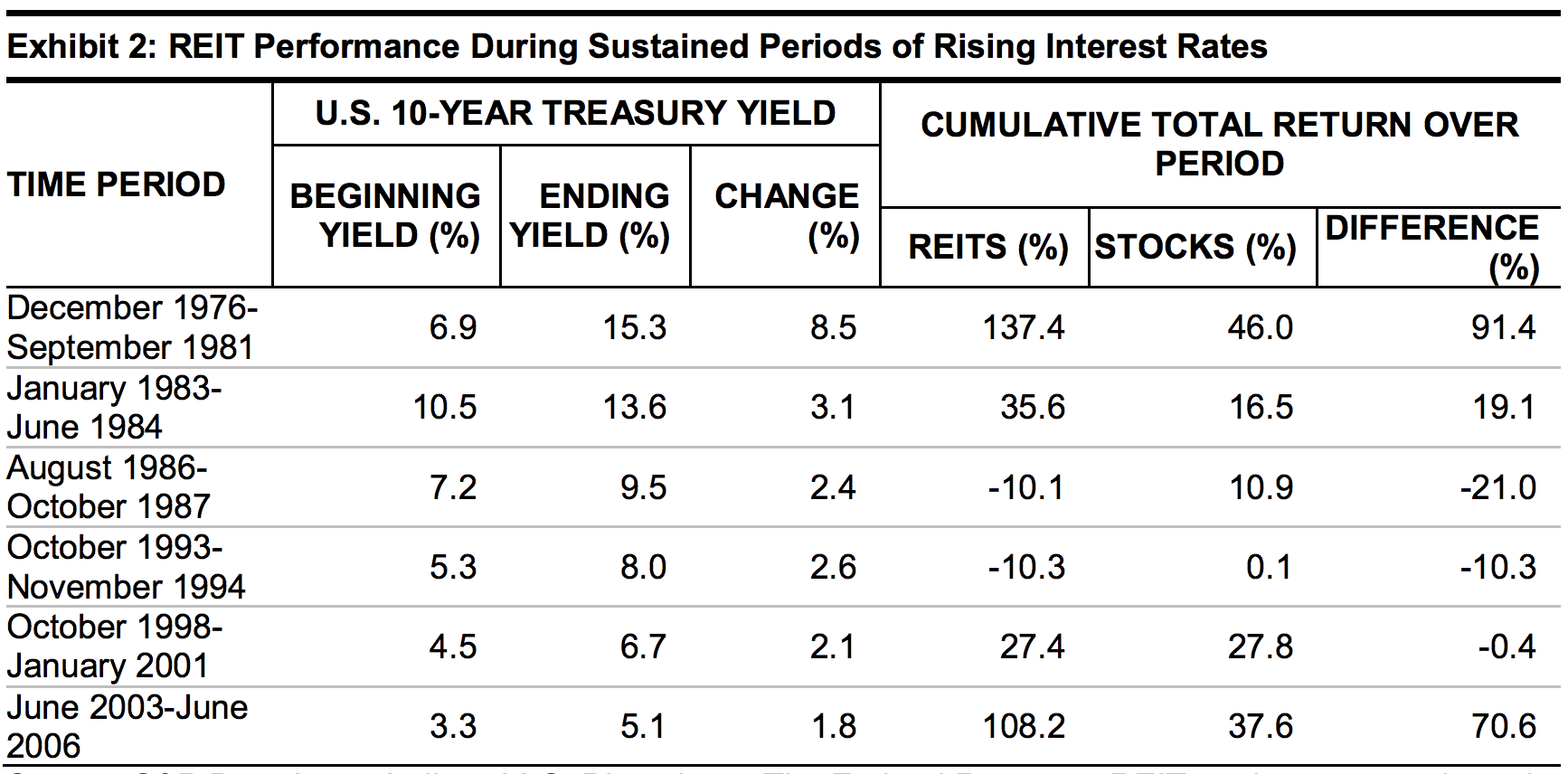

研究表明,以10年期国债收益率衡量的30年利率上升的六个不同历史时期来看,在利率上升的时间里,REITs在其中四个周期产生了正回报,50%的情况超过了一般的股票市场。

利率上升的环境并不一定会打击到REIT,主要是因为在经济扩张期间,基础地产的价值也会增加。

所以,更重要的决定因素,是是否处在“经济扩张周期”。

目前来看,10年期美债收益率也会出现与2年期倒挂的情形,而对经济的预期,也没有像2021年那样乐观。

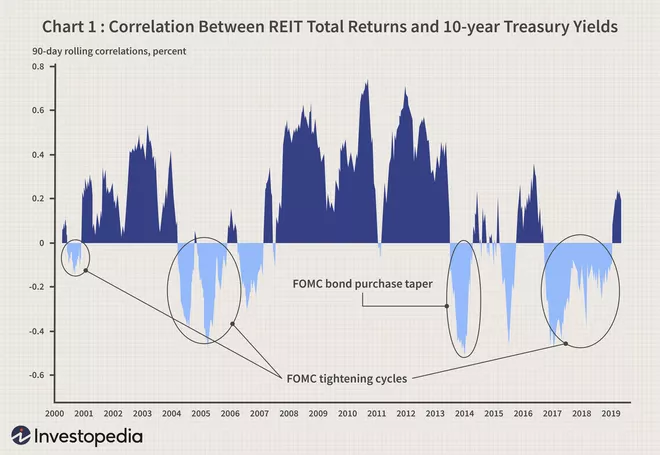

从相关性来看,在经济增长周期中,利率上升与REITs总回报呈正相关,而在经济放缓的情况下,当美联储收紧货币时,这种关系就会变成负数。2000年、2008年以及2014年,都出现了一定的负相关。

因此,REITs的表现,最根本的还是要取决于经济周期。

目前通胀环境下,住宅类的REITs表现可谓强势,过去一年的回报在28%-40%,而大部分的估值倍数(P/FFO)也在25倍左右。

考虑到2021年是疫情后恢复最快的一年,接下来的增速应该会回归疫情前的正常水平。

精彩评论