2021年四季度以来,美国通胀问题持续发酵,美联储官员对于通胀的表述有所转向,鲍威尔也终于承认了通胀的回升并非暂时性的事实。在即将到来的12月议息会议上,美联储有望加快taper节奏,为提前加息留出空间。通胀可能造成2022年美联储更早、更快地加息。除了对于货币政策的影响,我们此前的报告也指出,通胀严重影响了美国民众的生活,2021年8月以来,对通胀担忧的加剧拖累了拜登的民调支持率,如此以往,可能对美国中期选举产生影响。

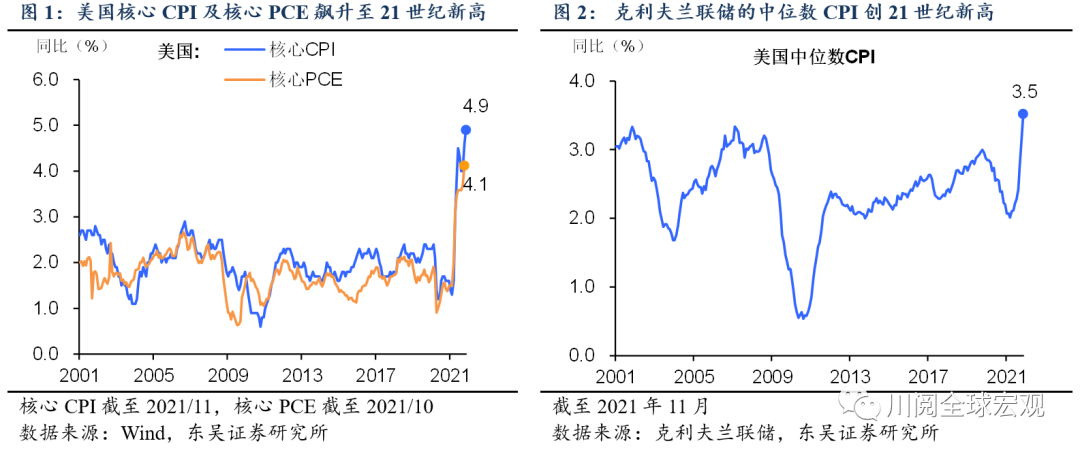

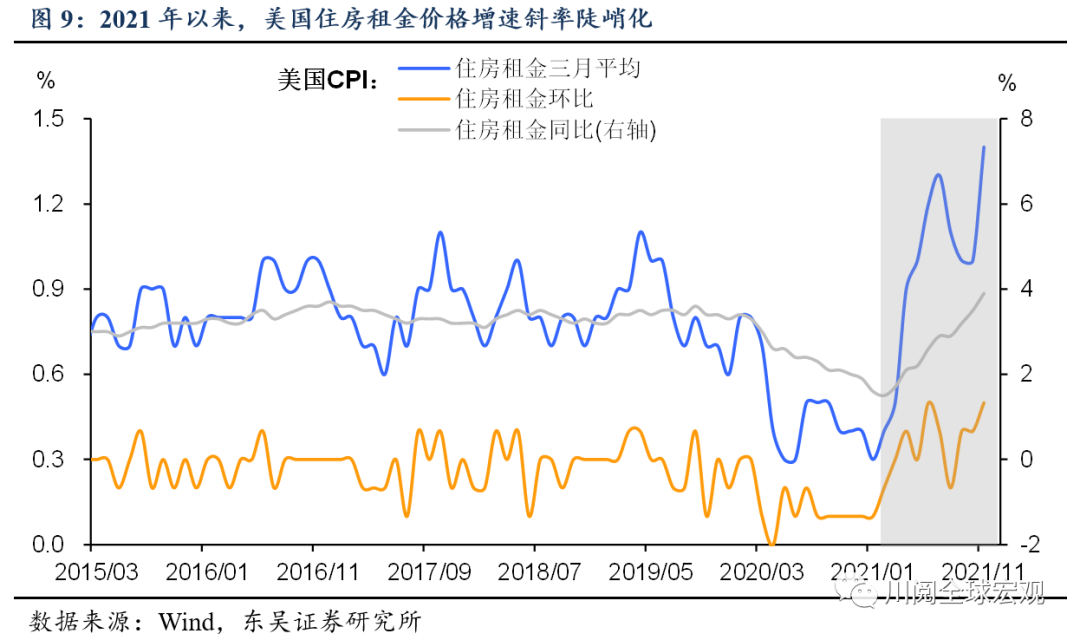

多指标观测下,2021年四季度美国通胀飙升程度普遍升级(图1-图6)。我们在此前的报告中介绍了四类反映美国潜在通胀走势的指标,其中剔除了异常波动项的截尾平均PCE(达拉斯联储)、剔除了反周期性影响的粘性价格CPI(亚特兰大联储)以及衡量通胀中枢的中位数CPI(克利夫兰联储),在9月还仅仅是恢复到疫情前水平,在10月便创金融危机以来的新高。

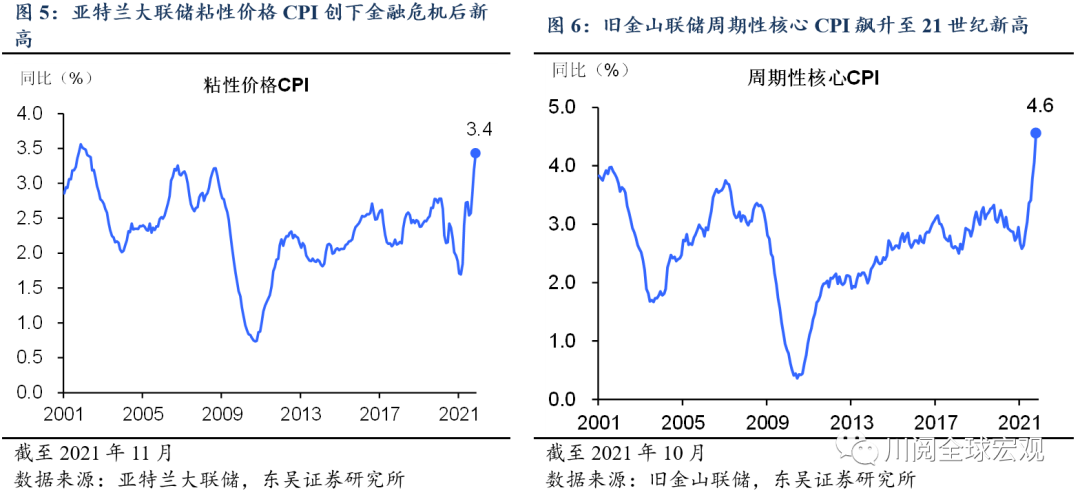

那么,后续美国通胀将如何演绎?根据我们的预测,核心CPI可能于2022年3月见顶,达到近6.1%,核心PCE可能于2022年2月见顶,达到近5.7%(图7)。

我们选取了CRB商品指数、标普美国房价指数作为先行指标,对核心CPI的核心商品(除能源和食品外商品)和住宅服务分项进行拟合;除住宅外服务方面使用近5年平均环比增速进行预测。

2022年美国通胀何时见顶?我们预计核心商品(在2021年11月核心CPI指数中的占比,下同,约26%)同比增速于2022年3月见顶,届时达到将近10.6%,住宅服务(占比约41%)于2022年3月升至近5.3%、除住宅外服务(占比约32%)于2022年1月达到近4%。

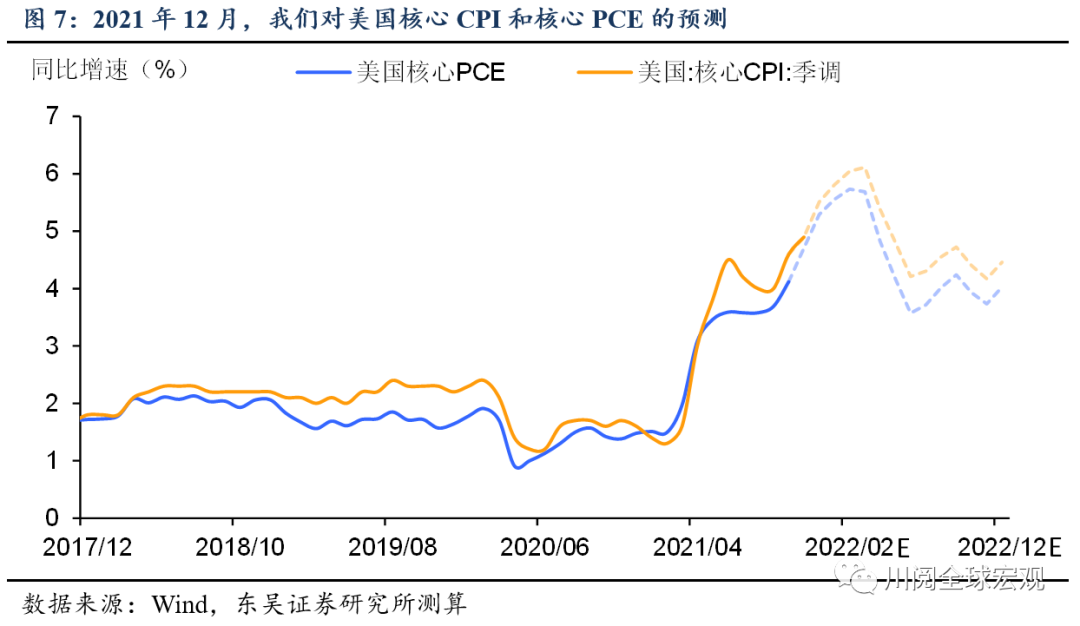

从分项的维度来分析,2021年11月,通胀的两大主要推手房租和二手车价格飙升动能不减。芯片短缺制约下,美国机动车及零部件制造业产能利用率仍滞后于疫情前水平,造成9月以来二手车价格跳升(图8)。房租价格方面,其同比增速已经从2月的1.5%飙升至11月的3.9%(图9),根据我们对于历史数据的分析,标普美国房价指数作为房租的先行指标,约领先房租15个月,我们预计在2022年一季度仍将推升美国通胀。

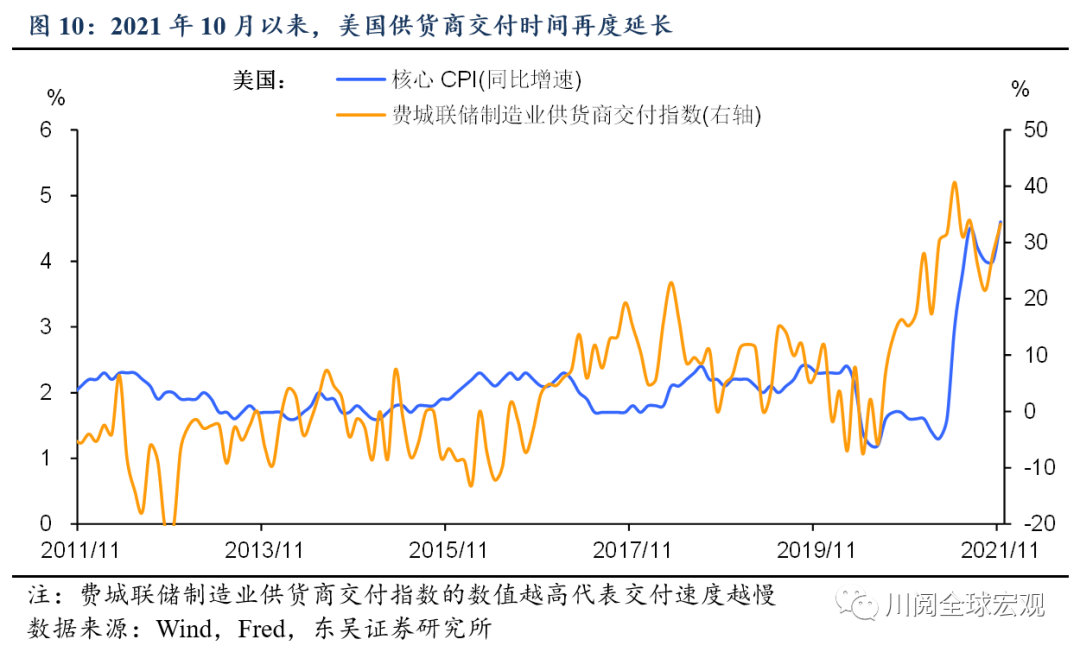

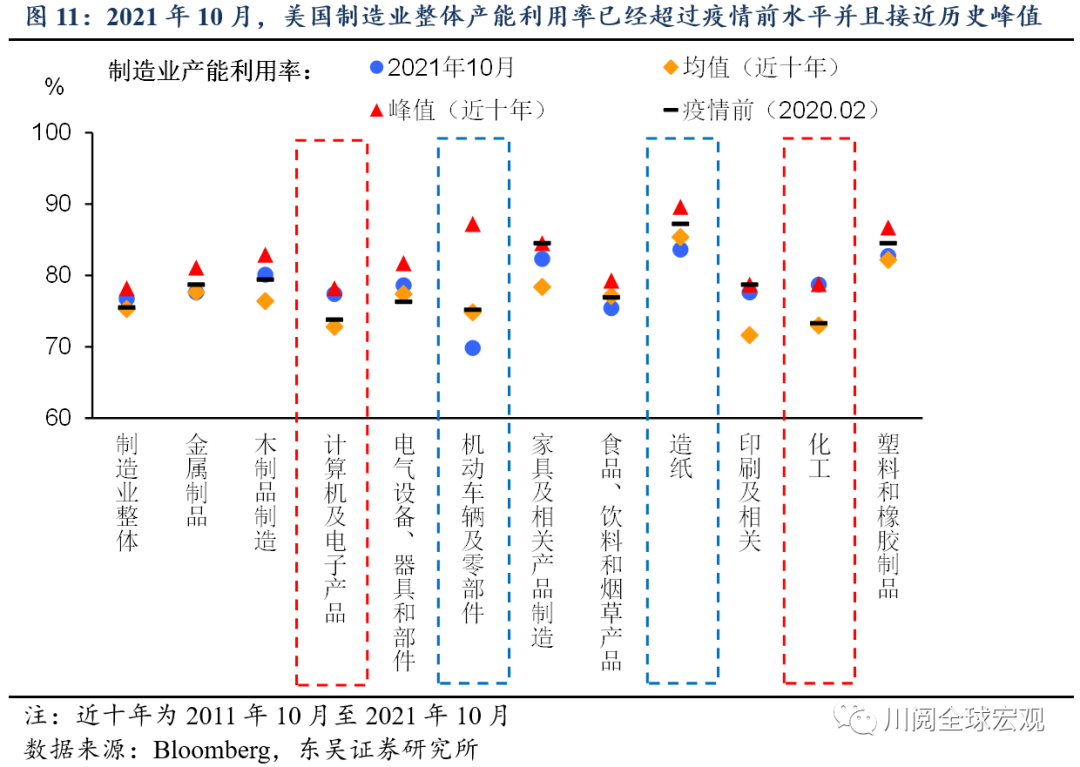

从供需错配的维度来看,美国经济复苏下需求端强势回暖,部分领域的供应短缺可能要延续至2022年中。美国供货商交付时间于2021年5月见顶回落后于10月起再度回升(图10)。而10月美国制造业整体产能利用率已经超过疫情前水平,并且计算机及电子产品、化工行业产能利用率已经处于历史峰值(图11)。鉴于产能投放周期较长,供不应求可能在2022年一二季度进一步推升相关产品价格。

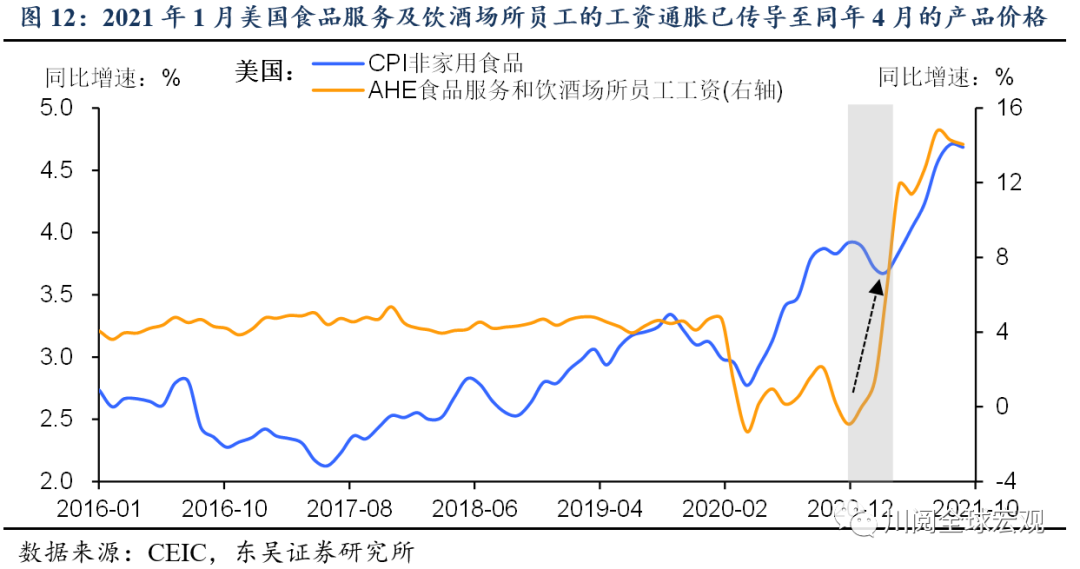

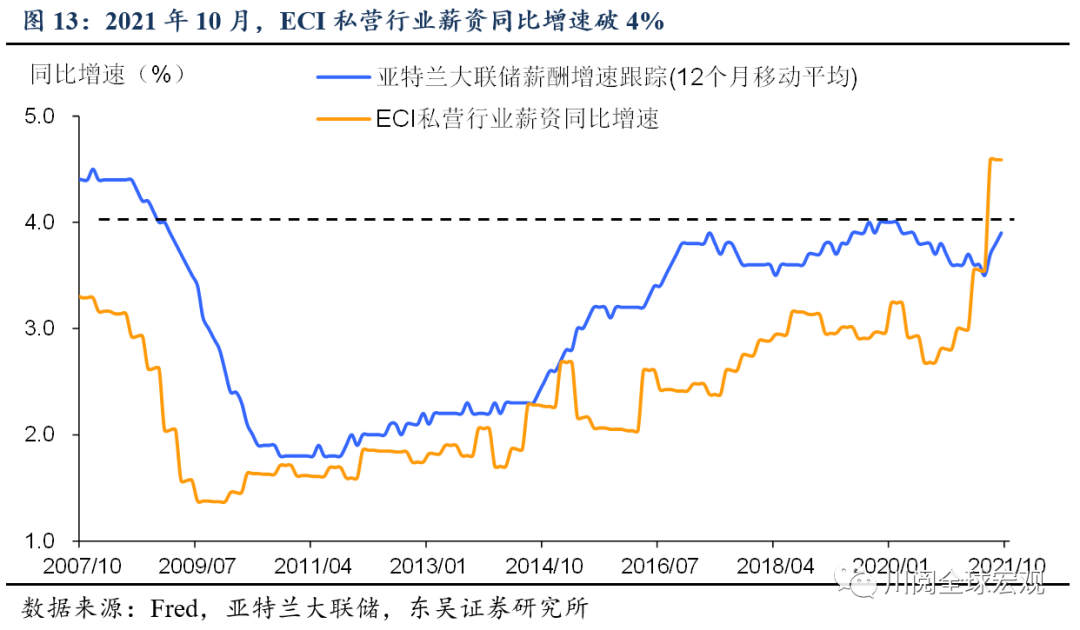

此外,部分行业的薪资通胀已经传导至产品价格(图12)。我们此前报告指出,疫情造成劳动力市场扭曲,劳动参与率结构性下降,部分临近退休年龄的人员提前退休、美国劳动力的主要增量之一移民数量的骤减等因素下,就业市场供给紧俏迟迟得不到缓解。企业为了吸引并留住员工频频涨薪,2021年10月,ECI私营行业薪资同比增速破4%(图13)。

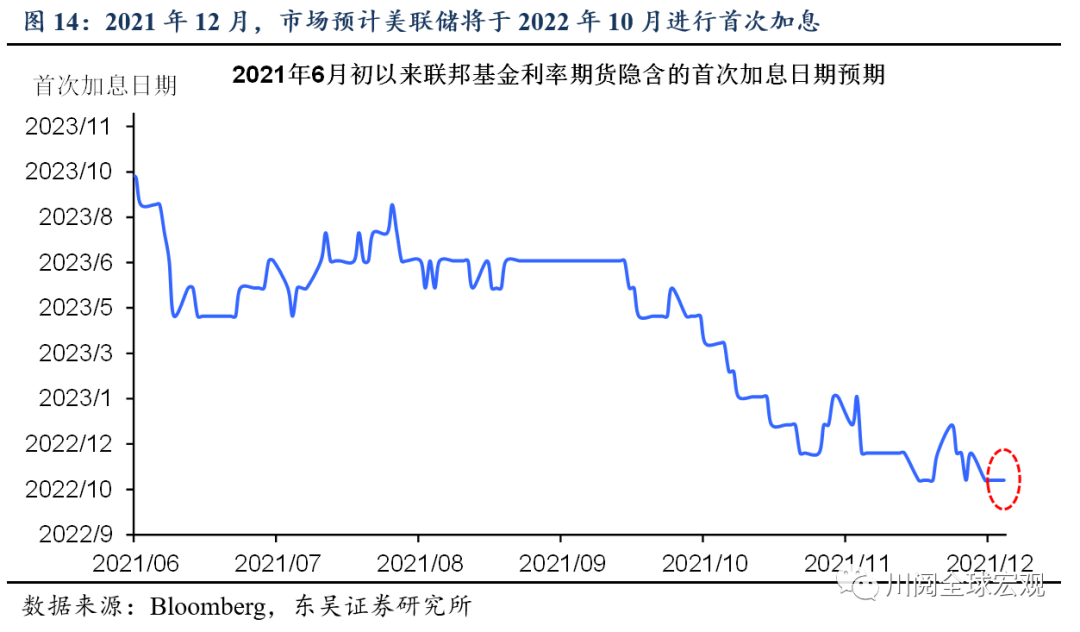

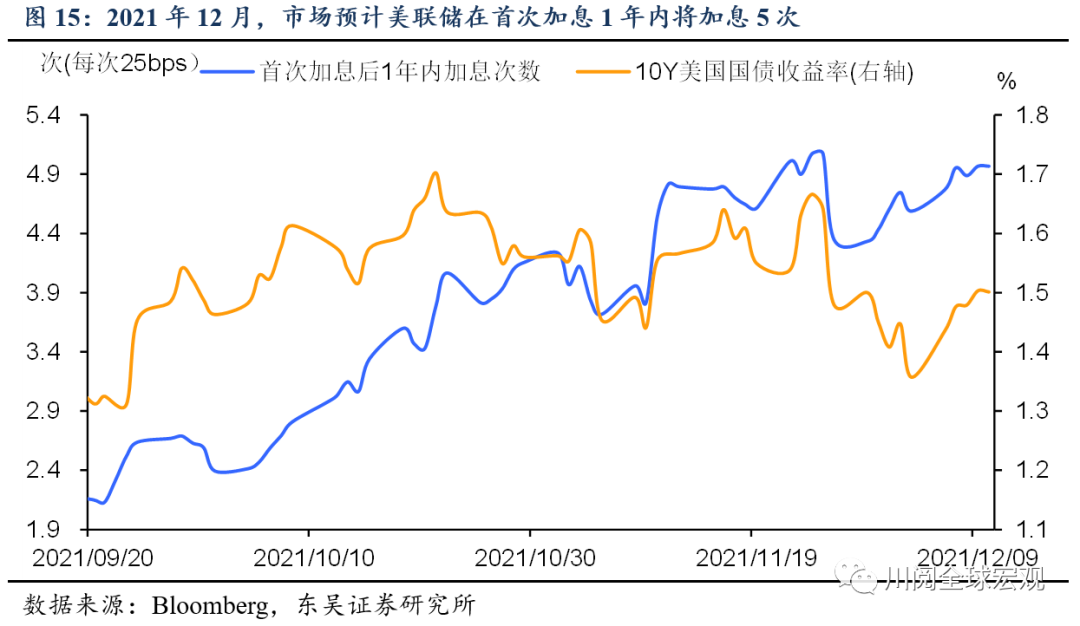

供应短缺延续和薪资增速破4%等因素迫使美联储正视通胀非暂时性的现实。会议纪要显示美联储官员在11月的议息会议上已经讨论了加速taper,为后续的加息留出空间。我们预计taper的缩减量可能翻倍至300亿美元/月,并于2022年一季度末结束。加息方面,市场的预测可以用“转弯慢但是转得急”来概括,2021年12月,市场预测首次加息时点为2022年10月、在首次加息后一年内加息5次(图14-图15)。

不过,如果12月议息会议上美联储宣布加快taper并于2022年一季度末结束,那么市场对于首次加息时间的预测可能过于鸽派。而12月议息会议点阵图显示的加息情况可能超市场预期般鹰派(例如2022年加息2-3次),有造成资产价格波动的风险。如图15所示,加息节奏对于十年期美债利率有引导作用,需警惕美联储超市场预期的鹰派引导可能带来的美债利率上行风险。

风险提示:新冠病毒变异、疫苗失效,确诊病例大爆发导致经济重回封锁

东吴宏观

免责声明

本公众订阅号(微信号:川阅全球宏观)由东吴证券研究所宏观团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所宏观团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字、图片、影像等)未经书面许可,禁止复制、转载;经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所截内容进行任何有悖原意的引用、删节或修改。

精彩评论

2021.11月,通胀的两大推手是二手车(产能不足、芯片短缺)和房租的价格飙升。

经济反弹下,部分产品的需求端回暖与供应短缺错配,供不应求致使部分产品的物价上涨,可能会持续到2022年中。

薪资通胀传导至产品价格,提前退休和移民减少,为留人而加薪。