导读:

我们曾在11月发布迈威尔科技(MRVL)的深度报告《数据中心芯片巨头,迈威尔科技$迈威尔科技(MRVL)$千亿美金市值可期?——下一个英伟达或者AMD?》对迈威尔科技进行了全面深入的介绍与分析,对公司未来的业务进行了拆分与展望,在云计算与元宇宙时代,我们强烈看好迈威尔科技的表现,在完成一系列旨在增强产品线协同的业务收购布局以后,迈威尔科技形成了更为完整与协同作战的产品矩阵,伴随越来越多的个人与设备加速到全球的互联网体系中来,数据仍将爆发式增长,未来围绕数据的存储、传输(联网与转发)迈威尔科技提供了一系列的产品,有望成为数据爆发逻辑下的卖水者,未来在云计算数据中心、车载、运营商等环节有望加速发展。

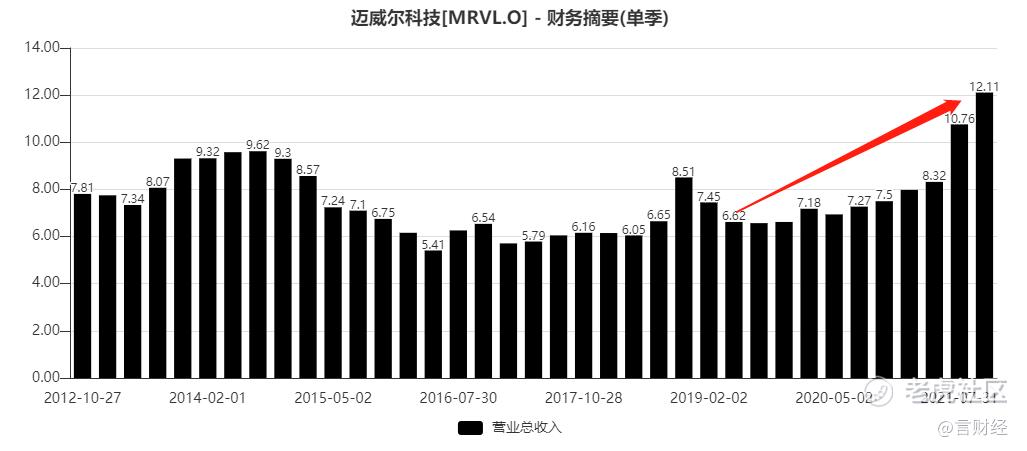

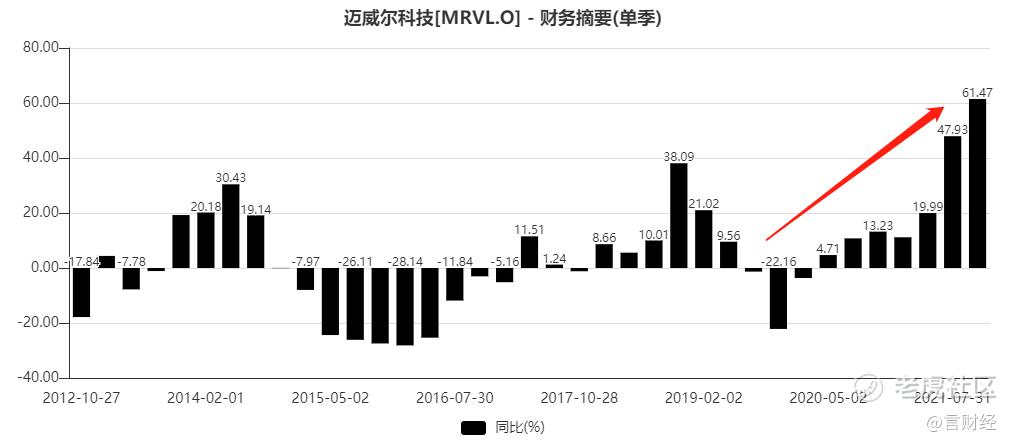

新季度业绩分析:单季度收入创历史新高,增速创十年新高,数据中心芯片爆发式增长

- 2022财年第三季度财务分析

12月2日盘后,基础设施半导体解决方案的领导者Marvell Technology$迈威尔科技(MRVL)$公布了2022财年第三季度的财务业绩,新财季,公司的收入包含新进收购的Innovium的业绩(PS:Marvell于2021年10月5日完成了对Innovium的收购)。

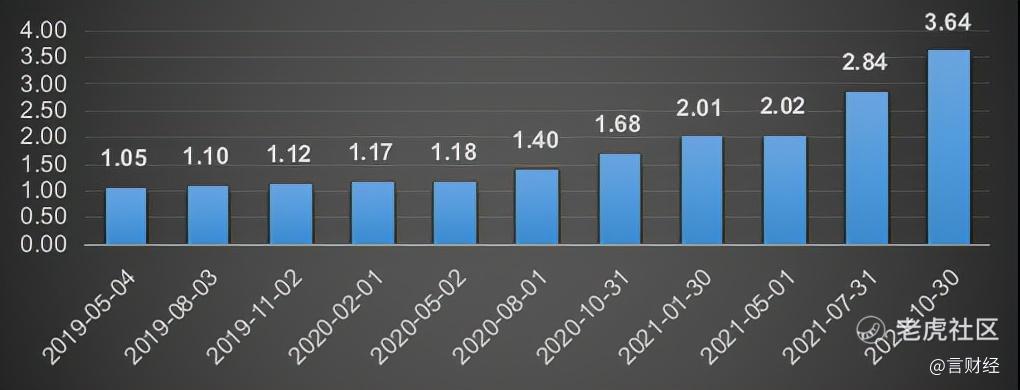

2022财年Q3,迈威尔的净收入为12.11亿美元,超过了公司2021年8月26日提供的指导的中点。2022Q3公司的GAAP净亏损为6300万美元。2022财年Q3 实现Non-GAAP净利润为3.64亿美元,本季度运营现金流为2.65亿美元。

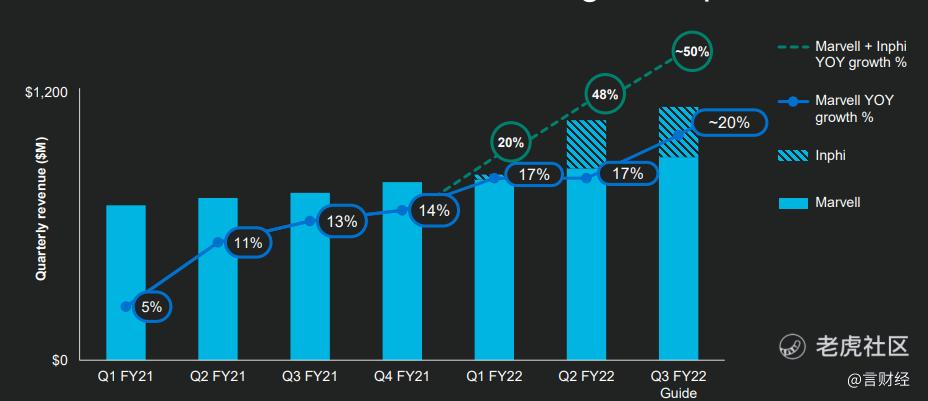

拉长周期来看,本季度迈威尔科技的收入也堪称优秀,季度收入12.11亿创下历史新高,同比增长61.47%,增速创下近十年新高,单季度NON-GAAP实现净利3.64亿美金,连续十个季度增长。

Marvell CEO Matt Murphy在业绩会上表示:"Marvell在第三财季实现了创纪录的12.11亿美元收入,环比增长13%,同比增长61%,超过了前次预期的上限。公司在所涉及的五个终端市场的收入都大幅增长,以数据中心为首,数据中心是公司的最大的贡献者,占总收入的41%,环比增长15%,同比增长109%"。"对于第四季度,我们预计在指导的中点将实现9%的环比收入增长,其中5G预计将环比增长30%,预计数据中心将继续以两位数的速度增长。

在业绩发布以后,迈威尔科技股价盘后暴涨近17%,表明市场对公司的追捧,而在公司上调收入预期之后,迈威尔科技千亿美金市值的目标在稳步推进之中。

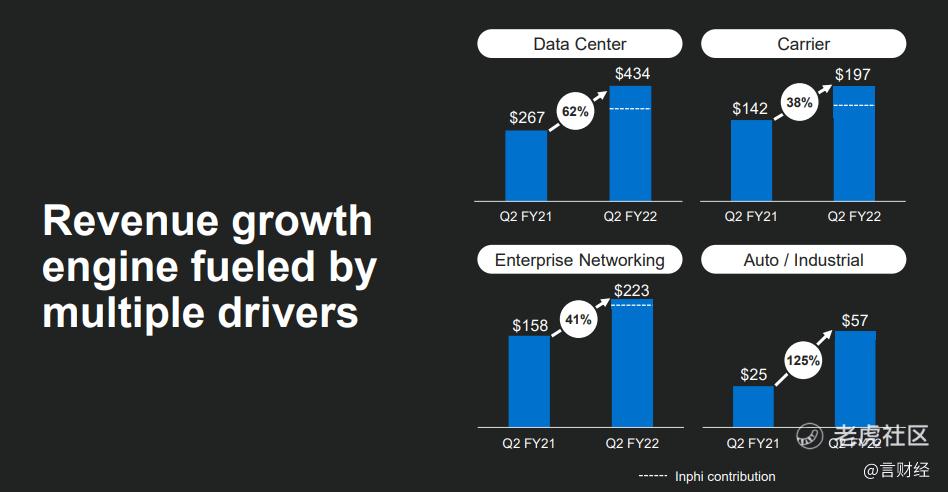

- 2022财年第三季度收入来源分析:数据中心与汽车/工业市场表现亮眼

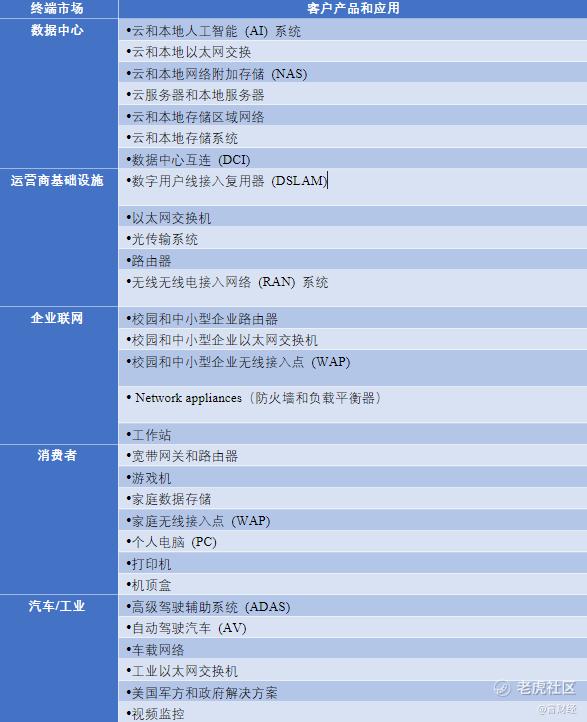

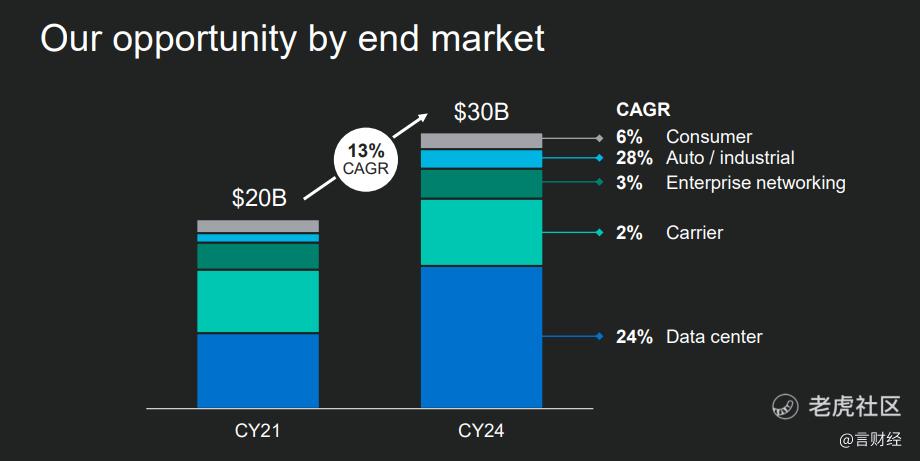

公司的产品解决方案服务于五个大型终端市场,在这些市场中,公司的技术至关重要:(i)数据中心,(ii)运营商基础设施,(iii)企业网络,(iv)消费者和(v)汽车/工业。

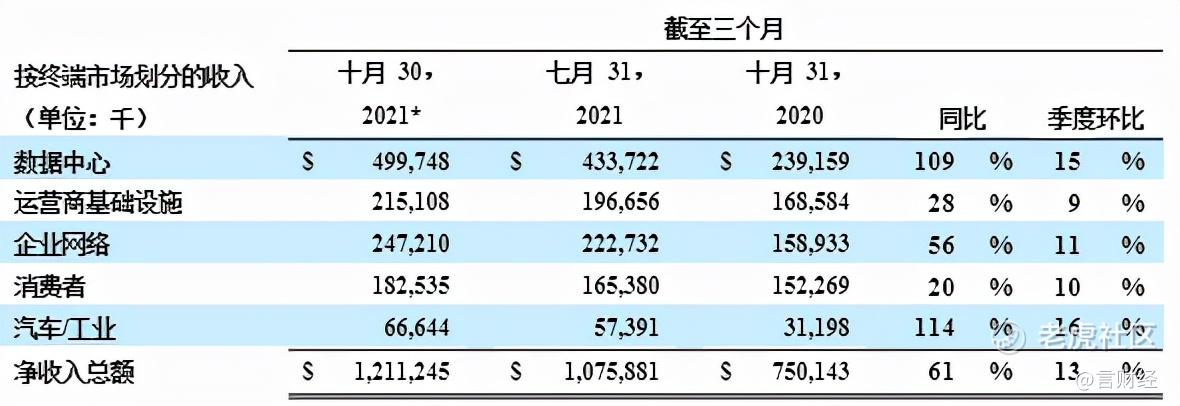

本季度按照终端市场划分的收入及占比情况具体如下:

- 数据中心实现收入4.99亿美金,同比大增109%,环比增长15%,占总体营收的比重同比提升9%,环比提升1%,成为最大的收入来源;

- 运营商业务实现收入2.15亿,同比增28%,环比增长9%,占总体营收的比重同比降低5%,环比持平;

- 企业网络实现收入2.47亿,同比大增56%,占总体营收的比重同比持平,环比降低1%;

- 消费者业务实现收入1.82亿,同比增20%, 占总体营收的比重同比降低5%,环比降低1%;

- 汽车/工业实现收入6664万,同比大增114%,环比也大增16%,占总体营收的比重同比提升2%,环比提升1%;

从上面我们可以清晰看到,迈威尔科技在数据中心与车载相关的业务正呈现出爆发式增长的态势,这也是我们后市最看好迈威尔科技的业务。

- 2022财年第四季度财务展望

- 净收入预计为13.2亿美元(+/- 3%)。环比三季度的12.11亿的收入继续提升,同比继续大增65.4%,增速环比三季度继续提速,继续超越市场预期。

- GAAP毛利率预计为47.9%至49.8%。

- 非GAAP毛利率预计约为65%。

- GAAP运营费用预计为6.3亿美元至6.4亿美元。

- 非GAAP运营费用预计为3.9亿美元至3.95亿美元。

迈威尔科技简介及业务布局

1.公司简介

Marvell Technology, Inc.(迈威尔科技集团)是全球最大的Fabless模式半导体供应商之一。该公司的核心技术在于微处理器架构和数字信号处理,驱动多个平台包括大容量存储解决方案、移动和无线、网络、消费和绿色产品。该公司的产品包括数据存储装置,企业级以太网数据转换,无线网络,个人区域网,基于以太网的PC连接,控制面通信控制器,视频图像处理和功率管理解决方案。该公司于2021年4月20日公司名变为Marvell Technology, Inc.。

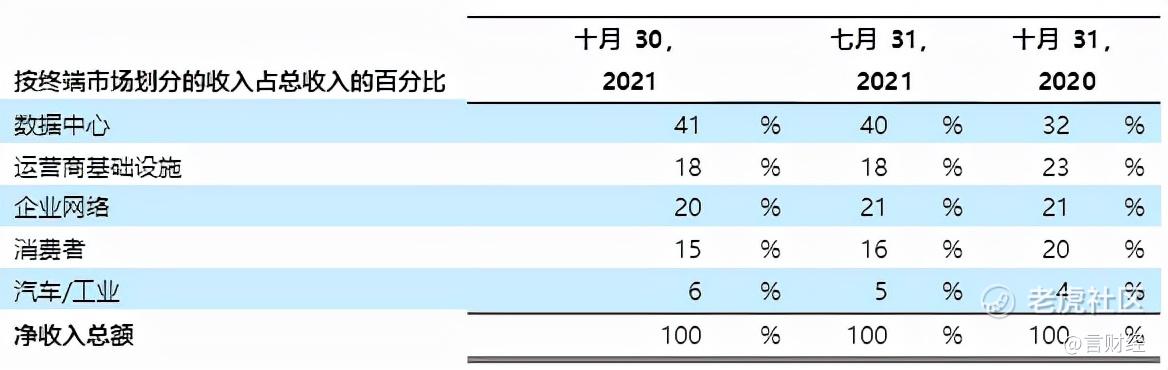

2.公司的产品线布局

Marvell 提供广泛、创新的数据基础设施半导体解决方案组合,涵盖计算、网络、安全和存储。公司产品对于运营商、企业、数据中心和汽车数据基础设施细分市场必须实现的转型必不可少,以推进数字经济的新兴服务和应用。公司的解决方案使我们的客户和合作伙伴能够比其他任何人更快、更可靠地移动、存储、处理和保护世界数据。

公司是基础设施半导体解决方案的领先供应商,涵盖数据中心核心到网络边缘。我们是高性能标准和半定制产品的无晶圆厂半导体供应商,在开发和扩展复杂的片上系统架构、集成模拟、混合信号和数字信号处理功能方面具有核心优势。利用领先的知识产权和深厚的系统级专业知识,以及高度创新的安全固件,公司的解决方案正在为数据经济赋能,并为数据中心、运营商基础设施、企业网络、消费者和汽车/工业终端市场提供支持。

未来展望:云计算与元宇宙时代,数据中心及云优化芯片大有可为

总体来看,我们非常看好未来数字中心芯片、云优化芯片、车载芯片等领域的长期机会,迈威尔科技正是在这些关键领域都进行了深度的布局,下面分别阐述:

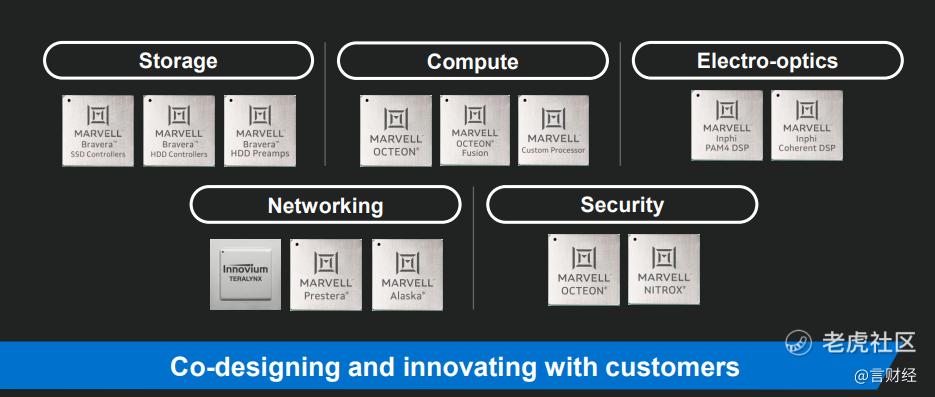

(一)半导体全年表现惊人,背后的核心支撑在于万物数字化带来的底层芯片需求增加

在前期的文章中也深入分析过半导体持续大涨的原因,新冠疫情加速了全球数字化的进程,在线教育、视频会议、电商、数字广告、云计算、智能化电动车等行业都呈现出加速发展的态势,而作为数字基底,芯片的需求量大增,导致芯片产业链相关的公司都迎来了新一轮业绩的爆发式增长。

从年初至今的回报来看,费城半导体指数回报非常好,成分股中,YYDS英伟达(NVDA)一马当先,年初至今回报132%,半导体设备龙头应用材料(AMAT)涨幅82.71%位列第二,FPGA芯片公司赖迪思(LSCC)、模拟芯片供应商安森美(最大车载CIS供应商)、光刻机寡头阿斯麦、布鲁克自动化、设备厂科天半导体、AMD等涨幅居前,而本文分析的主角则是涨幅位居第十二的迈威尔科技(MRVL),年初至今涨幅55%,为什么会选择迈威尔科技,主要是笔者十分看好数据中心芯片未来的大发展,而作为数据中心芯片的主要供应商未来的业绩确定性会非常好。

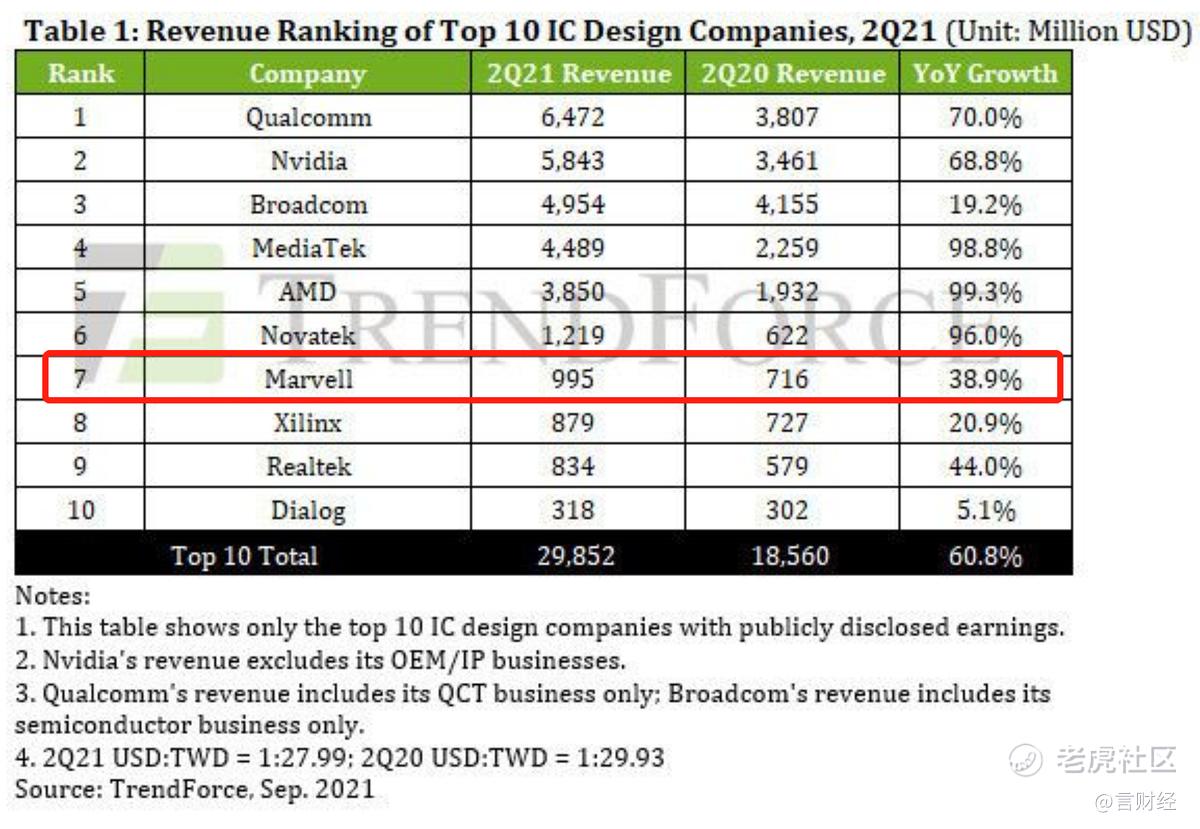

根据 TrendForce 公布的最新调查报告,鉴于半导体行业持续的产能短缺以及由此导致的芯片价格上涨,2021 年第 2 季度十大 IC 设计公司(无厂半导体公司,Fabless)的收入达到 298 亿美元,同比增长 60.8%。而在完成对光芯片 Inphi 的收购后,Marvell 经历了一次重大的收入增长,在排名上超过了 Xilinx 和 Realtek,从 2021 年第 1 季度的第九位跃升至 2021 年第 2 季度的第七位。

(二)半导体领域,我们继续看好数据中心芯片相关公司

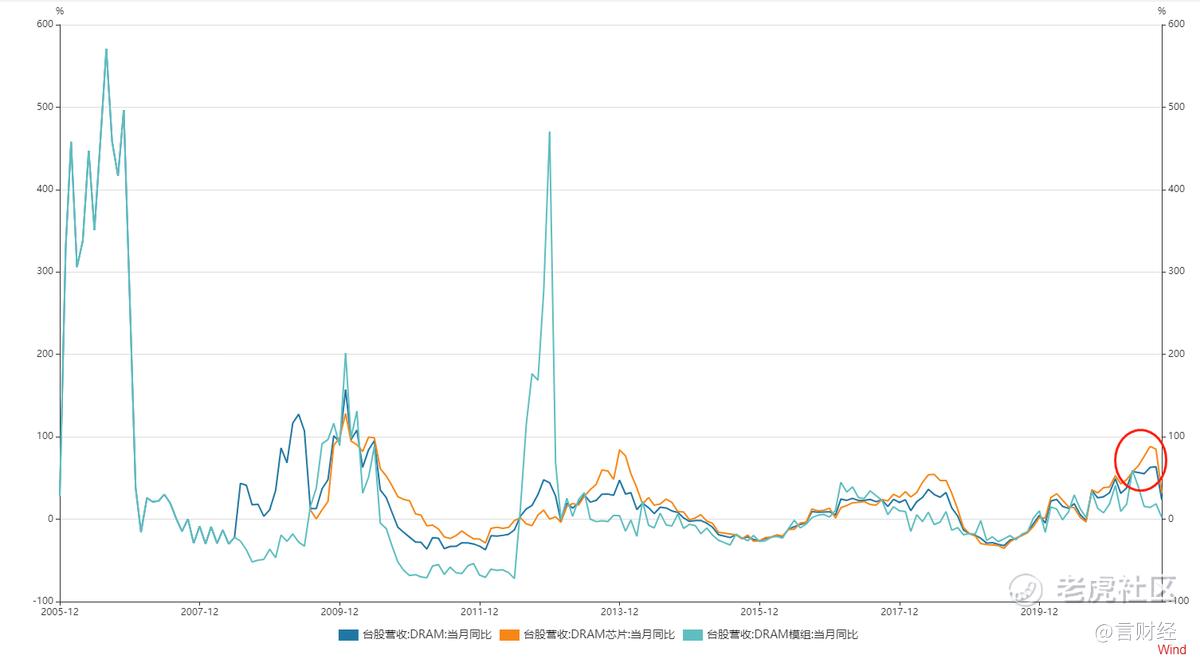

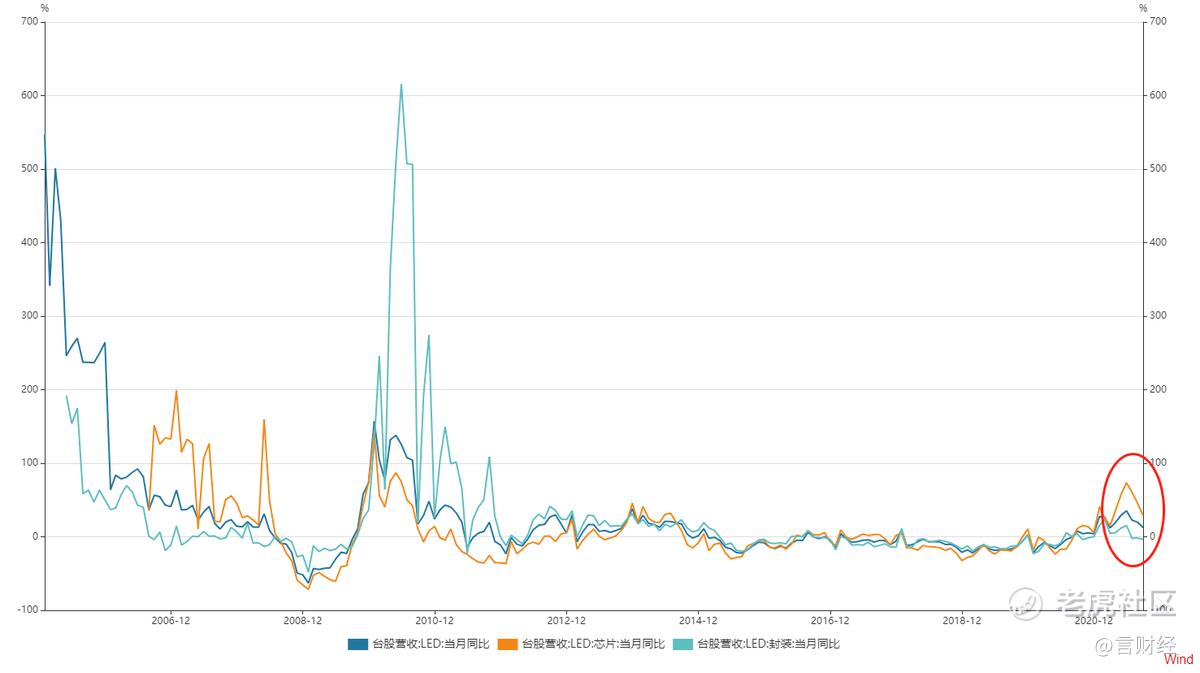

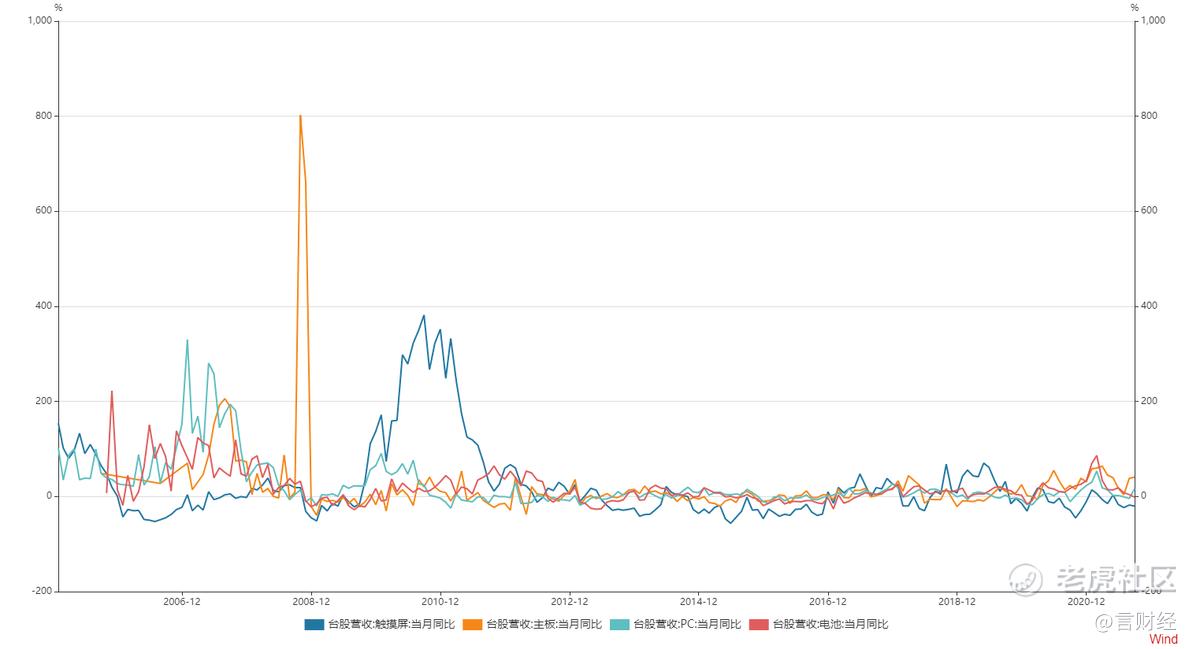

从以上台湾一些半导体产业链公司的收入可以看到,通用半导体领域包括存储、LED芯片等领域近几个月一直处于下行的通道中,而终端的出货包括触摸屏、主板、PC、电池等也不同程度放缓,因此前期美股相应领域的一些公司包括美光科技(MU)、西部数据等都出现了较大幅度的下跌,车载芯片与数据中心芯片是其中表现相对最好的两个子领域。

我们通过跟踪台湾信骅科技(5274.TWO)的月度营收数据可以很好地跟踪欧美服务器出货情况,从而间接跟踪欧美云计算数据中心的建设情况,近几月信骅出货数据不断向好,股价也不断创下历史新高。

信骅科技,成立于2004年,结合一群具有十多年IC软硬体设计经验的优秀人才,同时观察到新的市场趋势与商机,而决心共同开创成立之Fabless IC设计公司。信骅科技的企业使命在于针对个人电脑及伺服器电脑的远端操控、管理与资讯安全持续提供以SOC架构为基础之创新软硬体解决方案。信骅科技拥有专业的IC设计经验及流程,使设计出来的IC能迅速商品化,目前有AST1000、AST1100、AST2000、AST2050及AST2100等主力IC产品,主要应用在网路及远端显示及控制,提供客户规划多样化及具弹性的产品规格,已取得多家国外电脑伺服器大厂如IBM,DELL,Sun Micro…的订单大量生产,并已成为全世界前两大KVM网路处理器晶片的供应商之一。此项商机在于提拱IT人员能透过区域网路或网际网路在任何时候、任何地点直接管理及维护企业各个营运据点的伺服器电脑,以期大幅降低企业投入在伺服器电脑基础建设的总拥有成本。其关键在于『伺服器电脑远端绘图及周边装置控制IC』的技术创新。

从上图可以看到,8月以来信骅的月度营收不断加速,8月、9月、10月收入同比增速分别为49.53%、47.75%、88.61%,表明服务器出货正出现明显的回暖。

云计算数据中心领域,我们重点看好AMD、英伟达与迈威尔科技三大芯片巨头,此外上游的EDA双寡头CDNS、SNPS。

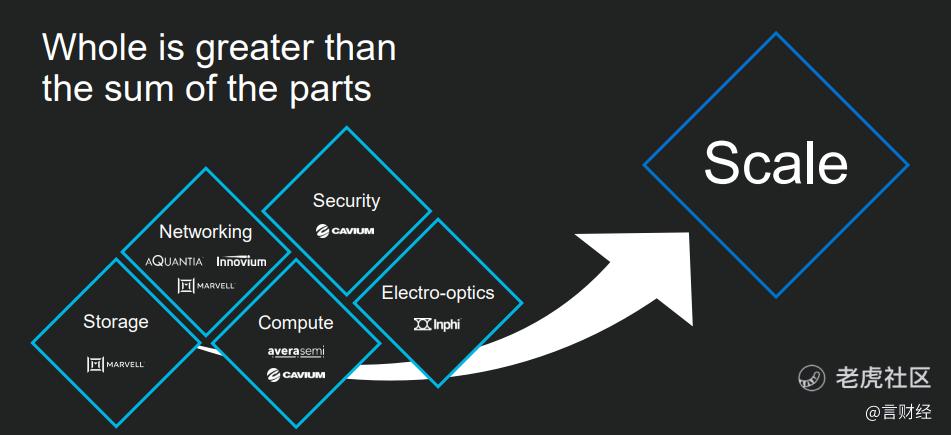

(三)公司的收购构建公司的长期竞争力

- 收购inphi

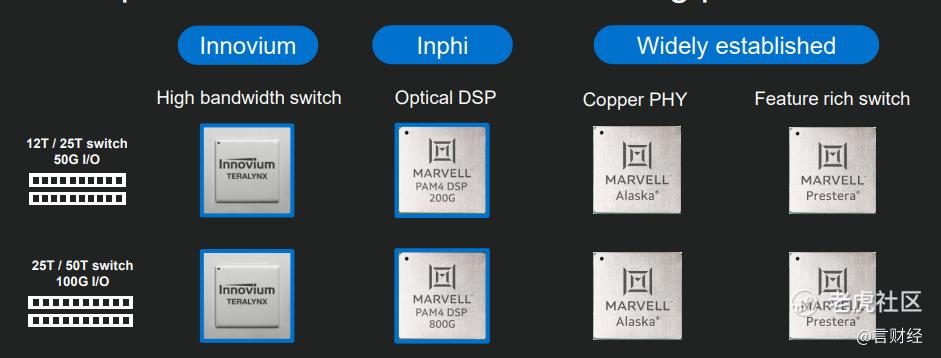

2021 年 4 月 20 日,公司完成了对 Inphi Corporation(“Inphi”)的收购。Inphi 是通过光互连实现高速数据移动的全球领导者。他们的产品组合包括激光驱动器、跨阻放大器、PAM(脉冲幅度调制)和相干 DSP(数字信号处理器)、差异化硅光子学以及用于数据中心内部和之间互连的光学 PHY 产品组合,以及面向运营商市场的互连。合并后的公司在运营商和数据中心的地位不断增长,Inphi 的高速电光平台与迈威尔以前的的存储、网络、计算和安全产品组合高度互补。Inphi 的电光产品组合与公司的铜缆以太网 PHY 特许经营权相结合,有望创建领先的高速数据互连平台。

而从收购的效果来看,inphi的加入明显提升了迈威尔科技的收入增速,inphi的光电芯片在数据中心与运营商市场给迈威尔带来了很大的增量。

- Marvell 完成对 Innovium 的收购,扩大 Marvell 针对云数据中心的硅解决方案组合

2021 年 10 月 5 日,公司宣布已完成对 Innovium, Inc. 的收购,后者是网络解决方案的领先供应商云和边缘数据中心的网络交换芯片为主,是目前唯一一家能吃博通市场份额的芯片公司。

对 Innovium 及其补充产品的收购进一步扩展了 Marvell 在云领域的领先地位,并使 Marvell 能够通过云优化解决方案立即参与到交换机市场中增长最快的部分。

迈威尔科技的竞争对手博通目前在交换机芯片市场占据主导地位,这些交换机用于帮助亚马逊、微软等云计算公司建立大型数据中心,而在相继收购Inphi与Innovium以后,Inphi的芯片能够帮助将交换机与光缆连接起来,也让迈威尔科技拥有更优秀的交换机芯片产品与博通进行竞争,挑战行业龙头的地位。

公司的首席执行官Matt Murphy在接受外媒的采访时表示,云计算供应商是世界上购买芯片最多的厂商之一,公司的长期计划将是整合Innovium和Inphi两家公司的产品,从而深化与云计算供应商的关系。

而在完成一系列收购布局以后,迈威尔科技形成了一个完整的芯片平台——公司拥有所有的部分,在云计算与万物互联时代将发挥极大的协同作用。

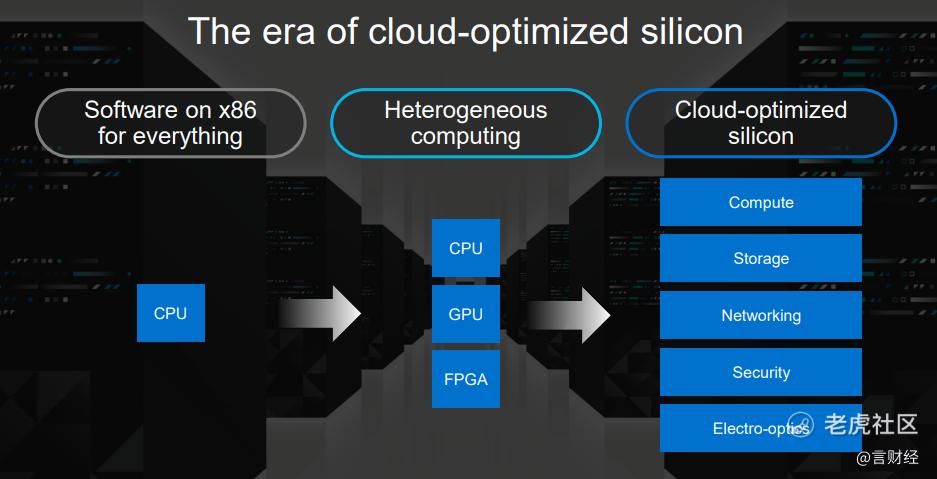

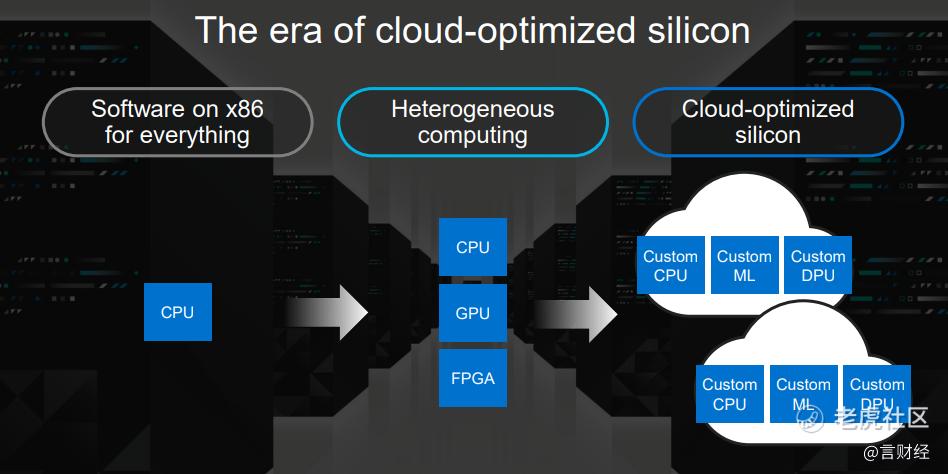

(四)云优化芯片有望成为公司增速最快的来源

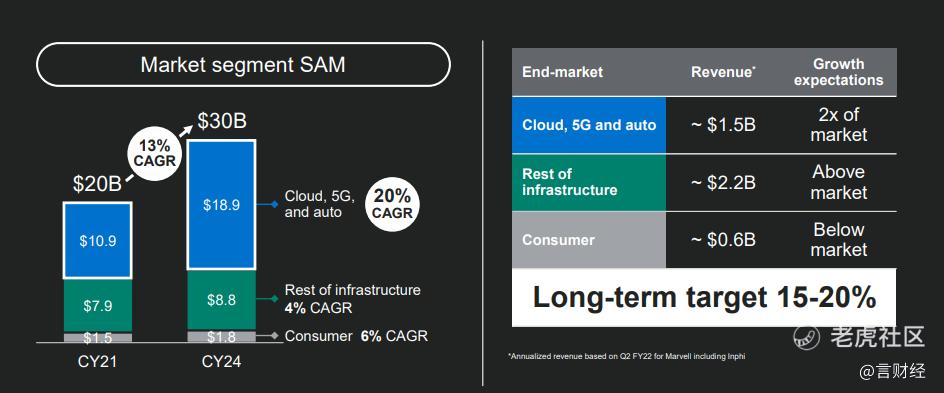

近期,公司在分析师日的演讲中表示云优化芯片相关领域有重大增长机会,基于迈威尔科技市占率不断增长,预计将超越其可服务的市场,同时也将其营收增速将提高到15%-20%,属于同行最高水平之一。

我们认为在云计算时代,数据中心的芯片需求将中长期维持较高速的增长,而迈威尔科技通过不断的布局正不断扩张自身芯片的应用终端领域,2024年公司所面临的市场机会超过300亿美金,公司的长期目标是占据市场15-20%的份额,到2023年对应的收入45-60亿美金。

(五)车载芯片未来将迎来黄金发展机遇

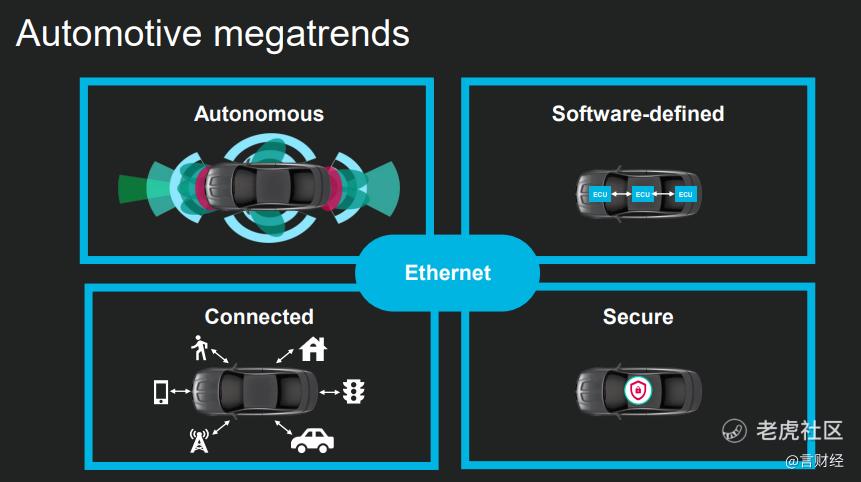

Marvell 提供完整的汽车以太网产品组合,其中以太网 PHY 收发器和交换机支持 100Mbps 到 10Gbps 的速度,并具有当今和未来车载网络所需的增强安全和安保功能。

现代车辆正在成为车轮上的数据中心。碰撞检测、车道偏离警告和自动驾驶等先进的新兴功能需要大量的安全数据处理、网络和存储。

Marvell 的汽车以太网 PHY 系列解决方案支持 10GBASE-T1、5GBASE-T1、2.5GBASE-T1、1000BASE-T1、100BASE-T1、1000BASE-T、100BASE-TX 和 10BASE-T 标准。它们非常适合广泛的汽车应用,它们采用标准数字 CMOS 工艺制造,包含实现物理层功能所需的所有有源电路,以在单个平衡双绞线上传输和接收数据。

汽车以太网 PHY 将媒体相关接口 (MDI) 端接电阻器集成到 PHY 中,从而通过减少外部组件的数量来简化电路板布局并降低电路板成本。此外,它们支持集成稳压器来生成所有所需的电压,因此该设备可以使用单个 3.3V 电源运行。

Marvell 的汽车以太网交换机系列产品提供专为当今车载网络设计的高级功能。凭借可信启动和深度包检测等高级安全性以及时间敏感网络功能,这些交换机非常适合汽车应用,例如高级驾驶员辅助系统、中央网关、车身域控制器和车载信息娱乐系统。

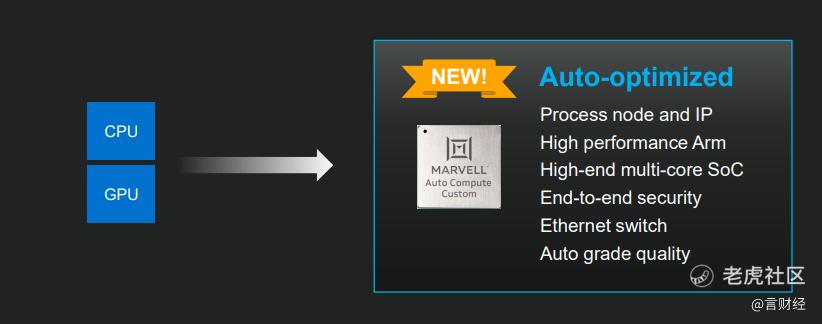

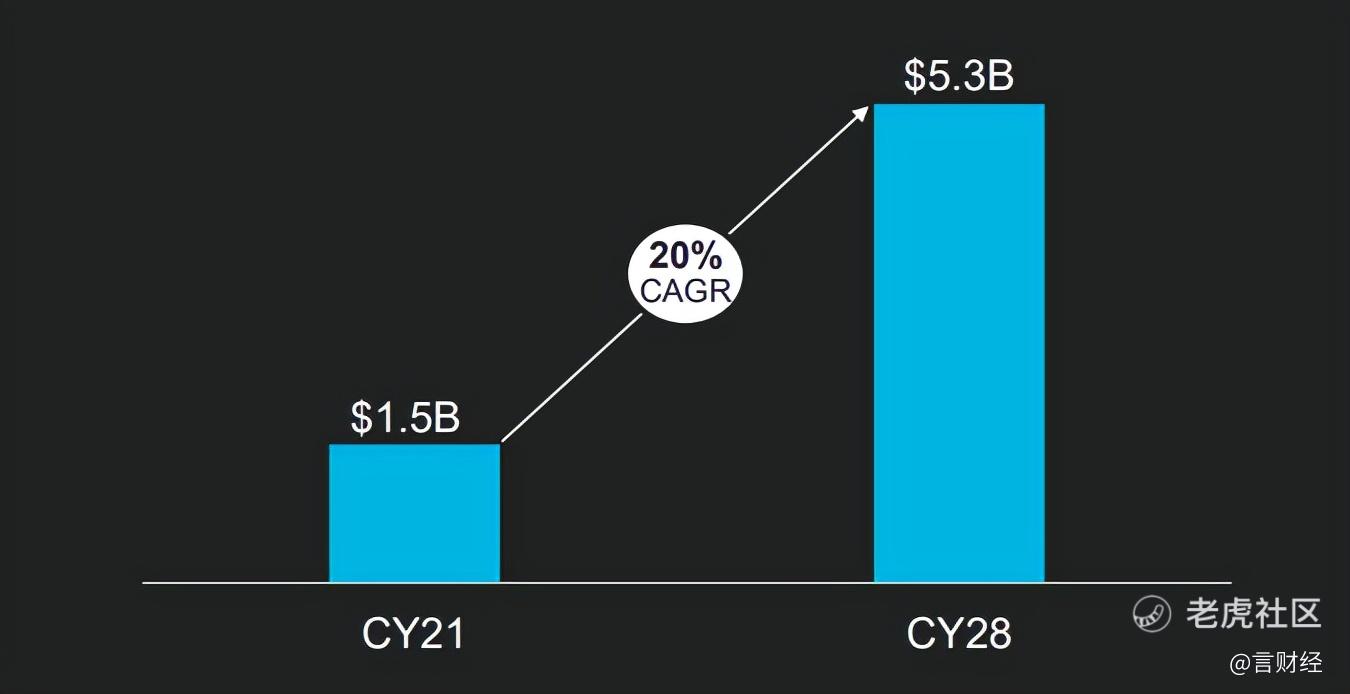

而在车载计算芯片领域,迈威尔推出了新的基于ARM架构的自动驾驶优化芯片,意在抢占未来复合增速达到20%的自动驾驶计算芯片市场,公司预计到2028年这一市场将超过53亿美金。

精彩评论

从年初至今的回报来看,费城半导体指数回报非常好,成分股中,YYDS英伟达(NVDA)一马当先,年初至今回报132%,半导体设备龙头应用材料(AMAT)涨幅82.71%位列第二,FPGA芯片公司赖迪思(LSCC)、模拟芯片供应商安森美(最大车载CIS供应商)、光刻机寡头阿斯麦、布鲁克自动化、设备厂科天半导体、AMD等涨幅居前