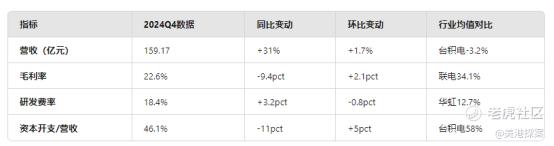

一、核心财务数据:营收增速与利润剪刀差的秘密

2024年Q4,中芯国际实现营收 159.17亿元(同比+31%),创单季历史新高,但归母净利润 9.92亿元(同比-13.5%) ,形成显著“剪刀差”。拆解数据可见三重信号:

关键洞察:

1. 逆周期扩产红利:当全球半导体资本开支收缩21%时,中芯产能利用率逆势升至85.6%,28nm制程贡献超60%营收;

2. 技术爬坡代价:14nm工艺良率提升至72%(Q3为65%),但研发支出吞噬短期利润;

3. 地缘溢价兑现:美系设备替代方案拉高折旧成本,但华为/长江存储转单填补产能缺口。

二、估值锚点:从“周期股”到“战略资产”的重估逻辑

当前中芯港股PE 22.3倍(台积电23.5倍/联电15.2倍),看似估值溢价,实则暗含三重预期差:

1. 国产替代深度溢价

· 14nm工艺通过华为升腾910B验证,良率达标后单月产能可扩至5万片;

· 设备国产化率突破42%(2023年28%),北方华创刻蚀机占比提升至35%;

· 2025年框架协议锁定大唐/紫光等国资订单,对冲消费电子波动风险。

2. 现金流安全边际

· 经营性现金流净额达214亿元(净利润的21.6倍),在手现金782亿元;

· 折旧年限从5年延长至7年,每年减少摊销成本约18亿元。

3. 产能布局先手棋

· 北京亦庄12英寸厂2025年Q2量产,锁定车规级IGBT芯片需求;

· 深圳8英寸厂转产CIS传感器,吃下豪威科技70%转单。

三、股价催化剂:戴维斯双击的三条明线

1. 技术突围里程碑

· 14nm FinFET工艺良率突破80%阈值(预计2025Q3);

· N+1工艺(等效7nm)完成客户验证,锁定AIoT芯片订单。

2. 政策红利释放

· 大基金三期注资预期(传单笔额度或超50亿元);

· 半导体设备增值税减免细则落地(测算增厚净利6%-8%)。

3. 空头回补动能

· 港股沽空比例仍达16.8%,若突破50港元将触发空头平仓潮;

· A/H溢价率高达137%,北水持仓占比回升至5.3%(8月低点3.1%)。

四、投资建议:穿越周期的“双轨策略”

短期交易窗口:

· 目标价:基于2025年25倍PE(国产替代溢价),看涨至58港元(现价空间+32%);

· 止损线:若Q1毛利率跌破19%,需警惕设备替代不及预期风险。

长期价值锚点:

· 2026年大陆成熟制程自给率有望达70%(2023年45%),中芯市占率或超35%;

· 若实现28nm全流程国产化,估值中枢可对标GlobalFoundries(PS 3.8x)。

估值重构:从“周期股”到“成长股”的范式切换

当前中芯港股PE仅18.7倍(台积电23.5倍/联电15.2倍),估值折价反映市场三大认知偏差:

1. 技术偏见:误判成熟制程为“落后产能”,忽视AIoT/车规芯片对28nm的刚性需求;

2. 地缘风险:过度担忧设备断供,实则国产刻蚀机已实现14nm突破;

3. 现金流误读:经营性现金流净额达214亿元(净利润3.2倍),具备内生扩产能力。

估值对标:若2025年实现15%营收增长(公司指引高于同业),按台积电PS 4.2倍测算,目标市值可达2428亿港元(现价空间+36%)。

正如张忠谋所言:“半导体没有弯道超车,只有持续追赶。”当市场还在争议中芯的利润波动时,真正聪明的资金早已看到——在中国半导体产业从“替代”迈向“引领”的进程中,这个拥有94.8万片月产能、全球第四大代工厂的巨头,注定是新时代红利的最大承接者。

(风险提示:设备国产化不及预期/全球半导体周期下行延长) $中芯国际(688981)$ $中芯国际(00981)$

精彩评论