(来自微信公众号:新全球资产配置)

本期关键:#低利率下的资产配置# #外国公司问责法案# #新能源车是泡沫吗# #2021年市场主旋律#

01 低利率下的全球资产配置

摩根斯坦利全球宏观策略Managing DirectorJim Caron在近期的市场推送指出,目前较低的美国中长期国债利率并不意味着市场不看好美国经济复苏的前景。Jim认为,影响美国中长期国债利率的因素主要有三个:一是经济增长预期,二是通胀预期,三是央行政策的变化。

而在近期,由于新冠疫情在美国出现了第三波感染,各大金融机构对美国今年第四季度以及明年第一季度的GDP增长预期有所减弱,这也在一定程度上降低了通胀的预期。然而,随着新冠疫苗好消息频出,市场依然预期明年美国经济会强劲复苏,增速在4%-6%之间。

因此,Jim 认为美国中长期国债维持在低位只是短期现象,在明年第二到第三季度经济复苏加速时,美国十年国债利率将上涨到1.25%左右,下限也将是1%左右,距离目前利率水平仍有30个bps左右的上涨空间。

点评

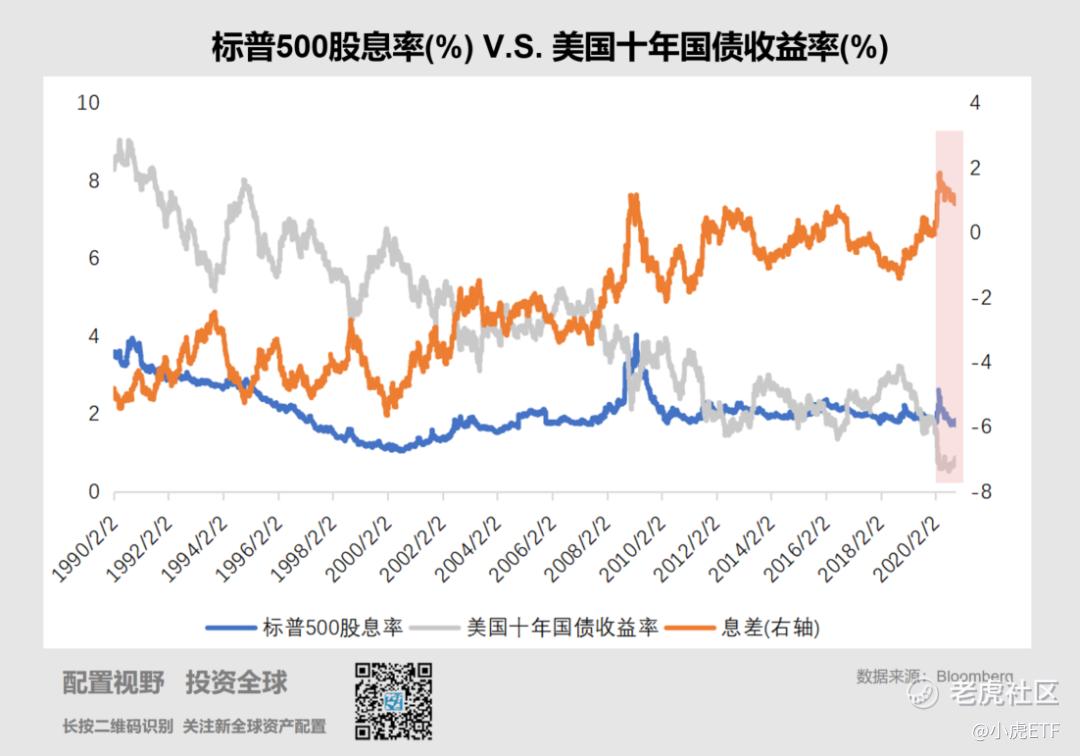

鉴于目前美国中长期国债利率仍然很低,10年国债利率不到1%,30年国债利率也只有1.7%左右,而且市场对明年还有利率上涨的预期,传统的股债60/40组合显然已经无法应对目前的环境了。我们在全球资产配置上又有什么对策呢?

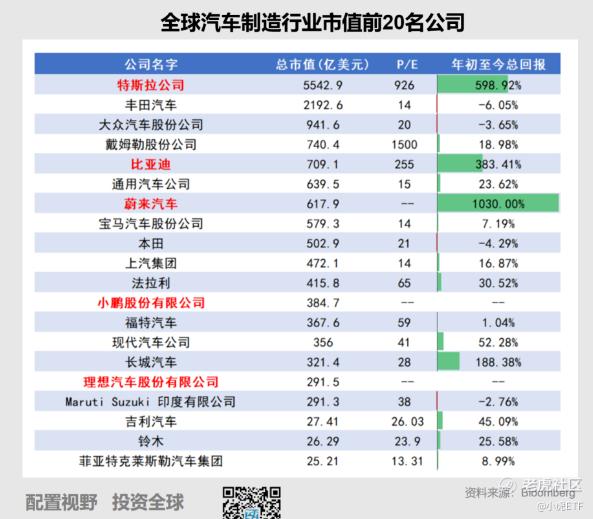

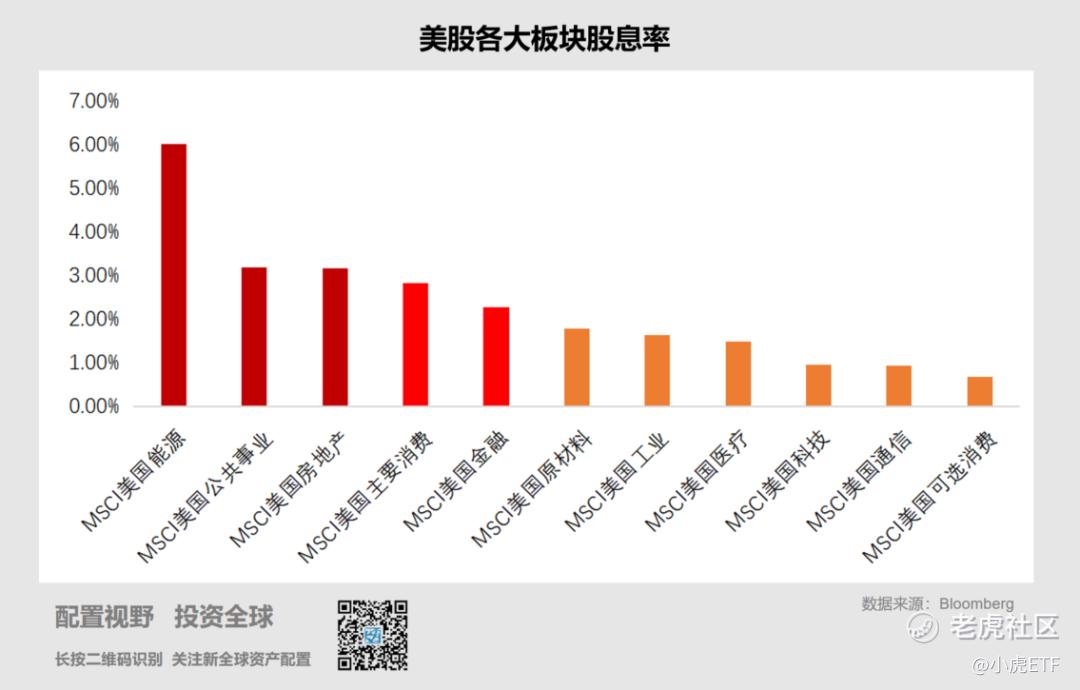

1. 关注股息率高且受疫情影响较严重的行业

如上图,虽然标普500股息率和十年国债收益率都在下降,但从今年1月以来,标普500的股息率已经高于十年国债利率1%左右。自3月底以来,美股迅速回到牛市,纳斯达克100和标普500都先后突破了新高,似乎早已充斥着流动性所带来的泡沫,然而一些因疫情承压的板块,涨幅还不算大,随着后续疫苗的普及,经济活动复苏,投资机会不可忽视。这些板块包括能源、金融、房地产和公用事业等。

与此同时,如上图所示,这四个板块恰好也是美股十一大板块中股息率最高的板块。其中,受疫情影响最严重的能源板块的股息率甚至达到6%,公用事业和房地产板块的股息率也在3%以上。比起美国中长期国债,这些板块的股票,尤其是优质的龙头,配置价值更高。

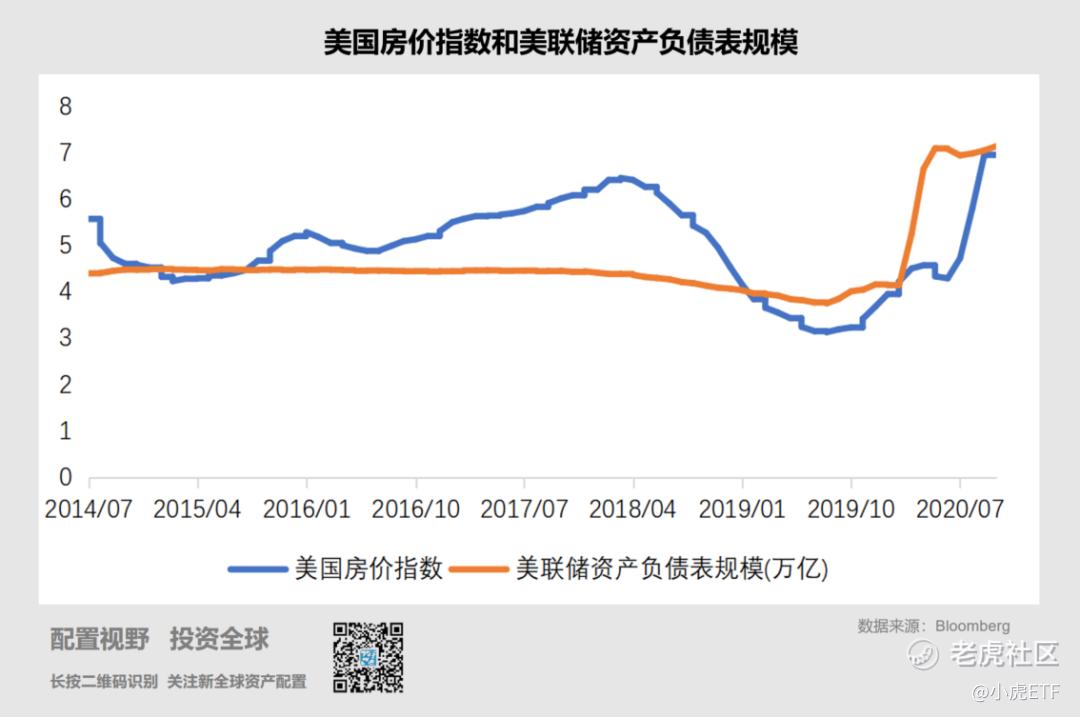

2. 关注房地产信托REITs

美国房地产信托指数的股息率长时间维持在3% 以上。REITs 的收益主要来源于租金收入和商业升值。疫情重创了零售业,实体商业活动的降温,使得REITs的租金收益蒙受损失。随着后续疫苗的大规模使用,商业活动逐步恢复,REITs收入有望出现好转和回暖。此外,今年以来美联储的无限QE以及美国持续的低利率环境,无论对美国房价还是REITs都是一大利好。

房地产信托投资基金(REITs)有稳定的高分红且未被高估,同样值得关注。

02 美众议院通过《外国公司问责法案》

当地时间12月2日晚,美国国会众议院表决通过《外国公司问责法案》(Holding Foreign Companies Accountable Act)。该法案要求,外国发行人连续三年不能满足美国公众公司会计监督委员会(Public Company Accounting Oversight Board,简称PCAOB)对会计师事务所检查要求的,将禁止其证券在美国交易。该法案还要求上市公司披露其是否由外国政府拥有或控制。

点评

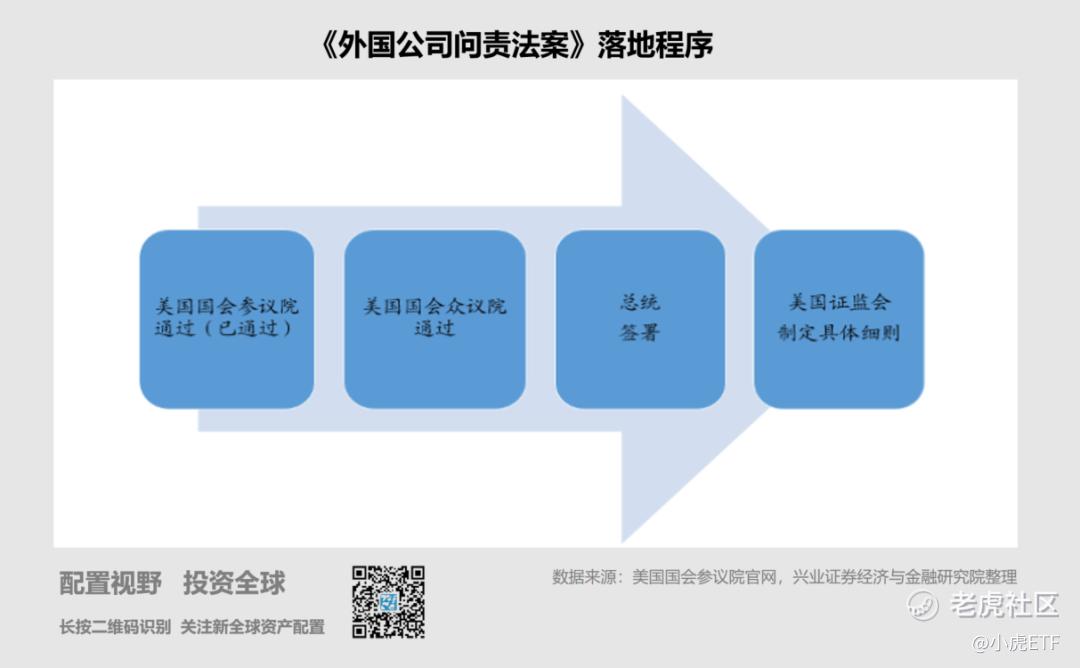

此法案已于今年5月20日在美国参议院通过。下一步,料众议院将提交至白宫,由美国总统特朗普决定是否签署成法律,继而由美国证监会制定具体细则。

虽然法案适用于在美上市的所有外国公司,但市场的主流意见普遍认为主要针对的是在美上市的中概股。因为根据国内的相关规定,该法案中要求的审计工作底稿等档案应当存放在国内,同时,任何单位和个人不得擅自向境外提供与证券业务活动有关的文件和资料。

不过,从以往的历史看,我国对跨境监管合作向来持积极态度。据悉,中国证监会已向多家境外监管机构提供近30家境外上市公司相关审计工作底稿,其中向美国证监会和PCAOB提供的底稿共计14家。2017年协助PCAOB对一家中国会计师事务所开展了试点检查,2019年以来又多次向PCAOB提出对会计师事务所开展联合检查的具体方案建议。

国际证券的跨境监管是在国际证券监管委员会的框架下进行,中美都是成员国,都签署了框架协议,同意在监管层面进行合作。中美两国之间也可以基于平等的原则协商签署双边协议,来保证监管的有效性。新一届美国政府的上台与中国达成妥协的可能性会比较大。如果未能敲定协议,最差的情况下也有三年的缓冲期。早有多家中概股已回香港二次上市,而未二次上市的公司可效仿或回A股上市作为避险保障。

对于投资者来说,不必过于惊慌。中国因防疫得力,经济复苏趋势不减,投资者应配置更多的中国资产。

03 标普500“喜提”特斯拉,新能车是泡沫还是未来?

近期,标普道琼斯指数公司宣布,将在12月21日开盘之前,正式将$特斯拉(TSLA)$ 纳入标普500指数成分股。超5000亿美金的市值,让特斯拉一举锁定了该指数前十大持仓的名额。与此同时,CEO马斯克的身家也超过了微软的比尔盖茨,霸占全球富豪榜第二名。

毋庸置疑,特斯拉绝对是2020年资本市场中最抢眼的公司,年初至今约7倍的涨幅也让无数投资者狂欢。市场普遍预计,此举将进一步刺激特斯拉的股价,更多的机构将直接或间接持有股票。在特斯拉龙头的带领下,国内的”新能源三兄弟”蔚来、理想和小鹏,近期均出现了巨大的涨幅与波动。

点评

特斯拉所代表的新能源汽车行业,无疑有巨大的潜力和巨大的潜在市场。标普500指数此次正式纳入特斯拉,将吸引更多的机构进行配置,短期内势必会对其股价带来显著的刺激效应。仅仅11月18日、19日两天,特斯拉累积涨幅就高达19.25%!

从政策层面看,拜登当选已成定局。发展新能源作为其主推政策之一,特斯拉在未来至少四年内的政策不确定性将大大降低。从行业来看,近年来,通用在内的各大传统车制造商,纷纷进军新能源行业。在加剧竞争的同时,也丰富了该行业的参与度。但是,我们依然认为,在短期内很难打破特斯拉的绝对龙头地位,反而从一定程度上刺激了其创新能力。

从估值层面看,“特斯拉为什么这么贵还有人买?”这或许是今年投资圈最大的疑问。从市值来看,5000亿美金的特斯拉已超车企第二名的丰田两倍有余。但是从市盈率来看,1100倍对比丰田的14倍,简直是天壤之别。另外从产能上来说,特斯拉目前的出货量仅仅只有丰田的零头不到。所以,如果只是这样看,特斯拉绝对是贵的,不值得买的!

但是,对此市场上也有另一种声音。经纬投资创始人张颖就认为:“市场压根就没把特斯拉当成一个传统的汽车公司,而是把它当成一个恰好做汽车业务的科技公司”。或许对于特斯拉这样的新型物种,传统的PE/PB估值手段已不适用了。现在的新科技、互联网企业,盈利点已多样化,盈利周期也不再线性增长。就拿特斯拉举例,你说它是造汽车的,它同时也卖车内软件服务。你说它产能不足,它表示未来天下都是新能源的。所以,对于非传统企业估值,需要更加精细和动态,而不是墨守成规地套用公式。

对于国内新能源三兄弟的疯涨,一定程度上受到了国内近期“十四五”规划等政策的刺激,另一方面国产特斯拉的“鲶鱼效应”也逐渐发酵。但是短期内的疯涨必定是不可持续的,价格回归价值是迟早的事。但是即便如此,对新能源这个赛道的前景,我们依然保持乐观。

04 小盘、价值和新兴市场,将引领2021年市场主旋律

彭博情报(Bloomberg Intelligence)股票策略研究首席Gina发文预测:2021年,小盘股和价值股和新兴市场股票将引领全球股市行情。Gina从宏观政策、相对估值和市场偏好等方面进行了论证。

首先,新冠疫苗有望在2021年全面接种使用,疫情大概率得到控制,全球经济复苏在即。此外,美国大选不确定性减弱,拜登上台有望缓解贸易摩擦。正是这两点原因,小微企业的破产风险得以降低,直接引发了11月的市场风格转变:小盘股,价值股在11月大幅领涨,龙头互联网企业纷纷熄火。参考历史表现发现,2012年、2016年的美国大选后3个月中,小盘股和价值股均表现突出。

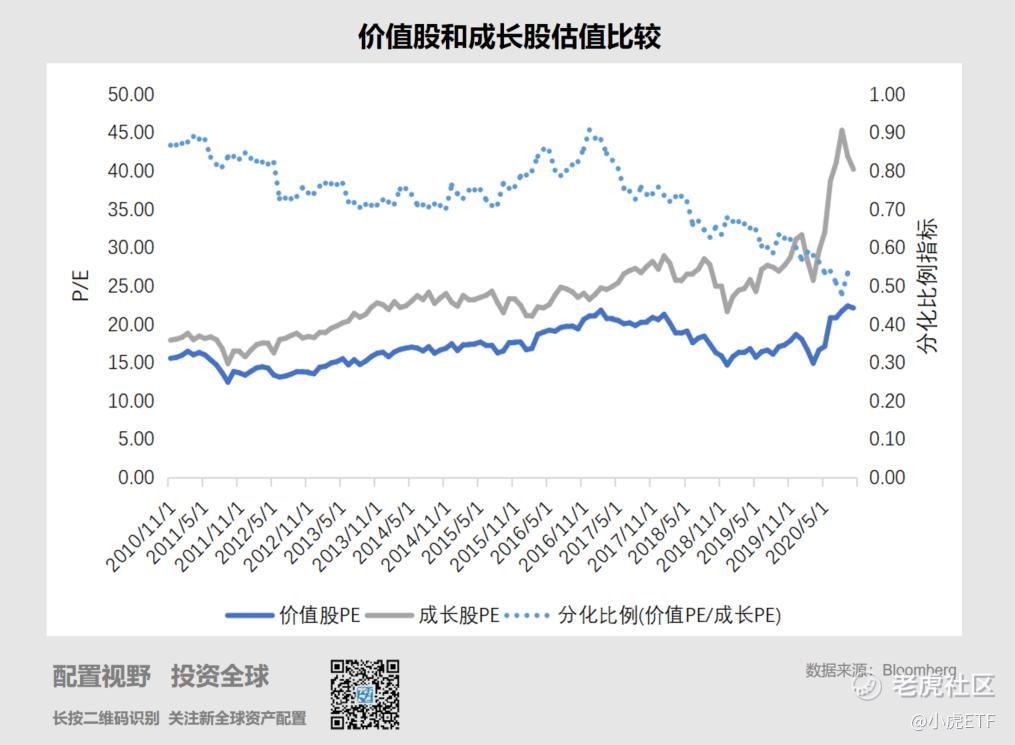

然后,从估值层面来看,即使市场已经涨了一个月,但是价值股和小盘股依然处于明显低估的位置。据BI统计,价值组PE(Price-to-EBITDA)和成长组PE分化程度,仍然处于历史低位!同样的,小盘股PE和大盘股PE分化虽然近期有所改善,但修复空间依旧很大!相比之下,动量股、高波动股的估值就相对较高。而且,高动量组的股票盈利情况,甚至低于市场平均水平。

近期美元的下跌,直接导致了美股的反弹力度明显弱于新兴市场国家股票,美股的国家溢价正在逐渐降低。从估值层面来考虑,新兴市场股票显著处于更低估的位置。但是由于疫情影响,投资者风险偏好更加谨慎,造成了美股的国家溢价。2021年,随着疫情控制和不确定性的消除以及贸易的正常化,新兴市场国家的低估股票将受到追捧。

点评

自11月以来,美国大选逐渐尘埃落定,各大药厂也纷纷公布了最新的疫苗研究情况,这两大因素直接刺激了小盘股、价值股和新兴市场的“起飞”。毋庸置疑,从金融逻辑上来看,市场不确定性降低,风险偏好增加,配合世界的重启,一切的利好条件都指向了小盘、价值和新兴市场。但是,前景虽然乐观,道路或将崎岖。

首先,从新冠疫苗说起。虽然近期世界好消息频传,无论是美国的辉瑞公司$辉瑞(PFE)$ ,还是中国的国药集团,都纷纷宣称自己的疫苗成功数字。但是我们必须考虑到的是,疫苗从研发测试到量产接种的过程中,产能是否能跟上是一个很大的问题。

据世卫组织统计,第一、二批疫苗首先给予医护人员、社会服务人员和高风险人群,合计约15亿人。考虑到运输和损坏以及一人多支的接种,仅仅是这些重要人员的疫苗就需要30亿。所以,2021年,在假设疫苗顺利上市的前提下,是否可以实现全面接种仍然是个未知数。

第二点,从估值层面来看,选择罗素3000价值指数(RAV INDEX)和罗素3000成长指数(RAG INDEX),用PE作为估值指标,构建类似的分化比例指标(价值股PE/成长股PE),如上图所示,结果发现,绝对估值下价值股确实远远低于成长股,但是相对自身历史来看,价值股此时也并不便宜。

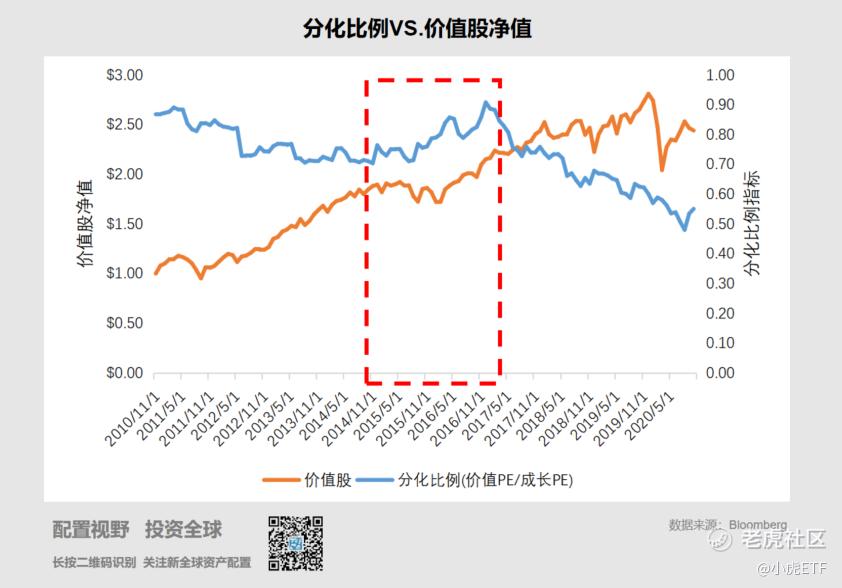

将这个指标与和价值股净值表现相比较,发现整体上两者呈明显的负相关,负相关性达到-0.64。但是在2015年至2017年之间,两者呈现了明显的正相关,如上图红框所示。所以,我们认为从估值来看,价值股的修复性上涨是大概率的,但是依然要留意未知的风险。

精彩评论