投资论点

一些指标让我重新思考对美国市场的怀疑态度。我们可能正处于一个主要牛市周期的开端,即使是在历史高位投资,也显示出有趣的回报。

当前的迹象表明,我们正处于一个软着陆阶段。在这种情况下,即使软着陆没有完全实现,相较于历史高点的调整也不严重,这对投资者是积极的。

投资者对多头ETF的信心远高于空头ETF,这反映出过度自信。然而,这并不总是一件好事,尤其是在美国市场估值高昂,且出现了一些类似AI泡沫的迹象时。

牛市持续多久?

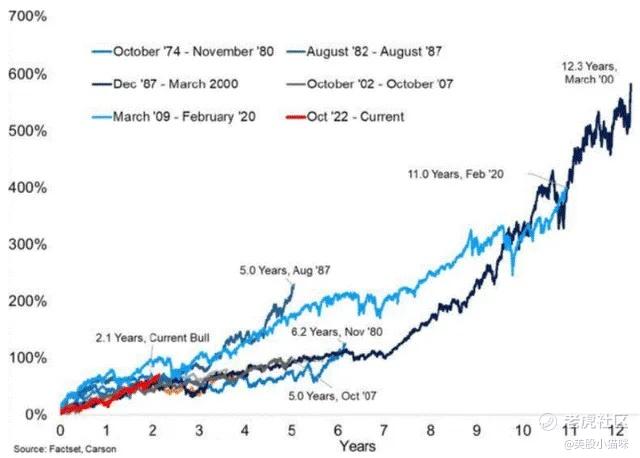

回答这个问题时,下图引起了我的注意。当前牛市仅持续了26个月,但历史数据表明,这一周期可能会持续更长时间,这为美国市场的乐观论点提供了支持。

牛市持续时间(来源:FactSet和Carson)

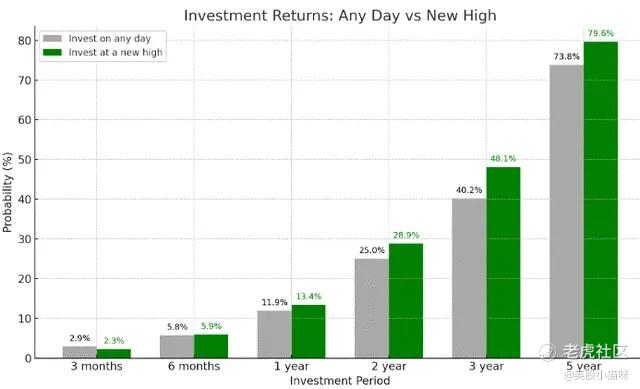

投资者最大的担忧并非牛市已经持续了多少个月,而是指数处于历史高位。这一点也让我担忧。然而,根据1988年1月1日至2023年12月31日间的数据分析,即使在历史高位投资似乎也颇具前景。

标普500累计平均总回报率(来源:作者、FactSet)

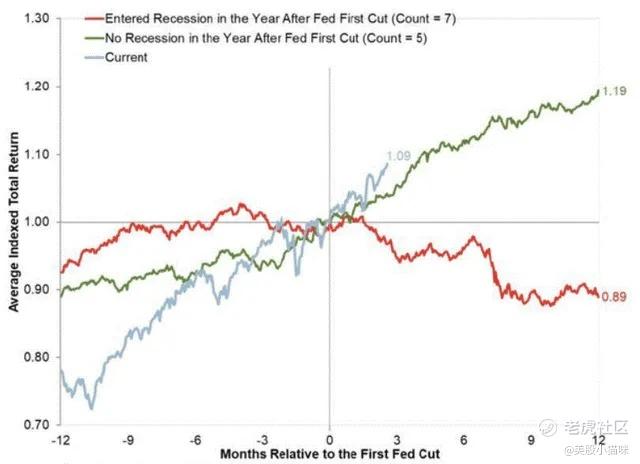

我们还可以从另一个角度来看利率首次下降后的回报表现(正如我们现在所经历的)。下图显示,标普500在首次降息后的走势指示市场是走向硬着陆还是软着陆。截至目前,数据显示我们正在经历软着陆。

首次降息后的市场表现(来源:GS)

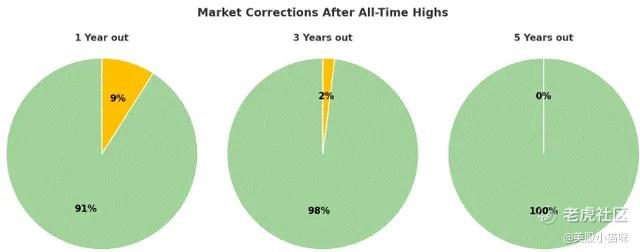

即便如此,假设发生硬着陆,市场恶化,那么平均情况下市场调整会如何发生?根据下图,在历史高点后的1年内,指数下跌超过10%的可能性仅为9%;3年后下降到2%;而5年后,指数将完全恢复。这再一次支持了乐观的观点。

历史高点后的市场调整(来源:作者整理自彭博、RBC GAM,数据截至1950年1月至2024年3月,以美元计)

其他引人注目的图表

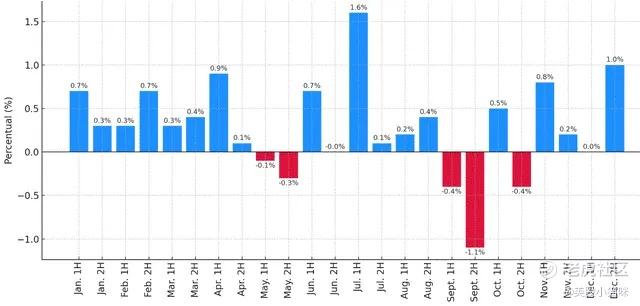

回到当前背景,我们处于12月下半月。这一时期自1928年以来是标普500平均回报率第二高的时期。

标普500自1928年以来上半月和下半月的平均回报率(来源:作者和FactSet)

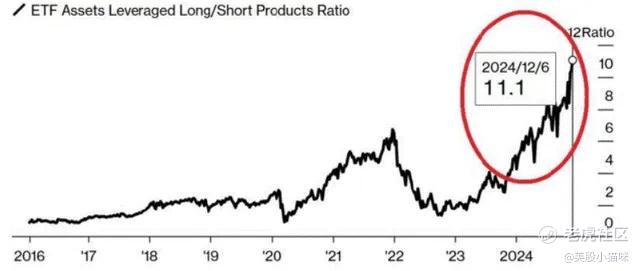

最后但同样重要的是,多头杠杆ETF与空头杠杆ETF的比例达到了历史新高。这是一个强烈的信号,表明投资者对市场表现充满信心。

多头/空头杠杆ETF资产比例(来源:彭博)

对论点的潜在威胁

尽管本文标题对是否推荐买入标普500提出了质疑,以下我将展示一些反驳上述观点的强有力论据,并支持我对当前市场仍持怀疑态度的观点。

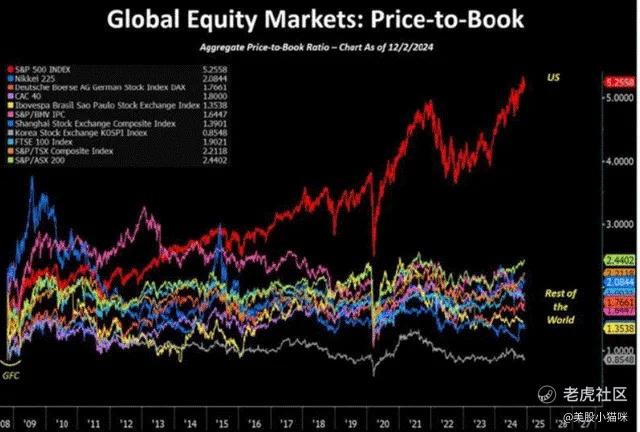

从下图来看,与全球其他市场相比,美国市场在市净率(P/B)方面极其昂贵。

全球股票市场市净率(P/B)(来源:彭博)

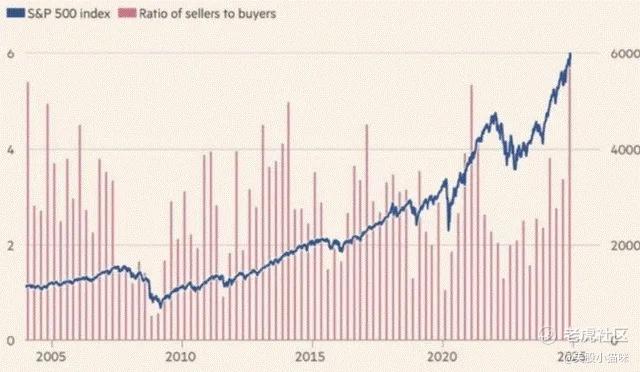

此外,在标普500屡创新高时,美国公司高管从未像现在这样大量出售股票。这进一步支持了对指数持怀疑态度的观点。

公司高管股票销售量创历史新高(来源:Vertiv Data,LSEG,金融时报)

最后值得注意的是,今年标普500成分股中只有32%的公司表现优于该指数。这是有记录以来最低的读数之一。换句话说,只有32%的公司在2024年获得了超过27%的涨幅。类似情况仅在互联网泡沫期间发生过一次。 @爱发红包的虎妞

精彩评论