Adobe周三盘后财报给出的业绩指引不及预期,所以股价遭受抛售。但是,作为所处细分赛道的龙头,这次的回调是Adobe的机会吗?

作者:JR Research

表现不佳是有理由的

Adobe的投资者可能感到失望,因为公司没有提供足够的乐观情绪,让买家有信心回归。所以,Adobe继续遭受估值下调,表现不如其软件同行和科技行业的整体表现。虽然其基本面强劲的业务和市场份额主导地位,其稳健的财务状况应该支撑其超越烧钱的AI初创企业的能力。但是Adobe相对于标普500指数的表现不佳表明,管理层的执行力还不足以验证其AI货币化的论点,因为执行风险已经上升。

在Adobe第四季度财报发布后,市场对其季度成绩单反应消极,导致股价在财报后陷入下跌。结果,Adobe丢失了自2024年11月初以来积累的涨幅,重新回到了2024年6月的低点。Adobe的指引不如领先的企业SaaS公司如ServiceNow和Salesforce的稳健表现。因此,市场可能越来越担心,像OpenAI这样的领先且资金充足的纯AI公司是否会阻碍了Adobe的短期增长前景。作为提醒,OpenAI已经公开推出了Sora这类文本生成视频的AI模型。

仍在等待AI增长拐点

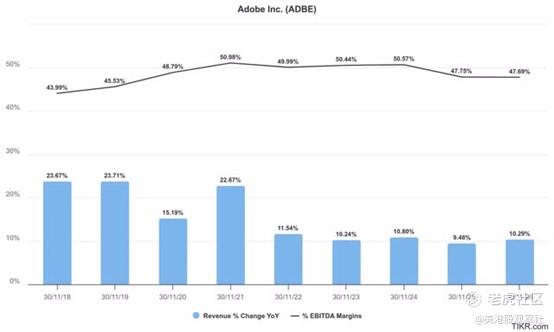

鉴于管理层提供的温和前景,华尔街下调了Adobe的收入和调整后的每股收益预期,反映了更高的执行风险。此外,预计Adobe在新冠之前的收入增长率不会重现,表明未来结构性增长势头将大大放缓(如上所见)。人们还对Adobe第四季度数字媒体部门相对平坦的新ARR(年度经常性收入)表示担忧。尽管Adobe预计到2025财年ARR将实现11%的同比增长,但鉴于其AI货币化面临的不利短期动态,投资者可能会考虑到更高的执行风险。

相应地,管理层表示,公司仍在应对其定价策略的变化,即使它正在考虑分层订阅计划。此外,它仍然专注于在其AI产品中平衡采用和货币化之间的权衡,即使Firefly已经积累了超过160亿次生成。

然而,Adobe需要在快速推出产品以更有效地与领先的AI初创企业竞争的同时,确保“商业安全”。随着他们发展产品,可能获得对Adobe传统设计和创意要塞的更深入访问,他们有财务能力维持与Adobe的长期市场份额争夺战。因此,市场有理由反映出对Adobe商业模式的更高水平的颠覆风险,因为管理层尚未证明其通过AI产品实现“曲棍球棒”增长拐点的能力。

调整增长后合理

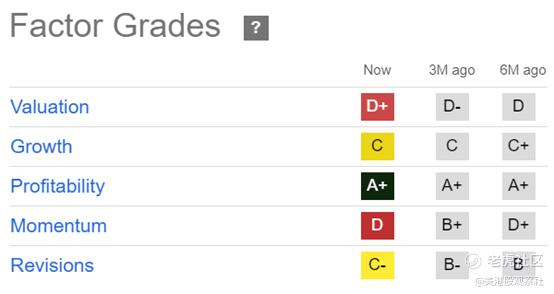

Adobe的“D+”估值等级表明,相对于其科技行业同行,它仍然被高估,需要稳健的执行来证明其估值。然而,从其“C”增长等级来看,也很明显Adobe预计不会发布其在疫情前所实现的惊人增长指标。

尽管公司仍然稳健盈利(“A+”盈利能力等级),但投资者对回归该股票不感兴趣(通过其“D”势头等级验证)。尽管如此,Adobe的前瞻性调整后的PEG比率为1.47,表明相对于其科技行业中位数几乎有25%的折扣,表明相对低估。

Adobe前景如何?

从更长远的角度来看,Adobe的价格走势仍然偏向上升趋势,尽管自2024年5月触底以来一直难以获得动力。然而,从2021年11月的高点开始的降级在2022年底找到了强劲的买盘支持,这也在2024年5月被逢低买入者随后捍卫。因此,Adobe的长期看涨倾向没有被其估值降级决定性地逆转,尽管其估值溢价。

很明显,Adobe的执行并不乐观(“C-”盈利修正等级),需要谨慎。尽管Adobe的多头可能会建议管理层可能对其前景更为保守,鉴于迅速演变的GenAI动态,投资者有理由等待管理层提供更多的保证。

Adobe仍然定价于增长。因此,进一步失望的可能性可能会对其已经受到重创的情绪产生压力。财报后的回调也可能威胁到其2024年5月底部的脱钩,可能导致未来更大幅度的回撤。

然而,对Adobe管理改进的2025财年持信心。其指引表明,第四季度可能是其新ARR表现最糟糕的时期。此外,2025年引入分层定价和预期的跨其云服务的交叉销售机会可能会增强其复苏前景。尽管Adobe的短期抛售强度令人难以承受,但它也为投资者提供了长期的逢低买入机会。

精彩评论