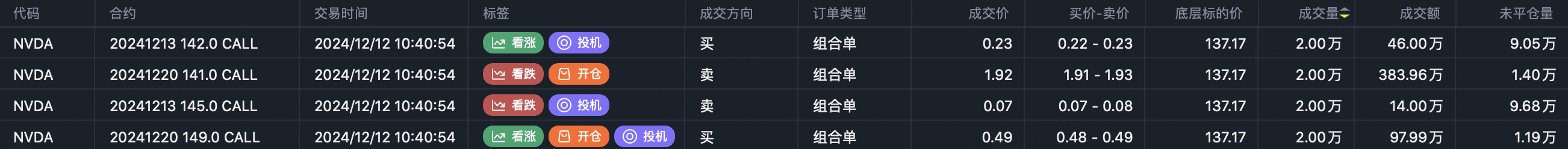

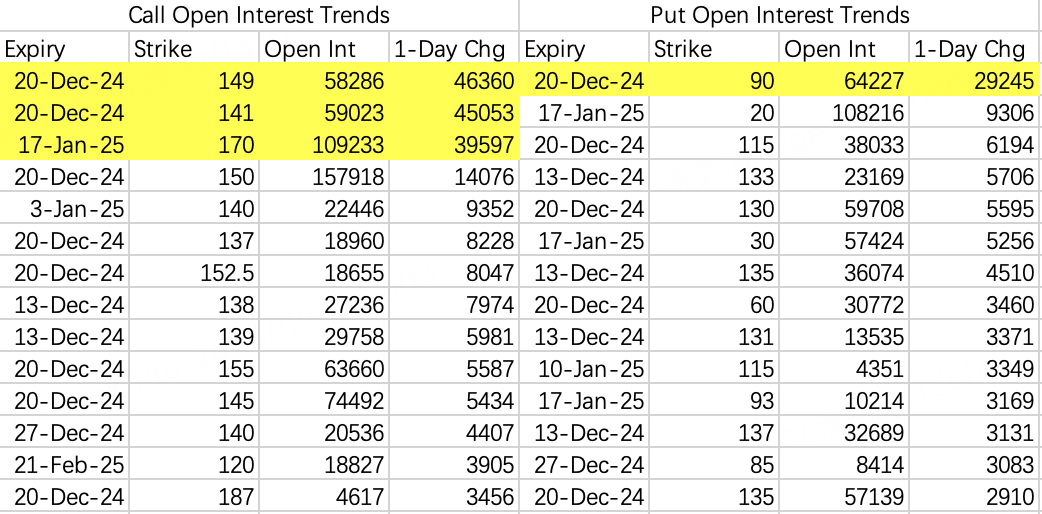

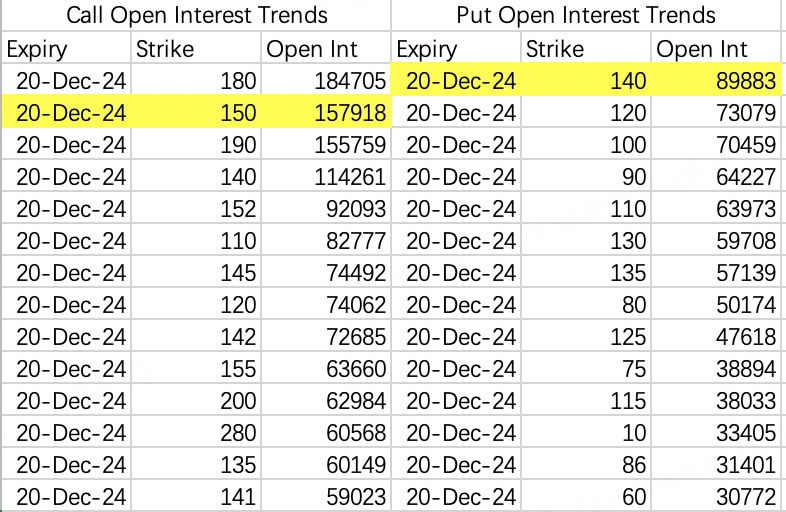

今天看期权开仓数据发现一件很有意思的事。机构对12月20日当周英伟达股价预期低于全市场预期,机构预期英伟达股价在141以下,而未平仓数据显示全市场预期在140~150之间:

全市场预期英伟达股价12月20日当周大概率在140~150区间,而机构预期大概率低于141,小概率在141~149区间。

当矛盾产生时哪方更可信呢?从灵敏度角度,期权整体未平仓数据调整灵敏度低于机构,就好比一只羊掉头与一群羊掉头的区别。机构可能观测到了一些先验的看跌指标,所以提前看空了。

然而不合群有不合群的风险,大家应该都有印象这个月机构sell call好几次被迫止损roll仓。

那么机构这么执着压低股价,英伟达会跌到什么程度呢?

周四期权大单显示,场内交易员开始下场做空了:

卖出 $NVDA 20250117 170.0 CALL$ ,场内大单,成交量4.55万手,成交额250万

这张裸卖大单明年1月17日到期,行权价170。看起来不是熊,实际上交易者做空经验很丰富,结合上面的例子,sell call做空第一要务不是想着能赚多少权利金,而是防止被爆仓。

尤其是成交量达到上万手的巨额开仓,其存在就会影响到股价,要不然上面那家机构也不会每周都被爆仓。

结合周四期权开仓明细,下周到期90put开仓暴增预期波动率飙升,看跌区间还是集中于130,不过值得注意的是115put也有加码趋势。

从12月20日未平仓明细可以看出,市场预期偏离度非常大,毕竟是月权,而且还是承载了一整年股价预期的12月到期期权,预期偏差会更明显。

这周被拉爆的空头不止英伟达,昨天微软sell call空头也被迫平仓 $MSFT 20241227 465.0 CALL$ :

如果下周整体回调,比特币也会走同样的趋势,机构roll仓下周行权价335比本周342.5更低,但对冲高点高于本周:

下周策略我打算跟进机构,英伟达sell call $NVDA 20241220 141.0 CALL$ ,sell put暂且不做等周一看周五开仓情况。

特斯拉sell call $TSLA 20241220 480.0 CALL$ ,因为是裸卖需要加条buy call腿做价差,不过这里耍个机灵,买call $TSLA 20241220 500.0 CALL$ 等下周开盘更便宜。

精彩评论

这篇文章不错,转发给大家看看