本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

01

上市一年市值蒸发六成

东北三省,拥有肥沃的黑土地、良好的气候、适宜的温差,为大米的生长提供了优质的环境,故有“中国大米看东北”一说。

靠山吃山、靠海吃海,靠着东北大粮仓就诞生了“网红大米品牌第一股”——十月稻田。

十月稻田的前身为潘阳新昌,由大米世家出身的赵文臣与赵淑娟姐弟两于2005年成立,早期主要经营原粮贸易。

直到2011年,互联网渗透率加速提升,电商经济方兴未艾之际,赵家姐弟看到了时代的风口,创立了“十月稻田”和“柴火大院”两大预包装大米品牌,以京东为载体开始品牌化经营。

2017年,赵文君与丈夫王兵入股公司,经过家族内多轮股权转让及增资后,夫妇俩成为公司的实际控制人,家族内外合计控制公司上市前约70%的股权;2023年改制后更名为十月稻田集团股份有限公司。

多年发展下来,十月稻田公司产品涵盖大米、杂粮、豆类、籽类及干货,2019年以来持续登顶国内预包装东北大米零售市场、杂粮豆类等榜首;顺风而上的十月稻田在2020年起开始受到资本关注,包括红杉、京东系先后入股。

2023年10月中旬,十月稻田登陆港交所,当日收盘市值近200亿元港币,可谓风光无两。

可是,仅仅一年零两个月,十月稻田市值蒸发了逾6成。2024年上半年业绩增长的背景下,资本因何用脚投票?

02

营收利润双增长全靠玉米撑门面

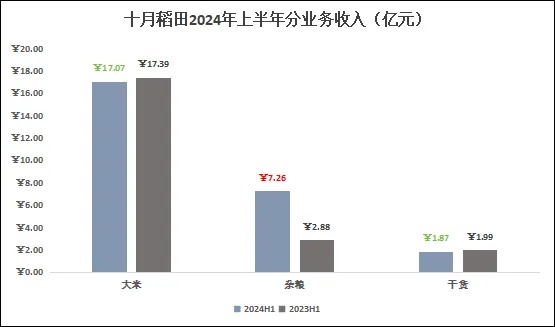

从业绩上看,2024年上半年,十月稻田总营收、毛利润和非IFRS口径净利润分别为26.21亿元、4.44亿元和1.49亿元,分别较去年同期增长17.69%、36.16%和30.7%;毛利率和净利率分别提升2.3和0.56个百分点。

上市后首份半年报呈现的营收利润双增,远比首份年报列示的增收减利要亮眼得多。

根据财报数据,十月稻田2024年上半年的收入增长主要来自于杂粮中的玉米,该品类整体大幅增长152.08%至7.26亿元,核心的大米和边缘的干货则分别同比下滑1.84%和6.030%;

毛利润中,大米和干货的减少全部由杂粮承担,公司半数利润来自于杂粮,这个比例在2023年仅有22.78%。

不论是收入还是毛利润,可以说是玉米的热销拯救了十月稻田的业绩,公司上半年财报封面图也从稻米改成了玉米,重要性可想而知。

按理说,新品类拉动整体增长本来是件喜闻乐见的事,但增长的方式却隐藏着忧患。

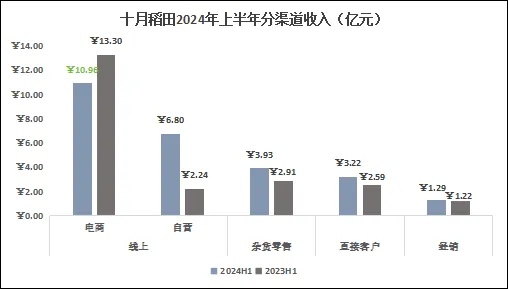

2024年上半年,以京东、天猫等传统电商平台的主阵地收入为10.96亿元,同比下降17.59%;而其余渠道(线上自营店、杂货零食店、直接客户、经销渠道)均录得不同的增长,其中自营店的收入同比大幅增长203.57%至6.8亿元。

财报中的解释是:减少低毛利率的电商渠道,在若干社交电商平台新开设店铺(自营)。

一方面,线上业务中传统电商渠道收入减少而自营渠道激增,是顺应趋势的,因为过去的一年里,以抖音为代表的社交电商平台对传统平台的分流进一步加剧,To C的普通消费品总是需要往人多的地方去;

但是问题在于,线上渠道的重塑带来14.28%的营收增长,但是同期营销费用却大幅增长了48.15%;而重要的是增长并非雨露均沾,本身杂粮与大米就有相当程度上的替代效应,而在新平台中带来新品类的增长更需要有可持续性的前提,否则爆火之后又陷入泥泞。

另一方面,线下渠道的增长虽说是多元化的,尴尬的在于近似地在走老路。

因为通过更多层级的销售不仅会影响到利润水平(在高度分散的行业里与其他品牌直接相争),更重要的是其本质与最初的贸易商角色并无差别;走量的高频消费品从To C转向To B会大幅削弱增长的想象空间。

03

热衷炒股票又菜又爱玩

2023年,十月稻田IPO募得资金净额7.16亿港币,将账面净现金储备从2022年的-2.75亿元转正为4.16亿元;

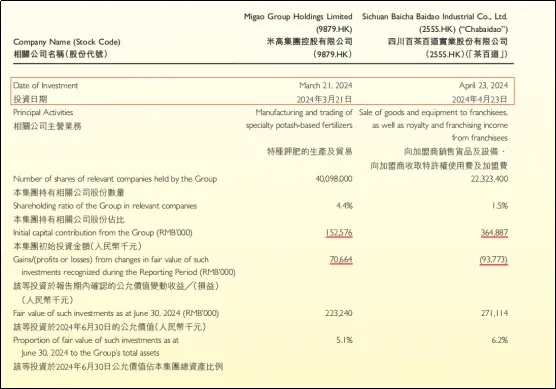

2024年上半年,十月稻田在手现金约9.63亿元,有息负债为5亿元,净现金储备为4.63亿元,还拥有4.94亿元的股票。

去年也就实现了1.62亿元的净利润,看起来好像钱多了很多。

实际上是因为采买季导致的年中与年末存货差异大,账面那4.63亿元的净现金储备还不够弥补上半年减少的4.85亿元的存货。

买股票投资很正常,通常上市公司出于理财或者战略合作关系会持有一些相关企业,但是十月稻田买入的目的和日期以及操作却有点“迷人”:

(1)买入特种钾肥生意的米高集团或许能与自身种植业有所关联;但是买入茶百道是想着卖豆做铺垫吗?

(2)投资两家公司的日期皆是上市当天,其中茶百道的投资成本约16.34元/股(约17.52港币/股),可是茶百道上市当天最高价格也就只有15.74港币(至今最高为16港币),而公司能够以现有天花板以上的价格买入,答案只有一个:炒短线失败——从茶百道上市至半年末累计跌幅为17.41%,而十月稻田账面浮亏比例为25.75%)。

炒短线就炒短线,公司还在财报中说为了战略合作、为了日后稳定经营和增长提供更多动力,还在财报中归类为长期投资(1年以内不卖)。

投资两家公司一个月合计浮亏0.23亿元(相当于上半年净利润的15.44%),而上半年财务成本却比去年同期还多了近300万;

反过来,自家公司股票一解禁,外部股东们就开始夺门而出了。

04

结语

从贸易商转型为品牌商,乘着电商经济之风上行,不可否认十月稻田的实控家族具备独到的战略眼光;

在互联网电商生态迁移中公司也还不算太迟,新生态之下高频的刚需消费品其实是能够吃公域引流私域红利的,至少积累相当的粉丝基础的复购不用反复被收流量费。

运气与实力,在历史长河中终将会被证明或证伪,十月稻田的未来将去往哪里?(作者:Adam,来源:IPO金榜,锦缎旗下IPO及财报智库)

精彩评论