$Ollie's Bargain Outlet Holdings, Inc.(OLLI)$ 公司在12月10日盘后公布l 2024财年第3季度的业绩,虽然表现整体符合预期,但经济环境的挑战使得营收略低于市场预期,不过好在运营效率提升,利润率超过市场预期,投资者情绪乐观,在12月10日的交易中大涨13%。股价接近历史新高。

这个季度,市场对商超类公司的态度分歧很大,对头部的绩优公司如 $沃尔玛(WMT)$ 一直青睐,也让其连创新高,但对业绩下滑不及预期的 $塔吉特(TGT)$ 也狠狠的惩罚。同时,由于中低收入群体的消费降级,折扣店、低价超市的业绩一直非常不错。

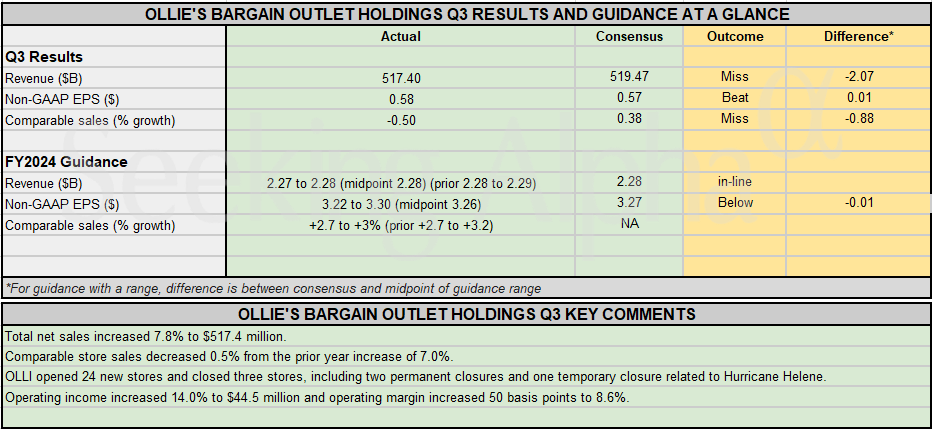

财务数据与市场预期

营收达到5.174亿美元,同比增长7.8%,但略低于市场预期的5.1955亿美元。

毛利2.14459亿美元,同比增长10.5%;

营业利润4450万美元,同比增长14%

EPS为0.58美元,超出分析师预期的0.57美元,盈利能力方面的强劲表现。

季度末拥有 3.039 亿美元的现金头寸和2.64 亿美元的短期投资

Ollie's在第三季度开设了24家新店,总店铺数量达到546家,年同比增长8.1%。尽管新店开业推动了销售增长,但可比店销售额下降了0.5%,这表明在保持同店业绩方面仍面临挑战。整体来看,公司在新店扩张和产品供应方面采取了积极策略,以应对市场竞争。

业绩展望

第四财季销售额为22.7亿至 22.8 亿美元(中点为 22.75 亿美元),而市场普遍预期为 22.8 亿美元;每股收益为 3.22 至 3.30 美元(中点为 3.26 美元),而市场普遍预期为 3.27 美元。

业绩差异原因分析

Ollie's的业绩与市场预期之间的差异主要源于以下几个因素:

可比店销售下降:可比店销售额下降0.5%,反映出消费者需求的不确定性和竞争加剧的压力,同时经济环境变化导致消费者支出谨慎,但相比其他综合性的大商超,折扣品商店的价格优势仍然在。

成本控制与毛利率提升:尽管销售未达预期,公司通过有效的成本控制措施提升了毛利率,从而实现了营业收入和净利润的增长。毛利率从40.4%提升至41.4%

战略性门店扩张:公司在第三季度成功开设新店,并收购了多家因破产而出售的商铺,这为未来增长奠定了基础。这种扩张策略虽然短期内增加了成本,但长期来看有助于提升市场份额和品牌影响力

尽管收入略低于预期,但投资者对公司的战略举措表示认可,尤其是在新店开设和产品供应方面的努力。公司在当前经济环境中具有良好的竞争力和价值定位未来展望

展望未来,Ollie's计划继续扩大其门店网络,并预计第四季度可比店销售将因营销计划调整而有所改善。公司还将继续优化其产品组合,以满足消费者需求并提升客户体验。此外,随着市场环境逐渐稳定,Ollie's有望从其以价值为中心的商业模式中受益。

总结而言,Ollie's在2024年第3季度展现出了强劲的盈利能力和积极的扩张策略,尽管面临可比店销售下降的问题,但公司的长远发展潜力依然值得投资者关注。

精彩评论