亚马逊向下卷,TikTok向上卷,Temu强化低价。

采写/王萍

编辑/万天南

“没想到亚马逊的黑五大促,卖得还不如日常。广告费涨了,转化率远比不上平时。”亚马逊卖家陈晓东难掩失望,“投三块的广告,换来一块的销售额,没法玩了”。为此,他提前退出了黑五大促活动。

Temu卖家刘乐也遇到类似的情况,即使参加了平台活动,订单依然不稳定,有时几十个订单,有时却只有几个订单。

“雨露不均沾”,是今年“黑五”一众跨境电商卖家复杂心情的写照, 也通过数据有了更具象化的体现。

据Statistics.blackfriday数据显示,2024年美国消费者在“黑五”当天的在线消费达到108亿美元,同比增长10.2%,也是过去三年(7.8%、2.3%和-1.3%)的最高水平,但显著低于2020年及以前15%以上的增速。

Temu、TikTok、亚马逊经过两年的试探与对抗,知己知彼,同向不同路,步步走入对方的腹地。 黑五大促,正在和国内的双11一样,变得越发内卷。

一、3元的广告,1元的业绩,流量去哪儿了?

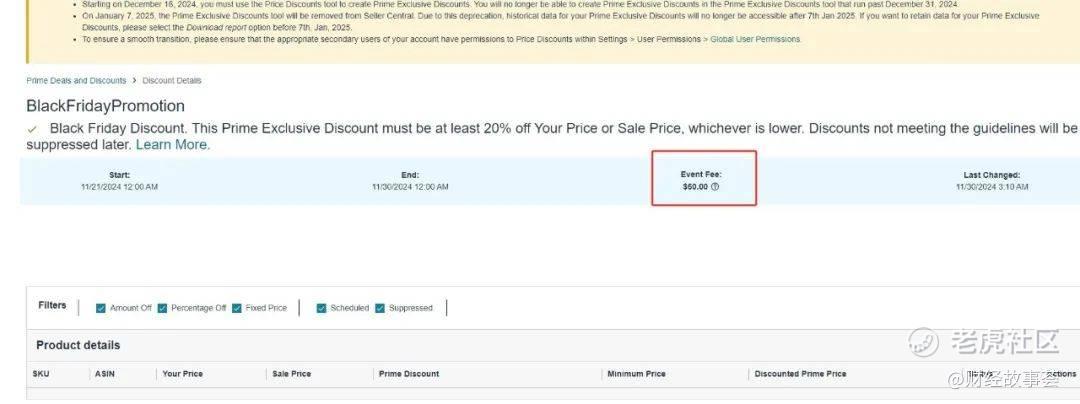

11月21日,陈晓东参加了亚马逊的“黑五”大促活动,按要求给商品打了8折,适用于Prime会员。

作为厂二代的陈晓东,做亚马逊已有两年,去年就参加过一次“黑五”活动,当时收获了可观的订单,希望今年能更进一步。

平时,他店铺的ACOS(Advertising cost of sale)能控制在25%以内。好的时候,其ACOS数据甚至能不到20%。“ACOS指的是广告成本销售比,即在广告上的支出占销售收入的比例,是用来衡量商家广告投入ROI表现的关键指标,该指标越低越好。”他解释。

参加亚马逊“黑五”活动后,在陈晓东的预料中,店铺的点击量和曝光率确实上升,但没想到的是,ACOS数据突然飙到300%左右——投放3元的广告费,才能换来1元的销售额。

为了及时止损,陈晓东在11月30日就退出了活动,而亚马逊黑五官方大促结束时间为12月2日。退出大促后,店铺的订单量又恢复正常。如今,对亚马逊有些失望的陈晓东,开始考虑尝试Temu的全托管模式了。

但不是所有的Temu卖家,都可以轻松拿捏增长。

Temu半托管商家刘乐,一度对黑五大促期待很高, “整体订单量中规中矩。”位于Temu黑五大促周期的11月29日,其订单量较前一天上涨超过10%,却较近7日下降了超8%。

刘乐做的是Temu日本站。据公开资料,Temu在今年8月在日本推出了全托管模式,比美国站晚了5个月。10月中旬,刘乐在Temu卖出了第一单,10月底迎来一小波短暂的订单高峰,单日售出二十多单,此时正是Temu开启预热的阶段。随后,订单转而波动式下降。“就感觉黑五一般,错过今年的热度了,等明年再大干。”

相比全托管模式,半托管模式给了商家更大的自由和空间。全托管模式下,平台全部揽下运营、定价、物流、售后服务等环节,商家只需供货。而选择半托管的商家,必须得在海外有仓库,需要负责商品库存管理和物流服务,该模式由阿里速卖通最先推出,Temu迅速跟进。

无论是全托管还是半托管,Temu都提供广告推广和客服支持。刘乐表示,在Temu自己基本不用管运营,但会被平台催着报名参加活动,配合打折、送优惠券等,即便如此,报了活动也不见得一定会有流量。

所以刘乐也没有打算把“鸡蛋全放在Temu”,其亚马逊店铺刚运营了一个多星期,单日销量能有20多单。

TikTok Shop美国站卖家Kevin的黑五GMV倒是上升了,可成本也直线往上走。“黑五爆弹正常,但爆单跟赚钱是两码事,至少我算账后发现还没平时赚钱”,Kevin透露。

TikTok Shop发布的成绩单确实亮眼—— “黑五”当天,其美国市场整体销售额突破1亿美元,在“黑色星期五”和“网络星期一”之间两天吸引的购物者也同比增长了165%。

综合36氪和彭博社报道,TikTok电商在2024年定下500亿美元的GMV目标,给美区全年的GMV目标是175亿美元。今年的前几个月中,TikTokShop美区的GMV高点是10月的7.93亿美元。可以看出,今年平台的GMV压力几乎全部给到了年末。

上海资深跨境人士Pony透露,据他和电商卖家的交流,TikTok电商的全年的GMV目标是150亿美元,截止目前仅完成近80多亿美元。他接触的TikTokShop商家中,销售额最大的商家单日卖出20万美元。

“身边亚马逊卖家的订单情况都很不错,基本都达成预期目标。同期去年都在20%增长,但利润率较去年略低。”Pony表示,当下亚马逊很考验运营能力和供应链能力,只要运营恰当,订单还是能得到保证的。12月3日亚马逊官方宣布,为期12天的“黑五网一”大促在销售额和售出商品数量上均创新高,超60%销售额来自第三方卖家。

商家个体层面的感受,与官方数据的“温差”,一定程度反映出两极分化的局面,旺者越旺,淡者越淡。 陈晓东同意这个观点,“在亚马逊,估计只有10%-20%的商家,在这个黑五卖得非常好。”

二、短促变长促,黑五卷过双11

2009年11 月 11 日,淘宝发起第一届“双十一”电商大促节日,持续时间只有1天。2024年,经过15年的发展,“双十一”已经被多个平台卷到最长周期达35天。

被中国电商平台改变的,还有国外的“黑五”大促。上世纪50年代刚有“黑五”这一说法时,商家的大促仅持续一天,如今也从短促变成了长促。

为抢占“黑五”流量,今年Temu的大促周期跨越三个月,从10月20日至12月5日,总时长47天,创下新记录。

TikTok Shop同样提前布局,黑五大促周期设置为11月13日至12月2日,为期19天。

速卖通打通国内“双十一”与“黑五网一”两个节点,11月11日至11月18日先卖8天,然后11月22日开启第二轮售卖,延续到12月3日,长达20天。

相比卷长周期的中国平台,亚马逊的促销周期依然偏短,把欧美各站的黑五大促时间段定为11月21日至12月2日,为期12天,比去年仅仅增加一天。

“战线”越拉越长,本质上是平台想在全球经济低迷面前,率先抢到流量,吸引更多的消费者来购买。但对于商家而言,变长的大促周期,往往意味着变高的成本。

例如,商家需要准备更多的库存来保证供应,避免断货,但销量是不确定的,若销量较差,带来积压,相应的存储费用会变高。为提升曝光率,很多商家还要额外投流买量等,而在大促期间,流量成本普遍走高。

至于短促的亚马逊是否被长促的Temu等中国平台抢了流量,陈晓东认为两者并不存在关联。他尝试分析自己店铺销量较差的原因:一来,他觉得自己主攻的服装赛道太卷,竞争过于激烈;二来,2021年、2022年提前透支了美国的消费,有高峰,必然也就有低谷。

此外, “双十一”先涨价、后降价的套路,也被国内电商平台搬到了“黑五”。刘乐发现,黑五大促前,他作为商家,和Temu平台在后台的结算价并无变化,但Temu把前台针对用户的零售价格调高了。

其他平台也存在类似的情况,大促前后的商品定价并不稳定。一位消费者在社交平台吐槽,在SHEIN下单买了一对女鞋,到货前发现居然降价7美元,感觉被平台玩弄,随后又发现自己买到手的其他衣服在“黑五”当天悄悄涨价。

和《财经故事荟》交流过的跨境商家都表示,平台之间火药味十足,内卷程度有增无减,但和国内“双十一”一样,今年“黑五”低价氛围淡了一些,各大平台发力点重在突出自身优势。

Temu诞生仅2年,仍在努力强化最低价的用户心智,今年“黑五”Temu依然高举低价大旗,电子产品、家庭存储、鞋子、配饰等产品的折扣最高甚至可达90%,圣诞帽1美元、圣诞装饰画2美元任选等。

TikTok则退出与Temu的正面价格对抗,主要在直降补贴活动中给予单商品平台最高补贴30美元,然后专注于自己的舒适区,特意设立卖家直播争霸赛与短视频创意挑战赛,还邀请知名歌手“麻**”带货。

在最高90%的折扣与“百亿补贴”以外,速卖通的策略是拿钱砸流量,在美国联合超过1000名网红发起摇一摇1美元挑战赛。同时,速卖通还优化退货政策,包括核查、拦截异常退款核单等。

亚马逊除了强调性价比,提出“提报黑五网一的Prime专享折扣价格,必须比参考价低至少15%”,也针对商家推出优惠——“购买配送”的物流服务限时降到了68折。

三、亚马逊往下卷,Temu、TikTok向上卷

近年来,Temu、TiktokShopt等中国跨境电商平台强势崛起,步步侵入亚马逊的腹地。据SimilarWeb 9月发布的数据,Temu超越eBay,成为全球访问量排名第二的电商网站,仅次于亚马逊。

今年“黑五”前夕,亚马逊重拳反击,11月13日上线了低价商城Haul。

品类上,这些商品均是Temu、Shein、TikTok等平台的热销类型,覆盖服装、珠宝、家居、美妆、电子、配饰、厨房用品等15个大类。

价格上,所有产品均在20美元及以下,绝大部分商品普遍低于10美元,多种商品被限制最高不得超过7美元,甚至不乏1.79美元的手机壳、1.99美元的女士腰带等低价白牌商品。要知道,亚马逊向来是鼓励商家发展自主品牌的。

“关于亚马逊低价商城Haul,家居品类出单比较猛,单日能达200单左右。”Pony表示,很多中国商家都摩拳擦掌,想要入驻Haul,报名十分踊跃。但因目前处于受邀入驻阶段,仅有1000家左右的亚马逊商家受邀入驻,受邀品类限制较大,有待进一步开放。几家欢喜几家愁,不少3C类目商家日出单仅个位数。

当亚马逊向下卷低价,TikTok反而开始向上卷。 TiktokShop调整了招商政策,2025年起将大力发展60元以上供货单价的产品,并对其给予相应的流量倾斜。

今年11月,TikTok美区跨境店更新了入驻政策,放宽新商家的进入门槛,只要具有本土备货条件和营业执照就可申请开店,还允许部分创作者在其创作内容中添加第三方购物链接,包括亚马逊、沃尔玛、CJ等。这意味着,TikTok甚至不介意为竞争对手引流,只要商家愿意来。

Temu在坚持低价政策的同时,也对高单价产品持开放的态度。目前 ,Temu招商人员极力争取亚马逊商家,而亚马逊商家通常拥有丰富的运营经验和成熟的供应链能力,掌握性价比高的优质商品。

不留余力争夺亚马逊商家背后,是外部环境的日趋复杂,尤其在美国,Temu、TikTok面临着免税红利消失的压力。

美国拜登政府9月表示,将加强对“小额豁免”包裹的监管,特别是对来自中国的货物。特朗普的关税政策更加激进,市场预测在其任期内将收紧或取消800美元以下包裹免税的政策。

所谓“小额豁免”政策,是每人每天可以进口不超过800美元的商品而无需缴纳关税。起初,亚马逊是最大的受益者,随着TEMU、SHEIN、TikTok等平台在美国崛起,分走了亚马逊的份额。

数据显示,2023年,依据“小额豁免”政策进口的货物价值达234亿美元,其中来自中国的货物价值约46亿美元,SHEIN与TEMU共占三成份额。

如果难以避免最坏的结果,那么TEMU们就得做好缓冲,提前改变自身以适合新环境,而不是死守低价市场。

尽管跨境电商市场越发内卷,但无论是平台和商家,宁愿在风口试错,也不愿错过风口。( 文中受访者均为化名。 )

精彩评论