英特尔首席执行官Pat Gelsinger计划离职加剧了市场的怀疑情绪。目前处于超卖状态下,英特尔是一项好的投资吗?

作者:Yiannis Zourmpanos

投资论点

英特尔今年以来的跌幅扩大到56%。首席执行官Pat Gelsinger计划离职加剧了市场的怀疑情绪,引发了关于英特尔转型战略连续性的疑问,包括其先进节点开发和代工雄心。

领导层的更迭给英特尔持续的盈利能力挑战、竞争压力和执行风险增加了不确定性。尽管做出了削减成本的努力,但成本上升、供应链依赖和代工进展延迟严重拖累了其前景。随着股价持续下跌,英特尔目前已进入超卖区域,市场正在等待更清晰的稳定性和领导层连续性的信号。

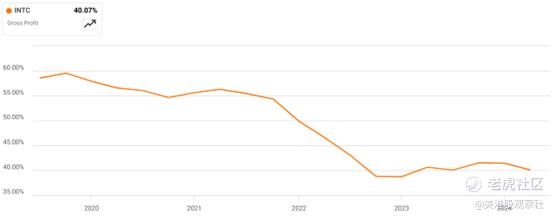

毛利率达到41%,但预计第四季度将收缩

2024年第三季度,毛利率为41%(不包括费用),有了重大改善,但仍低于50%以上的历史水平。利润的提升源于之前保留的库存销售情况好转。然而,这是一个一次性的因素,不太可能再次发生。展望未来,第四季度毛利率可能达到约39.5%,由于18A工艺节点的启动成本增加以及库存不足,毛利率会略有下降。这种持续的压缩是英特尔在未来几个季度保持稳定的利润以应对成本上升的斗争。Lunar Lake在封装中加入内存可能会在2025年进一步降低利润率,而Panther Lake可能会在2026年通过更好的晶圆混合和内部生产改进来提供利润率。

此外,18A在2024年底的增加可能仍会带来可观的营业费用,毛利率的改善可能会推迟到2026年。在节点上的投资巩固了英特尔在代工业务中的领先地位,通过启用内部制造来实现。然而,由于利润疲软,这些扩张的回报期很长。在这里,英特尔通过减少超过100亿美元的支出(其代工业务的成本销售1亿美元)来减少支出,这可能会影响未来的资本结构。为什么?在削减成本措施与积极的技术投资之间取得平衡需要高度的纪律性,这在数字中仍然不存在。

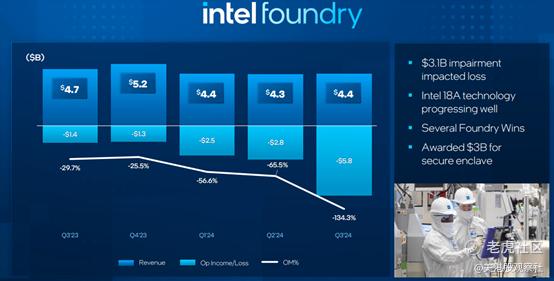

尽管英特尔晶圆代工服务(IFS)可能是英特尔最具潜力的增长领域,但该领域受到固有问题的阻碍。Gelsinger(现已宣布退休)指出了三个新客户和相关努力来增加终身交易价值(LDV)。然而,这里的进展很大程度上是定性的和理论上的。至少在2026年之前,预计不会有直接的具体经济效益。在所有这些努力之后,18A上的缺陷密度度量是“低于0.4”。这表明,即使18A符合工艺开发时间表,它也没有为大批量生产做好准备(缺陷密度足够)。至关重要的是,这种精密元件可能会延迟客户的增加,并降低英特尔作为台积电和三星代工厂替代品的可信度。

此外,英特尔在某些产品(如Panther Lake)上普遍依赖于台积电等合作伙伴。然而,Gelsinger强调,Panther Lake 70%的硅面积是内部生产的,但仍有30%依赖外部供应商。这反映了“把晶圆带回家”的现有产能限制。说到长期问题,英特尔正在进行多项转型,包括转向EUV晶圆、扩展高级节点以及在亚利桑那州扩大生产。这些举措都是资本密集型的,存在执行风险。任何延迟都可能波及其供应链和财务。此外,内部和外包制造的混合使成本管理复杂化,并导致依赖性,从而降低利润的乐观度。

最后,尽管英特尔正试图通过回流生产来降低供应链风险,但地缘政治仍不确定。特朗普2.0和地缘政治等英特尔无法控制的因素可能会影响芯片需求及其内部制造计划。简而言之,英特尔对第一季度季节性因素的预测平均为8%-10%。然而,这仍不能排除突然的外部干扰可能导致股价进一步下跌的可能性,如果该公司未能获得超出市场共识的惊喜。

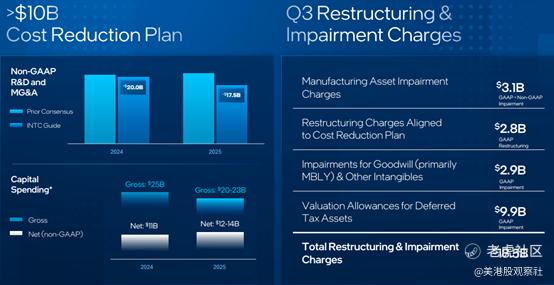

2025年的运营支出和净资本支出目标

从积极的一面来看,英特尔专注于成本削减可能会取得进展,因为它在第三季度基本完成了15%的劳动力削减。在这里,需要22亿美元的遣散费用来简化其组织结构。因此,这次重组可能会将2025年的营业费用降低到175亿美元。随着这一点,英特尔将其资本支出比最初的2025年预测减少了20%以上。这些调整得出了2025年的毛资本支出和净资本支出目标分别为200亿至230亿美元和120亿至140亿美元。

在推进技术发展(EUV转型和英特尔18A节点开发)的同时实现这些削减的能力表明,英特尔具有敏锐的资本配置能力。展望未来,英特尔的技术管道可能会带来坚实的竞争优势。英特尔向EUV处理的转型现已完成,它可能使节点交付的节奏更加稳定。18A CPU的推出可能会通过提高每瓦性能和扩大英特尔的x86生态系统来提高盈利能力。

此外,x86特许经营权在四十多年的生态系统投资中仍然是英特尔的市场差异化因素。英特尔与AMD合作构建x86生态系统咨询可能会推进可扩展性和软件开发标准。谷歌、微软和甲骨文等创始成员验证了这一举措的相关性,因此这是一个将继续维持英特尔x86领先地位的全行业发展。

同样,英特尔的数据中心和人工智能(DCAI)部门在第三季度基于服务器需求的改善,收入环比增长了10%。然而,由于从其前身过渡和软件可用性问题,Gaudi 3 AI加速器的采用率较慢。尽管没有达到2024年5亿美元的收入目标,但由于其总拥有成本优势和开放标准,Gaudi的长期潜力不容忽视。

最后,IFS继续扩大其客户基础,英特尔的800亿美元有形账面价值,目前与其代工业务相关。在第三季度,它从AWS获得了一项价值数十亿美元的定制芯片交易,这些芯片基于英特尔3和英特尔18A。这补充了两个额外的以计算为中心的晶圆设计胜利。此外,英特尔将IFS建立为一个独立的子公司,并由半导体专家组成的财务委员会,可能会扩大资本优化和外部融资的潜力。这种结构性分离符合行业向运营专业化和以客户为中心的进步的发展趋势,可能会继续为英特尔的股票提供看涨推动。

比2024年平均目标低6%

英特尔股票目前定价为20.90美元。这与2024年22美元的平均价格目标一致。这一价格目标是基于当前趋势的0.786 3点斐波那契水平,表明有适度的上升潜力。在更乐观的情况下,27美元的价格目标与0.50斐波那契回撤水平一致。这表明如果街头情绪支持其长期潜力,可能会有更大的上升运动。在下行方面,悲观目标为11美元,对应于1.236斐波那契水平。这意味着如果熊市趋势继续占主导地位,可能会大幅下跌。

相对强弱指数(RSI)为37.88,表明英特尔目前正在走向超卖区域。这通常是潜在反转或稳定的信号。然而,RSI趋势是下降的,表明没有立即的牛市背离来预示向上反转。缺乏明确的背离使得RSI在短期内成为一个中性因素。英特尔的成交量价格趋势(VPT)也在下降,为7166万,远低于其移动平均线1.358亿。这表明交易量在减少,而价格在下降趋势中。这表明缺乏高购买兴趣,进一步支持了熊市前景的潜力。

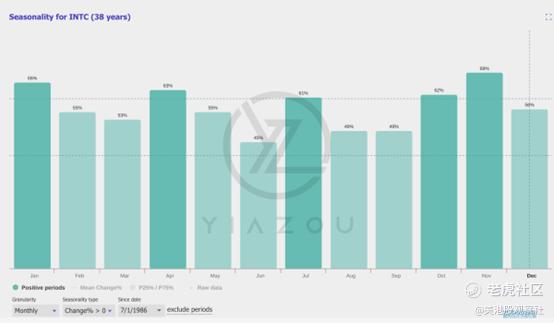

最后,根据每月的季节性数据,如果在12月进行投资,有56%的概率获得正回报。然而,这并没有考虑到可能覆盖季节性趋势的市场条件。

总结

总之,英特尔最近下跌10%,加上今年以来下跌56%,突显了持续的市场悲观情绪,这一情绪因首席执行官帕特·格尔辛格计划离职而加剧。虽然削减成本和重组努力显示出潜力,但英特尔在盈利能力、执行风险和领导层连续性方面面临重大挑战。随着股价进入超卖区域,英特尔对于等待更清晰的运营和战略稳定性的风险容忍投资者来说是一个投机性购买。

精彩评论

还没到底,再观察观察

可以在等等!