市场持续狂热,杠杆和投机在推动非凡收益中仍扮演着关键角色。然而,世间万物皆有周期,好景终难长存。

金融市场常以周期性方式波动,在情绪驱使下,价格飙升,有时甚至远超基本面所能支撑的水平,其中杠杆和投机是很多此类周期的核心驱动力。

这两股强大的力量能在市场上行时放大收益,却也可能在市场下行时加速亏损。在当前市场环境中,这种行为越来越多,尤其在期权交易和杠杆型个股ETF中。

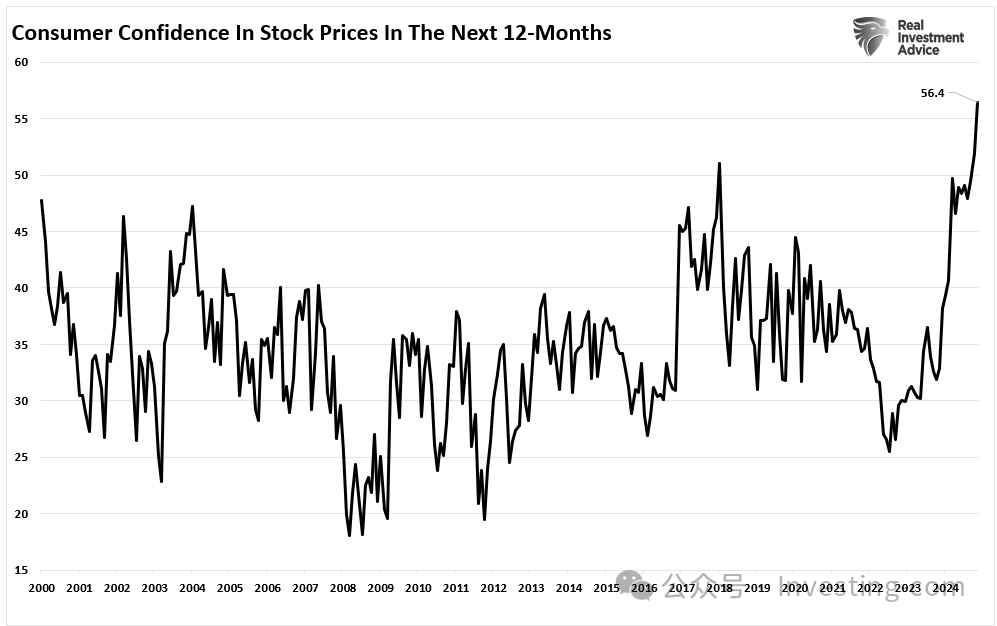

尽管杠杆和投机在金融市场上并非新鲜事物,惟确实反映了投资者的过度情绪。我们此前文章提及,消费者对于股价上升的信心已攀升至自2018年特朗普总统实施大规模减税以来的最高水平,而且撰文那时还是在去年11月他再次当选之前;自那以来,投资者信心已进一步飙升至历史新高。

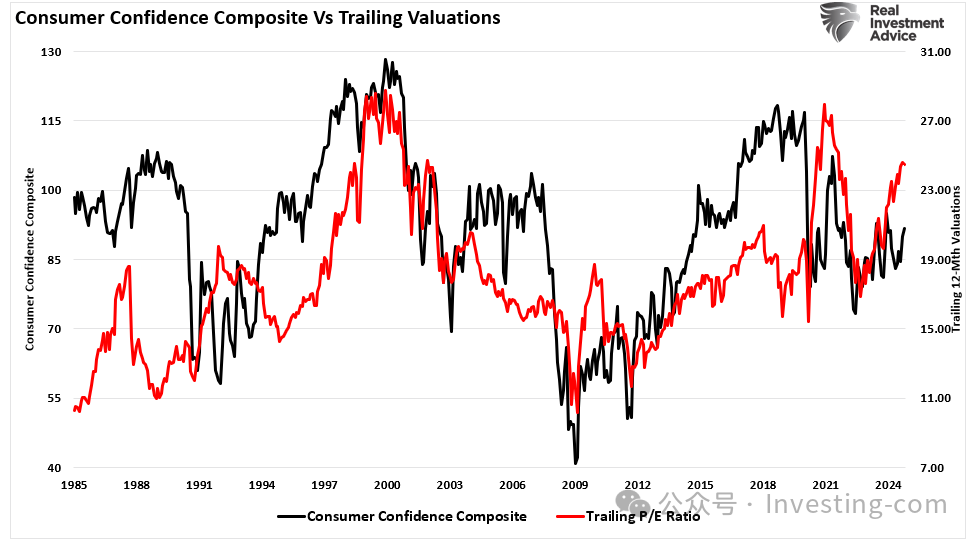

值得注意的是,当前的市场估值中已体现了这种信心以及增加杠杆和投机的意愿。

消费者对股市的信心

当然,考虑到近15年来市场异常高额的回报,投资者信心的上升并不令人意外。

消费者信心vs滚动估值

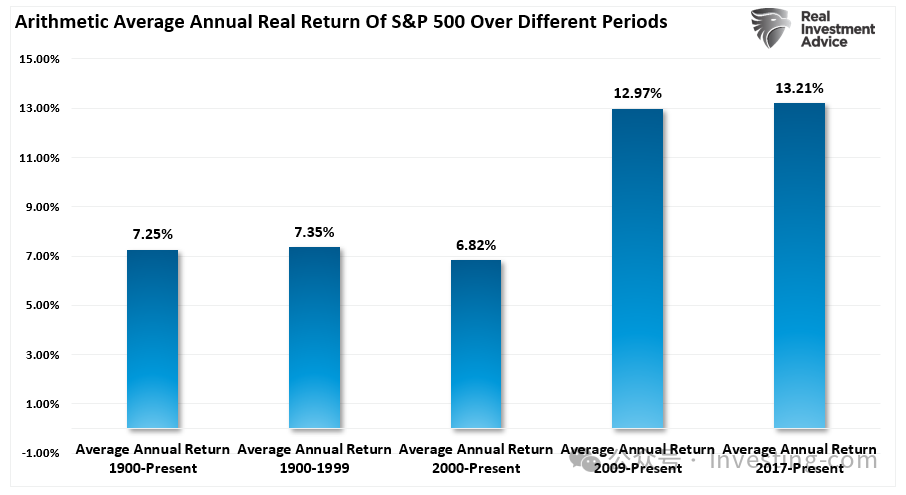

下图显示了标准普尔500指数在不同时期内的平均年化实际回报率。请注意,自1900年以来,市场的平均实际回报率为7.25%。

然而,自2009年以来,这一年化实际回报率已增长超过50%,尤其是在特朗普总统于2017年颁布《减税与就业法案》(TCJA)降低企业所得税税率之后,增长更为显著。

标准普尔500指数不同时期的平均实际回报率

鉴于持续的高额回报、长期的低波动性,以及持续的货币和财政干预措施,投机和杠杆活动的激增也就不足为奇了。

这种活动在期权交易,尤其是短期看涨期权中尤为明显,同时个股杠杆型ETF也激增。对于投资者而言,问题在于这对未来市场回报意味着什么,以及何时(而非是否)会出问题并造成风险。

当今市场投机现象探析

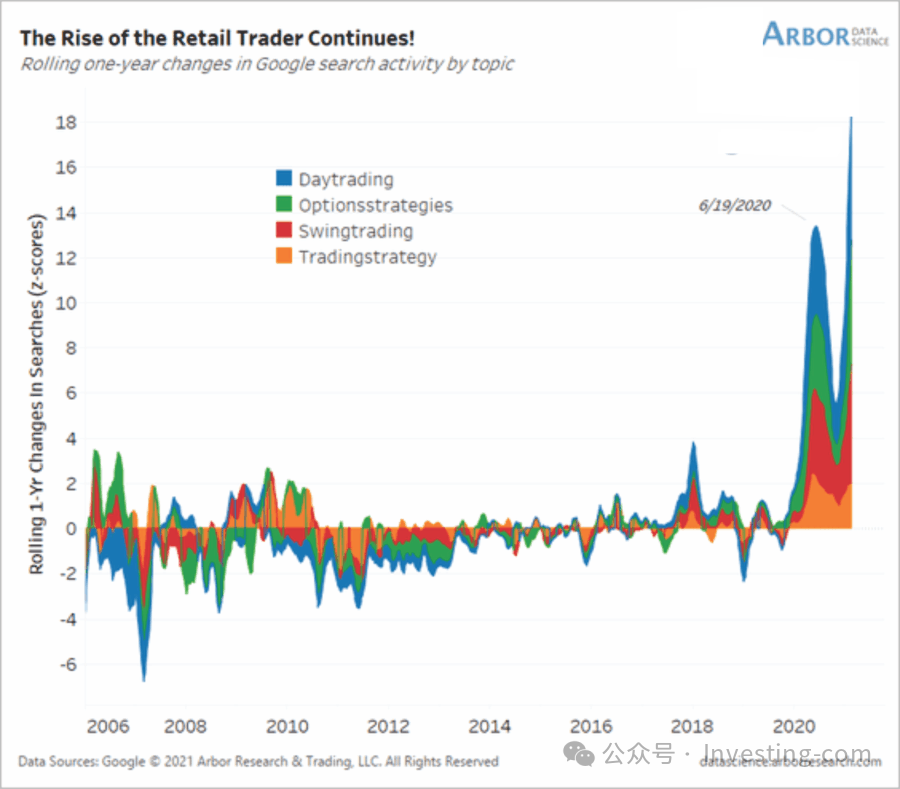

2021年3月,我曾撰文探讨了散户投资者如何大量涌入市场。

“在市场狂热时期,随着泡沫膨胀,散户投资者往往信心有余而经验不足。尽管我们常认为每次情况都不同,但事实往往并非如此。唯有结果总是惊人地相似。

近期瑞银的一项调查揭示了散户交易者及当前市场投机水平的有趣见解。自疫情低谷以来,搜索如何交易股票的人数在谷歌上激增。

散户崛起

对于经历过两次真正熊市的人来说,人们试图通过日内交易致富的景象并不陌生。从E*Trade的广告到日内交易公司,人们纷纷辞职投身股市。当然,大约九个月后,这一切以惨败告终。

有趣的是,在那次惨痛的教训之后,仅仅24个月,散户投资者再次变得信心满满。巨额亏损的痛苦教训已转变为对错过更多收益的担忧。这着实令人惊讶,但迹象却不容忽视。

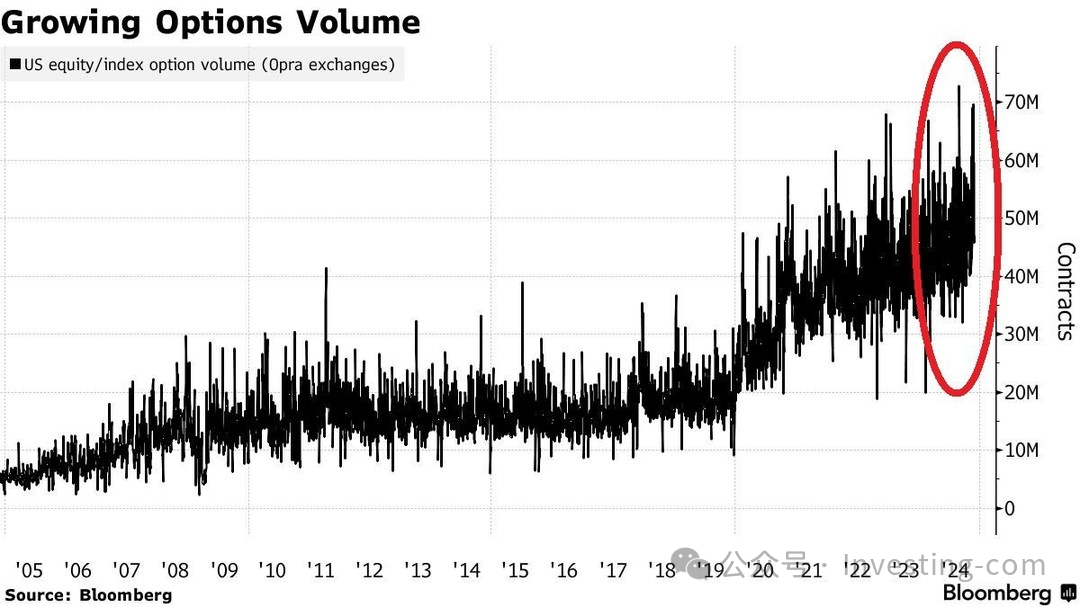

我们关注的一个杠杆和投机指标是期权。期权提供了一种杠杆式押注股价走势的方式,只需相对较少的资金即可获得潜在的巨额回报。去年11月,美国股票期权日均交易量接近7000万份合约,创下历史第二高纪录,且过去两年的交易活动翻了一番。

期权交易量持续增长

只要市场上升,这些押注就能带来丰厚回报。问题在于,杠杆在上升时效果极佳,但市场下跌时却会迅速导致巨额亏损。

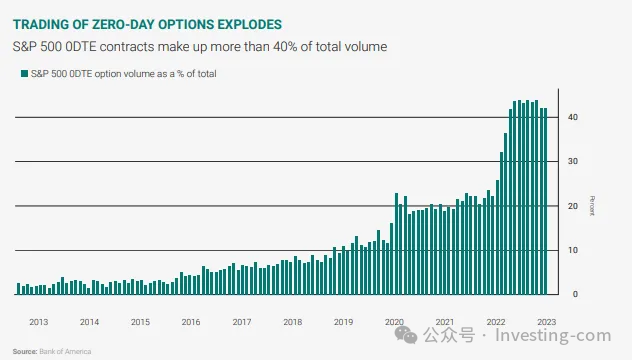

期权交易已成为现代投机的焦点。交易平台的便捷性和低成本使得散户投资者参与投机押注变得前所未有的容易。短期看涨期权,又称零日期权,因其不到24小时即到期,对希望利用短期股价波动的投机者极具吸引力。

这些合约允许投资者以直接持有基础股票所需成本的一小部分来控制大量仓位,从而有效提供杠杆效应。

标准普尔500指数期权成交量

例如,英伟达(NASDAQ: NVDA)和特斯拉(NASDAQ: TSLA)等科技巨头的期权交易量激增,与其股价的剧烈波动不谋而合。这种投机活动形成了一个循环,交易商的对冲行为加剧了股价波动,使价格脱离了基本面价值。

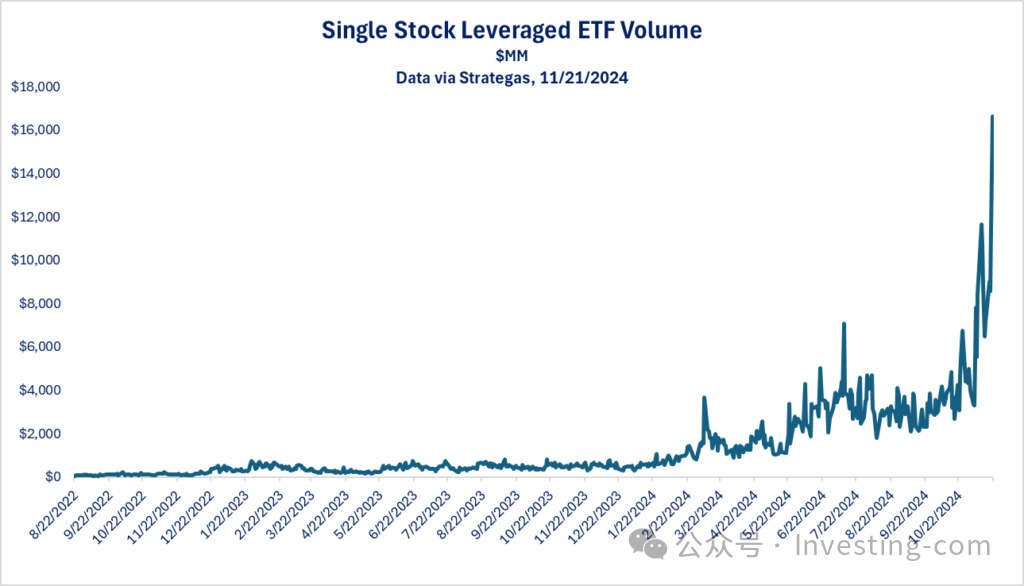

不懂期权交易?没问题,华尔街会帮你,更准确地说,是帮你的钱包。当前最受追捧的新型投机和杠杆工具是杠杆式个股ETF。这类基金旨在放大个股的每日表现,满足投资者对易理解产品的需求。例如,GraniteShares的NVDL提供英伟达股票的2倍敞口,刺激了交易活动激增。虽然该ETF能在任何交易日将英伟达的回报翻倍,惟损失也会翻倍。

这类工具本身风险极高,尤其在市场波动时更为危险。它们流行起来反映出投资者对投机性投资的强烈兴趣,而这往往牺牲了谨慎的长期决策。

个股杠杆ETF成交量

这些趋势并非首次出现。历史上,过度的杠杆和投机曾将市场推向令人眩晕的高点,随后便是急剧回调。当今投资者必须了解这些市场动态,从历史中吸取教训,并采取策略来保护自己的投资组合。

历史教训:过度杠杆的警示

极端杠杆和投机行为并非新鲜事物,对于毫无准备的投资者而言,其后果往往是痛苦的。20世纪末的互联网泡沫便是一个典型例证。当时,投资者对互联网股票的投机性押注将其估值推至极高水平,他们利用融资账户和期权来追逐收益。泡沫破裂后,纳斯达克指数暴跌近80%,使用杠杆的交易者遭受了毁灭性的损失,尤为脆弱。

同样,2008年金融危机也凸显了系统性杠杆的危险。银行、对冲基金和个人在估值过高的房地产资产上层层加杠杆,构建了一个脆弱的结构,房价下跌时便轰然崩塌。这一原本局限于美国房地产市场的局部问题,最终引发了全球性的金融危机。

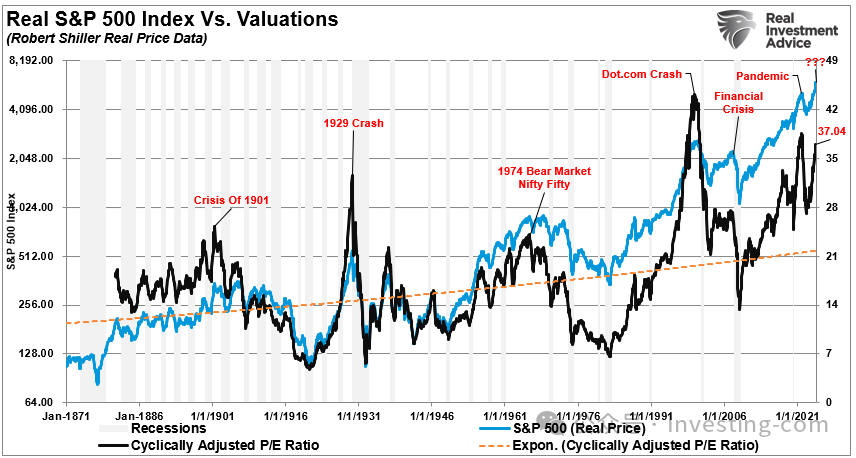

实际标准普尔500指数vs估值

更近的例子是2021年的GameStop (NYSE: GME)狂热,展示了在杠杆推动下,投机**易如何导致价格剧烈波动。

“年轻投资者正在借债投资股票,这是我自1999年以来从未见过的现象。当时,日间交易者利用信用卡和房屋抵押贷款来杠杆化他们的投资组合。对于经历过两次真正熊市的人来说,人们试图通过日间交易致富的景象并不陌生。最近散户投资者对抗华尔街推高AMC和GameStop等Meme股的热潮也并非新鲜事。”

在Reddit的WallStreetBets等平台上的散户交易者利用看涨期权放大赌注,迫使机构投资者平仓空头头寸。虽然一些交易者获得了巨额收益,但股票最终的崩盘让许多人损失惨重。

尽管这次的情况确实“感觉”不同,尤其是华尔街分析师对2025年的市场预测持乐观态度,但仍有几个警告信号值得警惕。首先,估值指标,尤其是科技行业的估值,已达到极端水平。英伟达和特斯拉等股票的定价完美无瑕,其估值反映的是投机热情,而非基本面。

其次,杠杆产品的广泛使用加剧了市场波动。期权交易和杠杆ETF可能导致价格迅速波动,尤其是在市场情绪发生变化时。例如,英伟达股票的急剧下跌可能引发NVDL等工具的连锁抛售,从而加剧更广泛的市场下跌。

最后,不应忽视杠杆的系统性风险。虽然今天的风险可能与次贷危机不同,但金融市场的相互关联性意味着,某一领域的杠杆头寸解除可能会在整个系统中产生涟漪效应,造成更广泛的不稳定。

投资者当下应如何行动

在投机日益主导的市场中,谨慎的风险管理至关重要。投资者首先应重新评估投资组合,确保其符合长期目标和风险承受能力。对于估值过高或严重依赖投机资金的高风险资产,或许应适当减持。

多元化仍是有效风险管理的基石。通过跨资产类别、行业和地域进行配置,可以降低单一领域急剧下滑的影响。投资者还应注重资产质量,优先考虑基本面稳健、现金流强劲且具备可持续增长前景的公司。

在投机市场中,对冲可以成为一种有价值的工具。简单地增加债券或现金配置就能防范下行风险。尽管这些策略可能会削弱近期的潜在收益,惟能在意外逆转时降低风险。

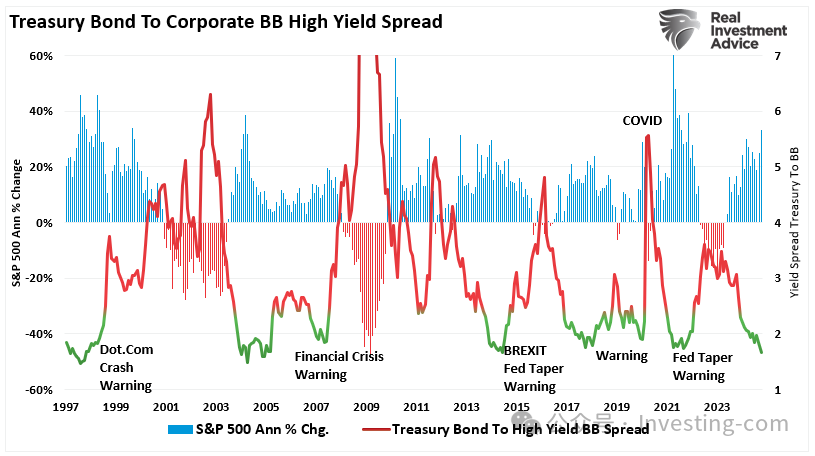

最后,及时了解市场动态至关重要。监测期权交易量、杠杆ETF资金流入等投机指标,可以及早发现市场过热的迹象。正如近期所讨论的,应关注“垃圾债与国债利差”,这一指标一直是金融风险的前瞻指标。

“作为投资者,我们建议密切关注高收益利差,因为它往往是信贷市场开始计入更高风险的最早信号之一。与股市不同,股市常因短期乐观情绪或投机交易而保持活跃,信贷市场则对经济基本面的变化更为敏感。”

美国国债与高收益公司债券利差

结语

市场持续狂热,杠杆和投机在推动非凡收益中仍扮演着关键角色。然而,世间万物皆有周期,好景终难长存。

当前的投机环境使投资者在趋势逆转时面临巨大风险。期权交易和杠杆型个股ETF的激增,反映出一种需要警惕的投机氛围。尽管市场短期内可能继续攀升,惟历史表明,过度投机往往以急剧回调告终。

精彩评论