围绕骨科、代谢疾病、肿瘤、血液四大领域建立产品组合。

来源:直通IPO,文/韩文静

11月28日,杭州九源基因工程股份有限公司(下称“九源基因”)在港交所挂牌上市。发行价12.42港元,开盘每股跌39.6%至7.5港元;截至午间收盘,每股跌34.22%至8.17港元,总市值20.05亿。

来源:雪球网截图

本次IPO,九源基因引入的基石投资者,涵盖多家知名中外投资机构,比如复星实业、香港健友、阿里健康香港、JointownInternational等,共认购3.52亿港元。

九源基因于1993年创立,是一家总部设于浙江省的中国生物制药公司,拥有逾30年生物药品及医疗器械研发、生产及商业化经验,专注于骨科、代谢疾病、肿瘤、血液四大快速增长的治疗领域。

截至最后实际可行日期,九源基因已围绕该等治疗领域建立一个多元化的产品组合,当中包括八款已上市产品(包括中国首款重组人骨形态发生蛋白-2(“rhBMP-2”)骨修复材料骨优导),以及超过10款在研产品(包括中国首款获得IND批准并递交NDA申请的司美格鲁肽生物类似药JY29-2),其产品组合包括药械组合、生物制品及化学药品等。

业绩方面,九源基因2021年、2022年、2023年以及2024年上半年,营收分别为13.07亿元、11.25亿元、12.87亿元、7.03亿元;期内利润分别为1.19亿元、5987万元、1.2亿元、1.05亿元;期内利润率分别为9.1%、5.3%、9.3%、15%。

从业务收入来看,九源基因的营收主要来自骨优导、亿喏佳及吉粒芬三款产品,2021—2023年,上述三款产品分别贡献了总营收的56.9%、75.1%、81.1%。

截至2024年6月30日,九源基因的销售及分销网络已覆盖1300多家三级医院及超过3,500家其他医院及医疗机构,分布在全国95%以上的地级区县。

九源基因的背后,深度绑定了医药巨头华东医药。公司成立之初,原华东医药董事长李邦良担任了九源基因高管。

在日常经营中,华东医药与九源基因往来也较为频繁。

于2021年、2022年、2023年及截至2024年6月30日止六个月,九源基因向华东医药及其附属公司作出的销售分别为9700万元、9120万元、1.31亿元及8120万元,分别占相关期间公司收入的7.4%、8.1%、10.2%及11.6%,呈逐年上升趋势。

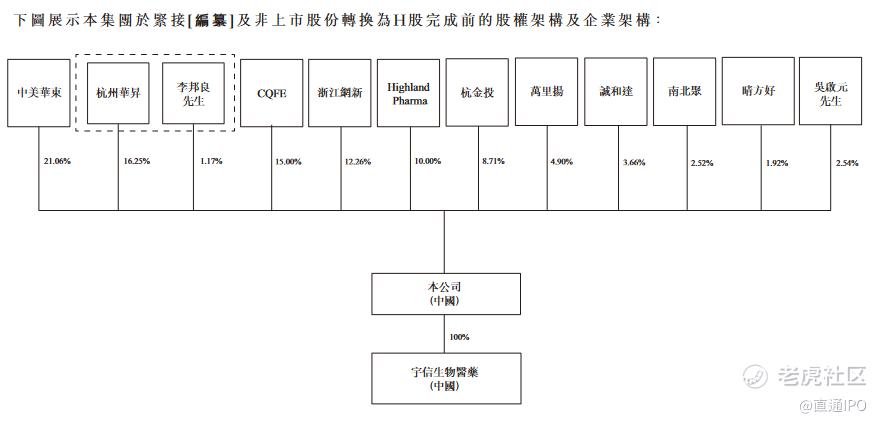

截至最后实际可行日期,华东医药通过其全资附属公司中美华东持有九源基因已发行股本总额约21.06%,为单一最大股东。

同时,华东医药名誉董事长李邦良直接持股1.17%,通过杭州华升持股16.25%。此外,CQFE持股15.00%,浙江网新持股12.26%,Highland Pharma持股10.00%,杭金投持股8.71%,万里扬持股4.90%。

来源:招股书

本次募资,九源基因计划用于重点治疗领域在研产品的持续研发;已商业化产品的营销和商业化;用于加强已商业化产品的市场推广和销售;寻求战略合作以丰富产品组合以及升级建设新的生产设施。

精彩评论