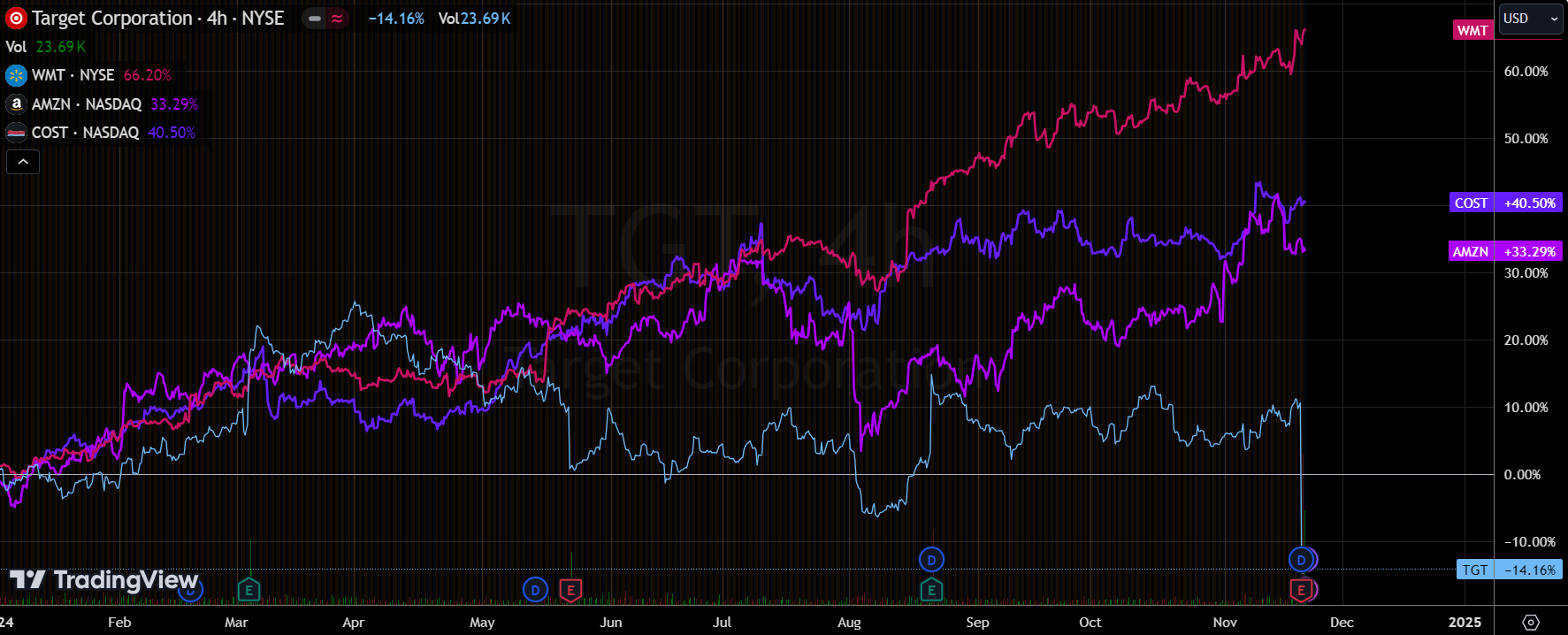

$塔吉特(TGT)$ 在Q3财报后大跌21%,似乎遇到了通胀危机以来的又一大挑战,其不及预期的表现,体现在财务数据、各业务板块的表现以及展望等方面,同样也没有达成公司上个季度自己的指引。

由于Target上季度刚刚调升指引,但这个季度却又完不成,进一步让投资者质疑公司管理层的能力。

财务数据与市场预期

公司在非必需品消费疲软背景下的挣扎。

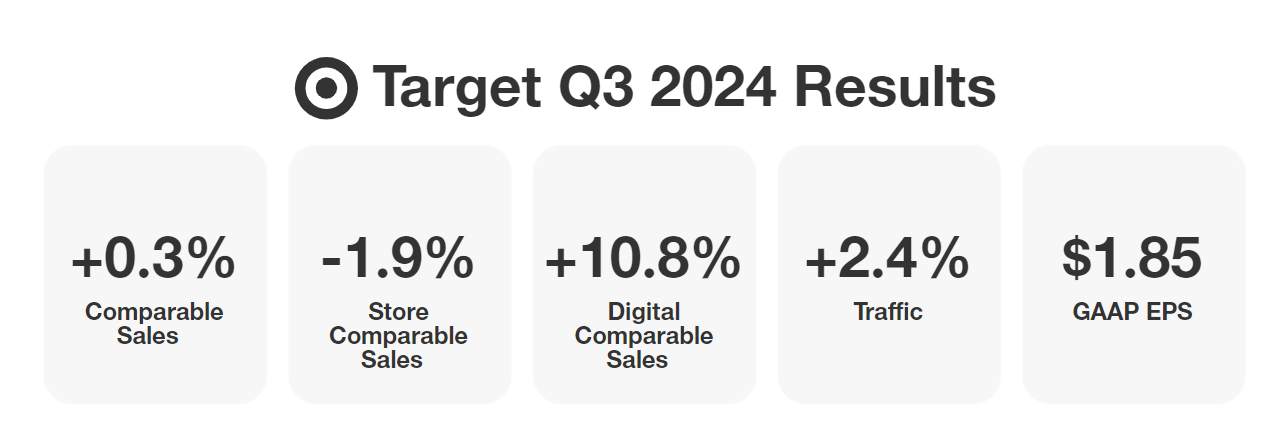

主要财务数据全面不及预期

整体收入:256.7亿美元,同比增长1%(低于市场预期的259亿美元)

同店销售额:增长0.3%(低于预期的1.5%)

净利润:8.54亿美元(同比下降12%)

每股盈利:1.85美元(低于预期的2.3美元)

Target还下调了全年盈利指引,预计调整后的每股盈利将在8.3美元至8.9美元之间,低于市场一致预期为9.55美元,也低于8月时预计的9至9.7美元,公司预计Q4将继续面临季节性波动,并对假日季节的销售持谨慎态度。

投资要点

非必需品消费疲软

Target面临的主要问题是非必需品消费持续疲软。尽管公司采取了降价措施以刺激销售,但整体收入仅微升1%。这一状况表明消费者在支出上变得更加谨慎,尤其是在经济不确定性加大的情况下。

电商业务增长

值得注意的是,数字销售表现较好,成为公司收入增长的重要推动力。尽管总体销售增长乏力,但数字渠道的强劲表现可能为未来的发展提供了一定的支持。

库存增大

收缩率和履行成本有所改善,但较高的库存水平拖累了利润率。公司在库存管理和产品组合上的调整也未能及时满足消费者需求,从而影响了销售。同时,当前宏观经济环境的不确定性是导致业绩不佳的重要因素。消费者信心下降和通货膨胀压力使得人们在非必需品上的支出减少。

内部策略调整

虽然Target采取了降价策略以刺激销售,但由于整体消费环境不佳,这一策略未能如预期般有效,可比销售额同比和两年期均逐季恶化。

竞争加剧

零售市场竞争激烈,各大零售商纷纷调整策略以吸引消费者。Target需要面对来自 $沃尔玛(WMT)$ 、 $亚马逊(AMZN)$ 等竞争对手的压力。同时,大品牌正在加速变得更大。亚马逊、沃尔玛和 $好市多(COST)$ 占据了 50% 的零售增量销售额和超过75%的电商增量销售额,其他购物中心零售商和电商参与者正在争夺剩余份额。

市场反馈与投资者关注焦点

大幅下跌超过21%,反映出投资者对公司未来表现的担忧,公司的PE TTM也保持在15倍,低于行业平均水平,也意味着投资者对公司信心不足

接下来的关注点应放在

假日季节销售表现

数字化转型进展

成本控制与效率提升

精彩评论