文|天峰

来源|财富独角兽

近期股市持续震荡,尽管前期亏损幅度大的基金产品净值出现回正,但对于那些前期亏损过大的基金,近期的暴涨行情似乎影响不大,而且随着临近年终,股市进入收官冲刺期。公募基金经理也开始为年度排名而快马加鞭,基金业绩的好坏,直接影响到下一年度基民购买积极性。

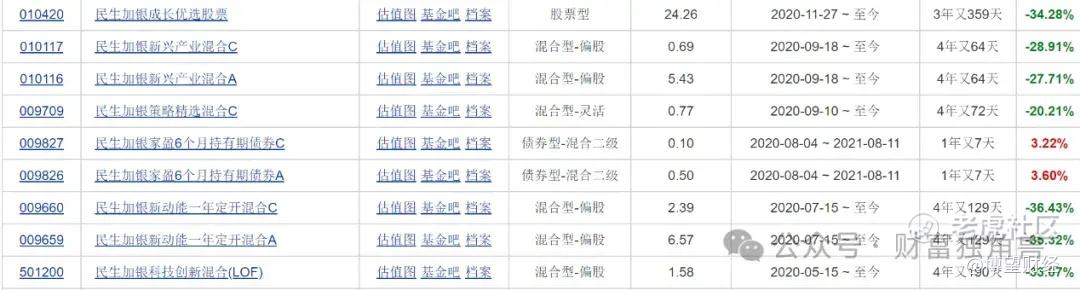

(数据来源于天天基金网截至11月20日)

笔者发现,近期民生加银基金经理孙伟的业绩也不太乐观,在其任职的基金中,民生加银新动能一年定开混合A/C任职期间跌超35%,民生加银成长优选股票任职期间跌超34.28%。而且旗下基金亏损幅度都较为一致,笔者发现,这与孙伟旗下前十大重仓股持股一致有关,所持股份都一致,自然亏损幅度也较为同步。

01

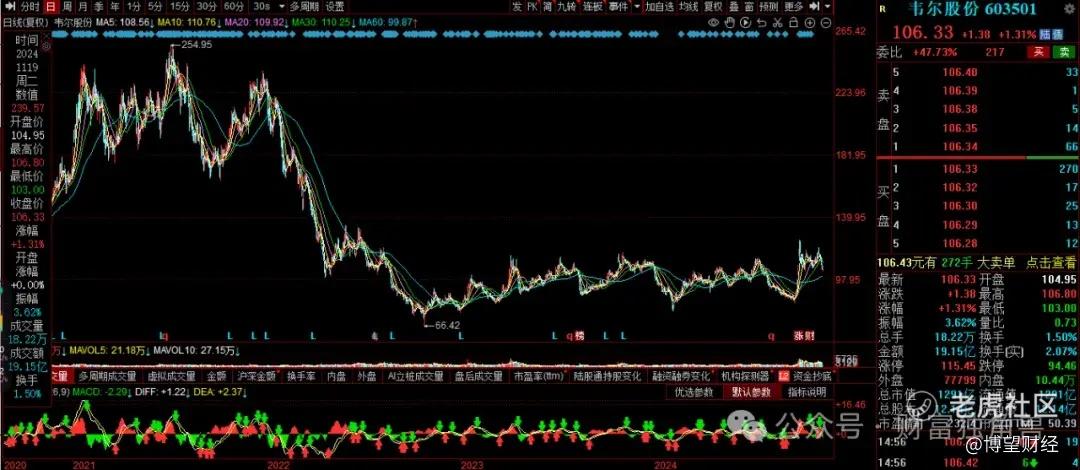

孙伟高位持有韦尔股份

基民质疑拿了3年多仍亏34%

据天天基金网显示,孙伟曾任国信证券经济研究所分析师。2012年2月加入民生加银基金管理有限公司,曾任计算机、传媒、电子行业研究员,基金经理助理、总监助理,现任投资部副总监、基金经理、权益资产条线投资决策委员会成员。

值得关注的是,孙伟正是凭借着民生加银策略精选混合的优秀业绩,连续6年获得基金金牛奖。孙伟目前累计任职时间10年又139天,目前管理基金总规模57.10亿元,在管基金最佳任期回报321.80%。不过,近年来旗下部分基金产品净值回撤较大,亏损严重,影响了投资者的收益和对公司的信任。

(数据来源于天天基金网截至11月20日)

据天天基金网显示,目前孙伟旗下有5只在管基金,但除了短周期有所回正,其他周期都处理亏损状态。我们以民生加银成长优选股票为例,该基金成立于2020年11月27日,目前基金规模24.26亿元。截至11月20日基金单位净值0.6641,其基金自成立来收益率-33.59%,今年来收益率-2.41%,近3月来收益率16.06%,近6月来收益率7.65%,近1年来收益率-2.51%,近2年来收益率-3.98%,近3年来收益率-36.17%。

(数据来源于天天基金网截至11月20日)

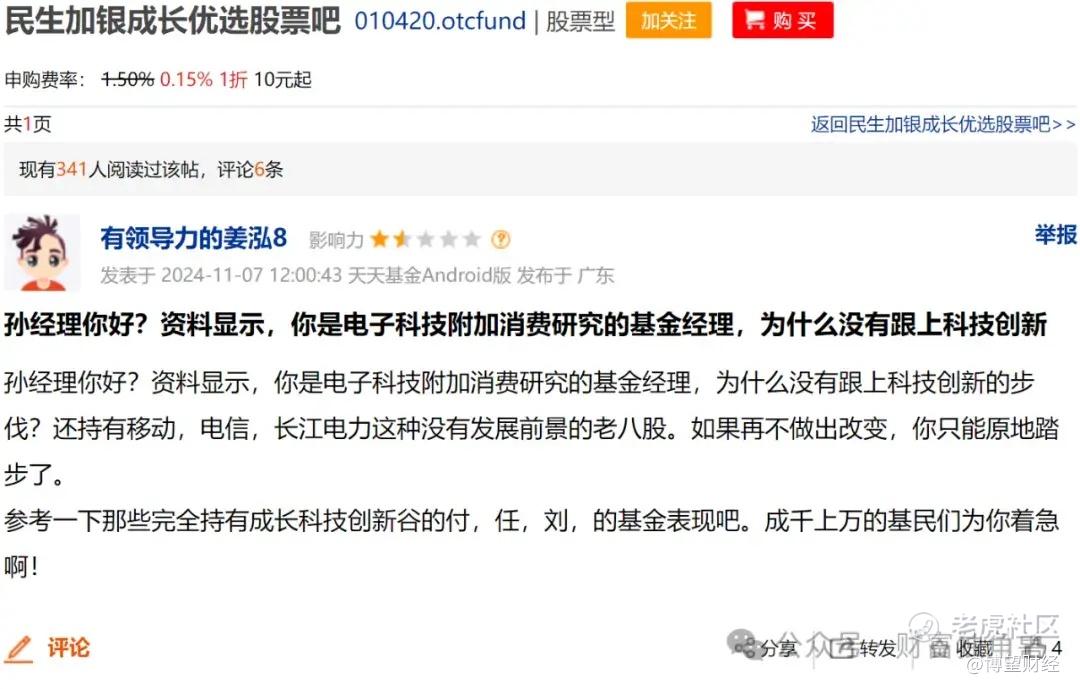

据天天基金网显示,民生加银成长优选股票基金自成立来一直由孙伟单独管理,任职3年又359天,任职回报-34.28%。基金业绩持续亏损,有基民质疑,近四年时间,还亏35%,是能力问题,还是其他什么意思问题。也有基民质疑,孙经理你好?资料显示,你是电子科技附加消费研究的基金经理,为什么没有跟上科技创新的步伐?还持有移动,电信,长江电力这种没有发展前景的老八股。如果再不做出改变,你只能原地踏步了。

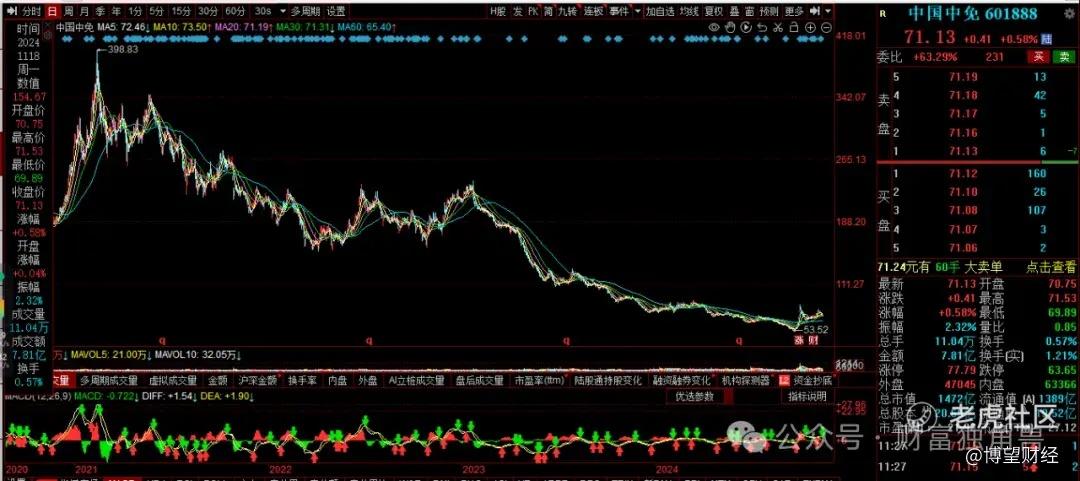

笔者发现,该基金在2021年1季度持有160.00万股的中国中免,2021年2季度150.00万股,2021年3季度持有138.00万股,到了2021年4季度所买入的股份已经消失。在这期间,2021年1月4日-2021年12月31日股票价格下跌了22%。2022年1季度又买进80.00万股,到了2022年2季度又消失了,在这期间,2022年1月3日-2022年6月30日上涨了6%。

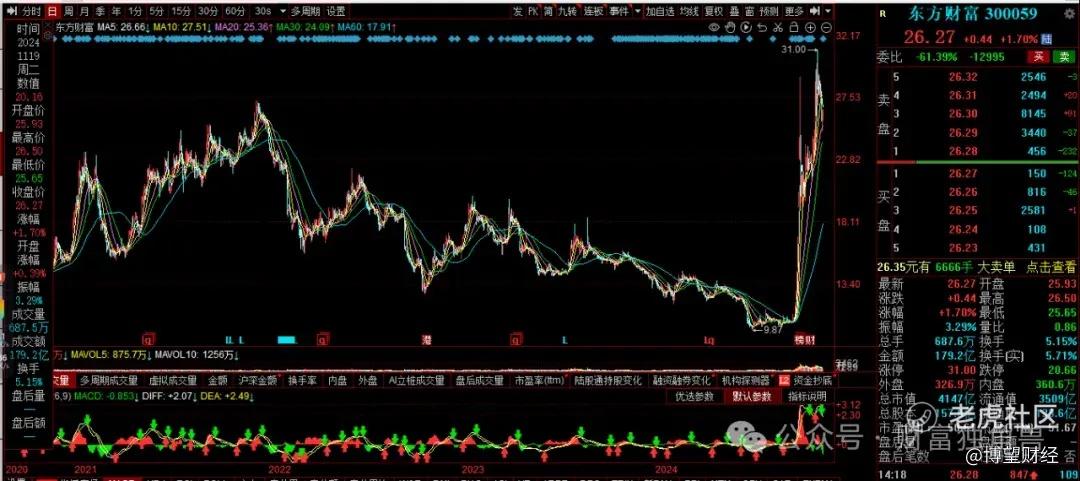

笔者还发现,该基金在2021年1季度持有1,000.00万股的东方财富,2021年2季度持有1,380.00万股,2021年3季度持有1,320.00万股,2021年4季度持有1,000.00万股。2022年1季度持有1,200.0万股,2022年2季度持有1,200.00万股,2022年3季度持有1,300.00万股,到了2022年4季度已经没了所持股票份额。在2021年1月30日-2022年12月30日股票价格下跌了10%。

笔者发现,该基金在2021年1季度持有15.00万股的贵州茅台,2021年2季度持有18.00万股,到了2021年3季度已经没了持仓,从该基金持有期间的贵州茅台股票价格出现下跌,在2021年1月3日-2021年9月30日股票价格下跌了9%。

2021年4季度又买进8.00万股,2022年1季度持有15.00万股,2022年2季度持有15.00万股,2022年3季度持有13.80万股,2022年4季度持有12.00万股(股价曾出现下跌)。2023年1季度持有13.80万股,2023年2季度持有10.00万股,2023年3季度持有12.00万股,到了2023年4季度已经没了持仓。在这期间,2021年10月8日-2023年12月30日股票价格出现过上涨,但涨幅是0.5%。

笔者发现,该基金在2021年4季度持有1,000.01万股的四维图新,2022年1季度持有1,500.01万股,2022年2季度持有1,680.01万股,到了2022年3季度已经没有了买入的股份。在这期间2021年10月8日-2022年9月30日股票价格上涨了5%。

笔者甚至发现,该基金在2021年2季度持有80.00万股的韦尔股份,2021年3季度持有125.00万股,2021年4季度持有108.00万股。2022年1季度持有100.00万股,2022年2季度持有88.00万股,到了2022年3季度已经没有了股份,在这期间,在2021年4月1日-2022年9月30日股票价格下跌了57%。

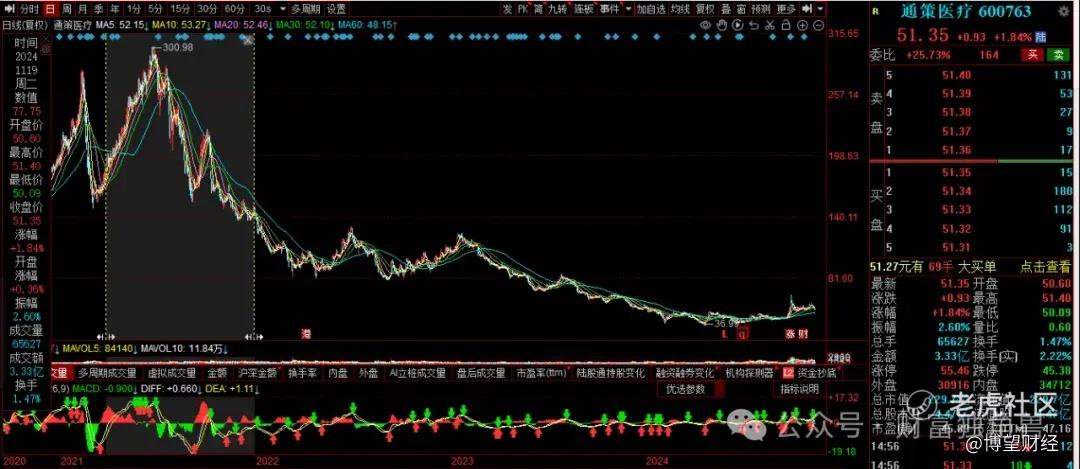

笔者还发现,该基金还在2021年2季度持有38.01万股的通策医疗,2021年3季度大举押注至80.01万股(这期间通策医疗股价涨到最高位300元/,股票后续出现大跌),到了2021年4季度却没有了通策医疗的份额。在这期间,2021年4月1日-2021年12月31日股票价格下跌了20%。

笔者还发现,该基金在2021年1季度持有120.00万股的美团-W,2021年2季度持有120.00万股,到了2021年3季度已经没有了持仓,在这期间,在2021年1月3日-2021年9月30日股票价格下跌了16%。基金买卖股票的点位不准确,除了对基金净值造成影响外,对基金规模也会造成影响。

(数据来源于天天基金网截至11月20日)

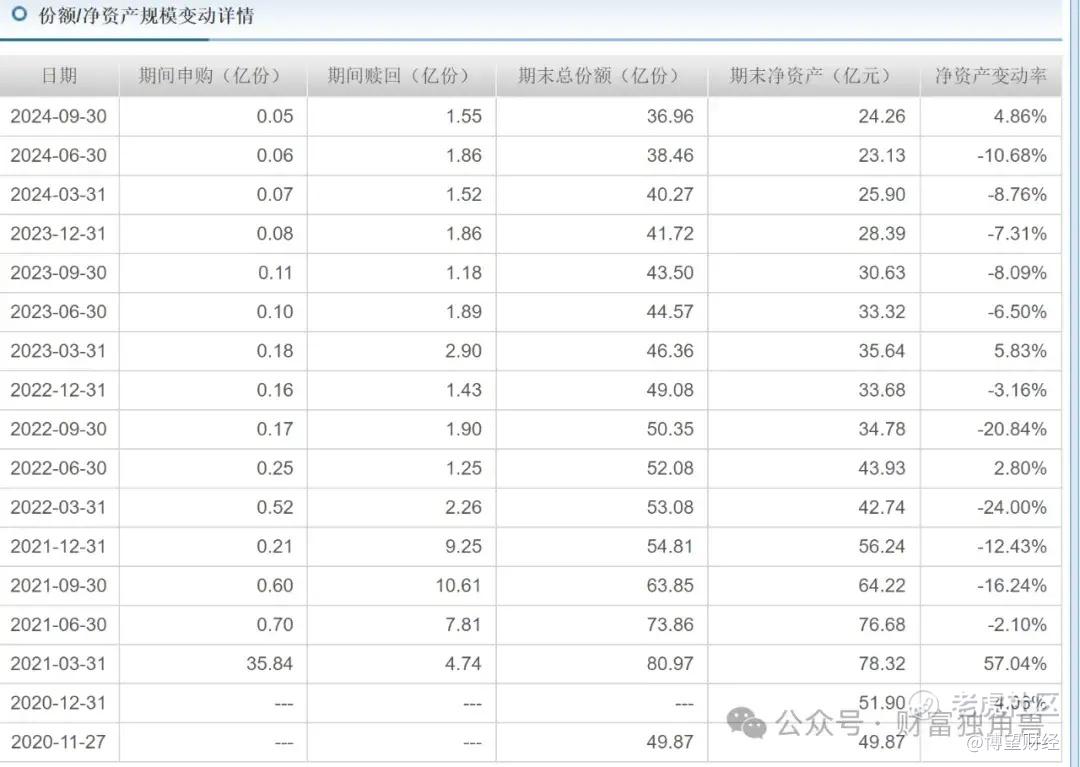

据天天基金网显示,民生加银成长优选股票基金刚成立之初募集了40.87亿元,到了2021年1季度基金规模升到了78.32亿元。不过,同时也是在2021年1季度开始基金份额一直被赎回,当季就被赎回了4.74亿份,2021年2季度被赎回7.81亿份,2021年3季度被赎回10.61亿份,2021年4季度再度被赎回9.25亿份,后面的个季度仍有份额被赎回,这是基民极为不看好基金业绩吗?截至2024年9月30日,民生加银成长优选股票,期末净资产24.26亿元,比上期增加4.86%。

02

孙伟旗下基金相互抄作业

4年时间25亿元变5.43亿元

(数据来源于天天基金网截至11月20日)

除了民生加银成长优选股票基金业绩差外,民生加银新兴产业混合A业绩也不理想。民生加银新兴产业混合A成立于2020年9月18日,目前基金规模5.43亿元。截至11月20日基金单位净值0.7303,自基金成立来收益率-26.97%,今年来收益率-4.41%,近3月来收益率16.85%,近6月来收益率5.12%,近1年来收益率-5.13%,近2年来收益率-4.66%,近3年来收益率-35.55%。

对于接下来投资机会,民生加银孙伟还曾发布关注科技创新带来的投资机会报告,在10月份,大盘指数触及短期高点后,其余时间主要呈现震荡态势。期间,主题板块和底部品种的超跌反弹尤为显著,而价值股和白马股则相对表现疲软。

我们根据估值情况与三季报数据,对投资组合进行了一定的调整。尽管如此,我们的投资组合依然坚守以科技为主的成长领域投资策略,其中科技板块主要涵盖电子、计算机、传媒等领域,同时辅以运营商、电力以及优质的家电、汽车等公司作为补充。

我们相对关注的投资方向主要有以下几点:一是追求股息率的确定性:我们将重点关注那些能够稳定分红且股息率较高的公司;二是注重业绩的确定性:在家电、汽车等品牌公司中,我们将筛选出格局稳定、业绩增长明确的优质标的;三是把握产业的确定性。此外,我们还将持续关注科技创新所带来的重大投资机会,特别是全球科技创新所引发的技术变革,如泛人工智能的AI、机器人等领域,以及优质的港股科技公司。这些领域将是我们未来投资关注的重点方向。

笔者发现,该基金在2020年4季度持有70.00万股的中国中免,2021年1季度持有39.00万股,2021年2季度持有16.80万股,到了2021年3季度所持的股票已经被清仓了。在这期间2020年10月8日-2021年9月30日股票价格上涨17%。

笔者还发现,该基金在2020年4季度持有100.00万股的顺丰控股,2021年1季度持有100.00万股,2021年2季度持有80.00万股,到了2021年3季度已经没有了顺丰控股的股份。在这期间,在2020年10月8日-2021年9月30日股票价格下跌了20%。

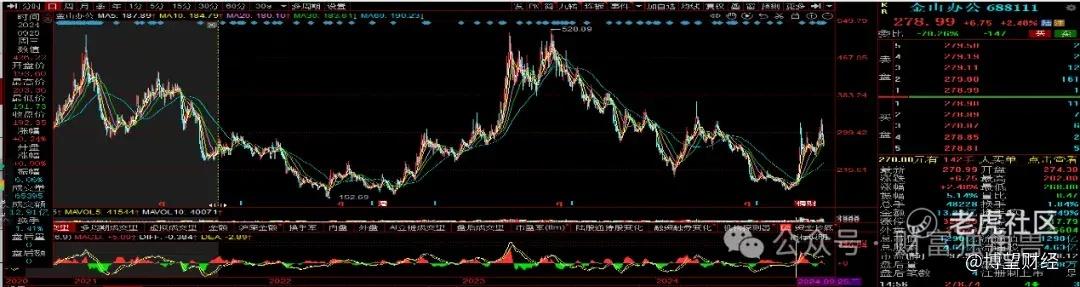

笔者发现,该基金在2020年4季度持有38.00万股的金山办公,2021年1季度持有20.00万股,2021年2季度持有15.00万股,2021年3季度已经没了股份。在这期间,在2020年10月9日-2021年9月30日股票价格下跌了14%。

2021年4季度又买进了10.00万股,到了2022年1季度持有没了股份,在这期间2021年10月8日-2022年3月31日股票价格下跌了34%。到了2022年4季度又买进12.80万股,2023年1季度持有13.80万股,2023年2季度持有15.80万股,2023年3季度持有18.00万股,2023年4季度持有20.00万股。2024年1季度持有16.80万股,2024年2季度持有13.80万股,2024年3季度持有12.00万股。在这期间2022年10月9日-2024年11月19日股票价格上涨了39%。如果接下来金山办公股票价格还能继续上涨,那对基金净值有利。

还有一只股票宝信软件,该基金一直持有2020年4季度持有250.00万股,2021年1季度持有200.00万股,2021年2季度持有200.00万股,2021年3季度持有110.00万股,2021年4季度持有135.00万股。2022年1季度持有120.00万股,2022年2季度持有120.00万股,2022年3季度持有150.00万股,2022年4季度持有150.00万股。

2023年1季度持有150.00万股,2023年2季度持有168.00万股,2023年3季度持有160.00万股,2023年4季度持有138.00万股。2024年1季度持有80.00万股,到了2024年2季度已经没有了份额。在这期间,2020年10月8日-2024年6月28日股票价格下跌了16%。

(数据来源于天天基金网截至11月20日)

笔者发现,民生加银策略精选混合A、民生加银科技创新混合(LOF)、民生加银新动能一年定开混合A/C、民生加银新兴产业混合A/C、民生加银成长优选股票,这5只基金共同持有中国移动、中国电信、小商品城、金山办公、歌尔股份、海尔智家、比亚迪、海光信息、中科曙光、

要是把这5只基金的持仓再往前推也是较为一致,例如民生加银成长优选股票和民生加银新兴产业混合A,在2021年1、2季度都持有过中国中免,即使有区别,也只是持仓的大小区别而已。这种相互抄作业的行为,持股节奏对了能赚钱还好说,要是跌了,那连带着其他基金都一起亏损,这种行为对基民极不负责任。

持股同质化有可能放大市场波动,基金的同质化极有可能放大了市场的波动。市场能不能逐步降低其波动性,基金的同质化对于降低波动性是一个非常大的障碍。笔者发现,如果买的时候大家都在买,卖的时候一起卖,而看到基金有很多的名字,但是实际上基本投资风格和投资特点都随着市场形势的变化而变化,这最终也只是是千人一面。

持股同质化也会导致基金净值集体缩水,如果随着市场估值水平的不断推高,系统性风险的压力导致业绩优良的基金重仓股也呈现杀跌走势,“不怕看不准,就怕跑得慢”的潜规则势必引发基金间的相互厮杀,从而导致股票的大幅下跌以及基金净值的集体缩水。

(数据来源于天天基金网截至11月20日)

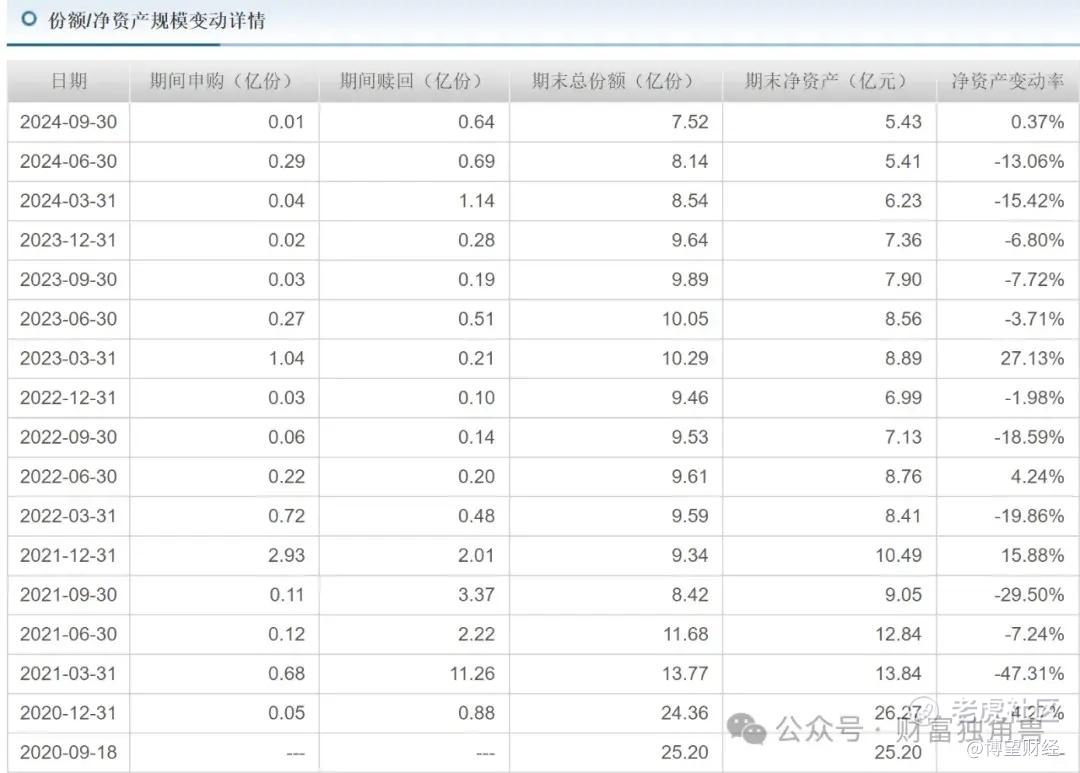

基金业绩亏损,基金规模也出现下降。民生加银新兴产业混合A基金成立之初募集了25.20亿元,但从2021年1季度开始基金份额被赎回,当季被赎回11.26亿份,2021年2季度被赎回2.22亿份,2021年3季度被赎回3.37亿份,2021年4季度被赎回2.01亿份,后面的各季度仍有份额被赎回。截至2024年9月30日,民生加银新兴产业混合A,期末净资产5.43亿元,比上期增加0.37%。

精彩评论