$小米集团-W(01810)$ 集团刚公布了24年Q3的财报,整体来说公司在多个业务领域都表现不错,实现了显著增长,也超出市场预期。而利润率也在今后的汽车业务效率提升之后有更大的空间。 $小米集团ADR(XIACY)$

如果IoT及汽车业务继续发力、互联网服务业务也进一步回升,则有望支持更高的估值。

业绩与预期

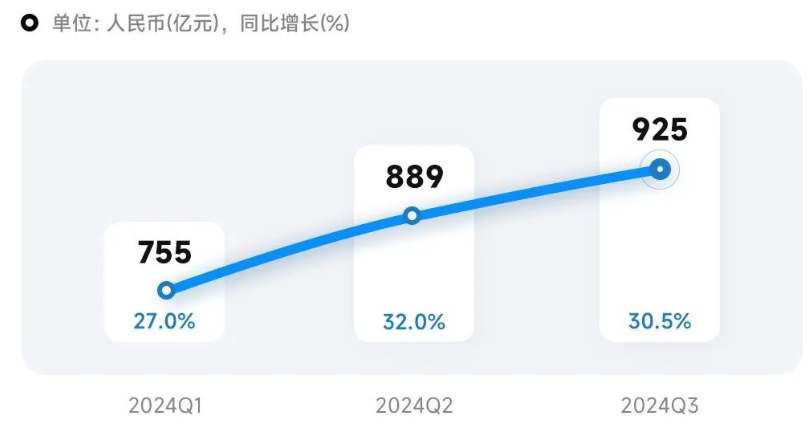

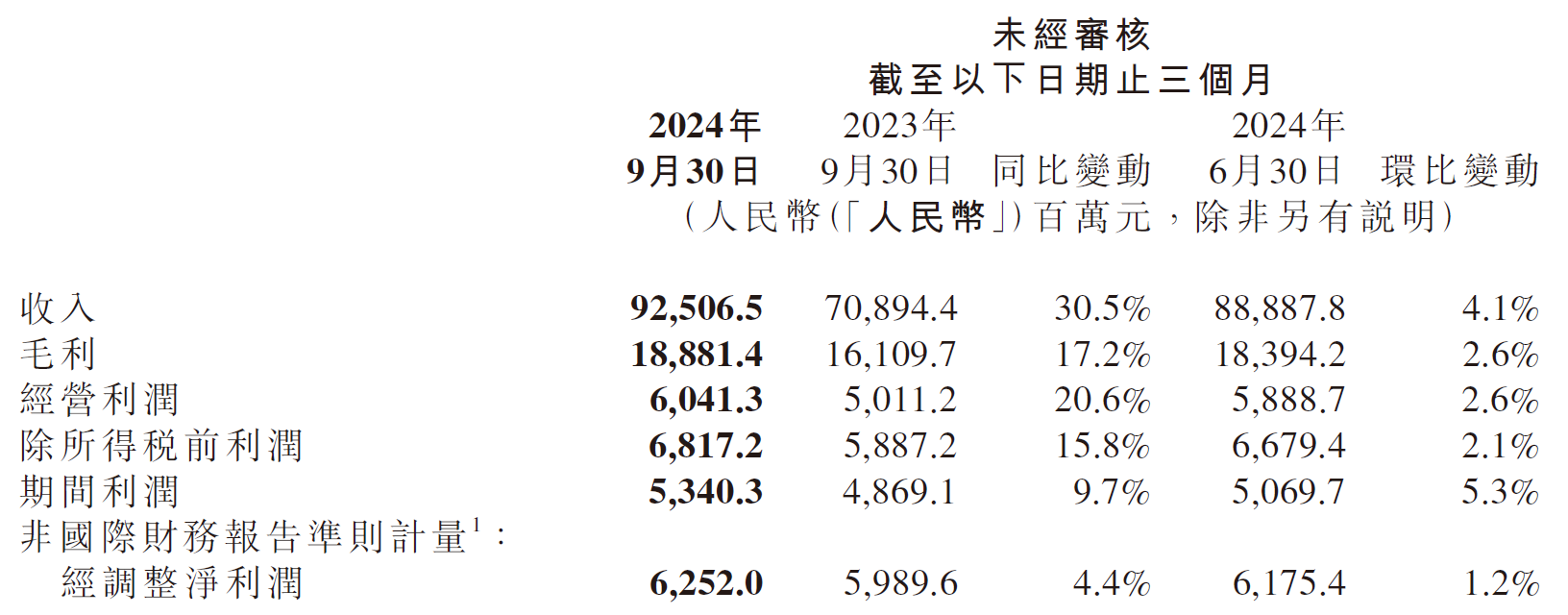

根据小米集团公布的财务数据,2024年第3季度的主要财务指标如下:

营收925.1亿元,同比增长30.5%,超出市场预期的902.8亿元。

经营利润188.8亿元,同比增长17.2%

经调整净利润62.5亿元,同比增长4.4%,高于预期的59.1亿元。

研发费用:60亿元,同比增长19.9%。

销售及推广开支63亿元,同比增长32.6%。

业务部门表现

智能手机:在Q3实现营收475亿元,同比增长13.9%。全球智能手机出货量达4310万台,同比增长3.1%,毛利率为20.8%,主要得益于小米在高端市场的持续扩展,尤其是在中国大陆地区,公司出货均价在1100元左右,高端智能手机出货量占整体出货量的比重达20.1%,同比提升7.9个百分点。

IoT与生活消费产品:营收达261亿元,同比增长26.3%,毛利率提升至20.8%,主要得益于AIoT平台设备连接数的增加,规模效应提升,已连接设备数同比增长23.2%至8.61亿台,其中冰箱和洗衣机的出货量均创历史新高,平台出货量同比增长58.4%,可穿戴产品出货量同比增超50%。

互联网服务:收入为85亿元,同比增长9.1%,毛利率提升至77.5%。这一部分业务的稳定性和持续增长主要由于广告占比提升。

智能电动汽车及创新业务:营收为97亿元,尽管经调整净亏损15亿元,但毛利率提升至17.1%。小米SU7系列季度交付量为39790辆,截至11月13日已实现累计生产10万辆新车的目标,将继续全力冲刺全面交付13万辆小米SU7系列新车的目标。

当然,汽车等相关产品销售增长,公司的销售费用、管理费用等有所提高。除此之外,经营费用率整体保持相对平稳。

投资要点

业绩超预期的原因主要包括:

市场需求强劲:全球智能手机及IoT产品需求持续增长,尤其是在高端市场。

创新驱动:公司加大研发投入,推出多款新产品,提高了竞争力。

成本控制:尽管销售及推广开支增加,但整体成本控制得当,保持了较高的毛利率。

竞争力提升:由于极致的性价比,在消费降级的时代,小米在风口上如鱼得水

智能电动汽车领域: 营收可观,亏损可控,是初期投资较大以及市场竞争激烈所致。

市场反馈

其实市场对小米2024年第3季度财报的反馈非常积极,在财报前就一直强势上涨,反映出市场对小米目前阶段的增长能力和创新能力认可。

精彩评论

小米今年的表现也是非常不错,当然市场此前的预期就比较好,Price-in了不少

所以可能不是在财报当日的交易中表现出来。

坚定持有!