周五有会员问我们为什么看海外的中国资产指数,是不是有先行指标的意义?

我们确实认为如果大A想要进入牛市(持续6个月以上,指数涨幅在50%),外资是最重要的增量资金。海外的中国资产指数,比如中概股指数、YINN和CWEB就在美国上市,恒生指数和恒生科技指数很多股票也是在美国有ADR两地上市的,这些中国资产与外资距离更近,是外资布局中国资产的首选,自然就有先行指标的作用。

我们之前说过,做宏观研究先看表象,再找深层逻辑。

先看表象:

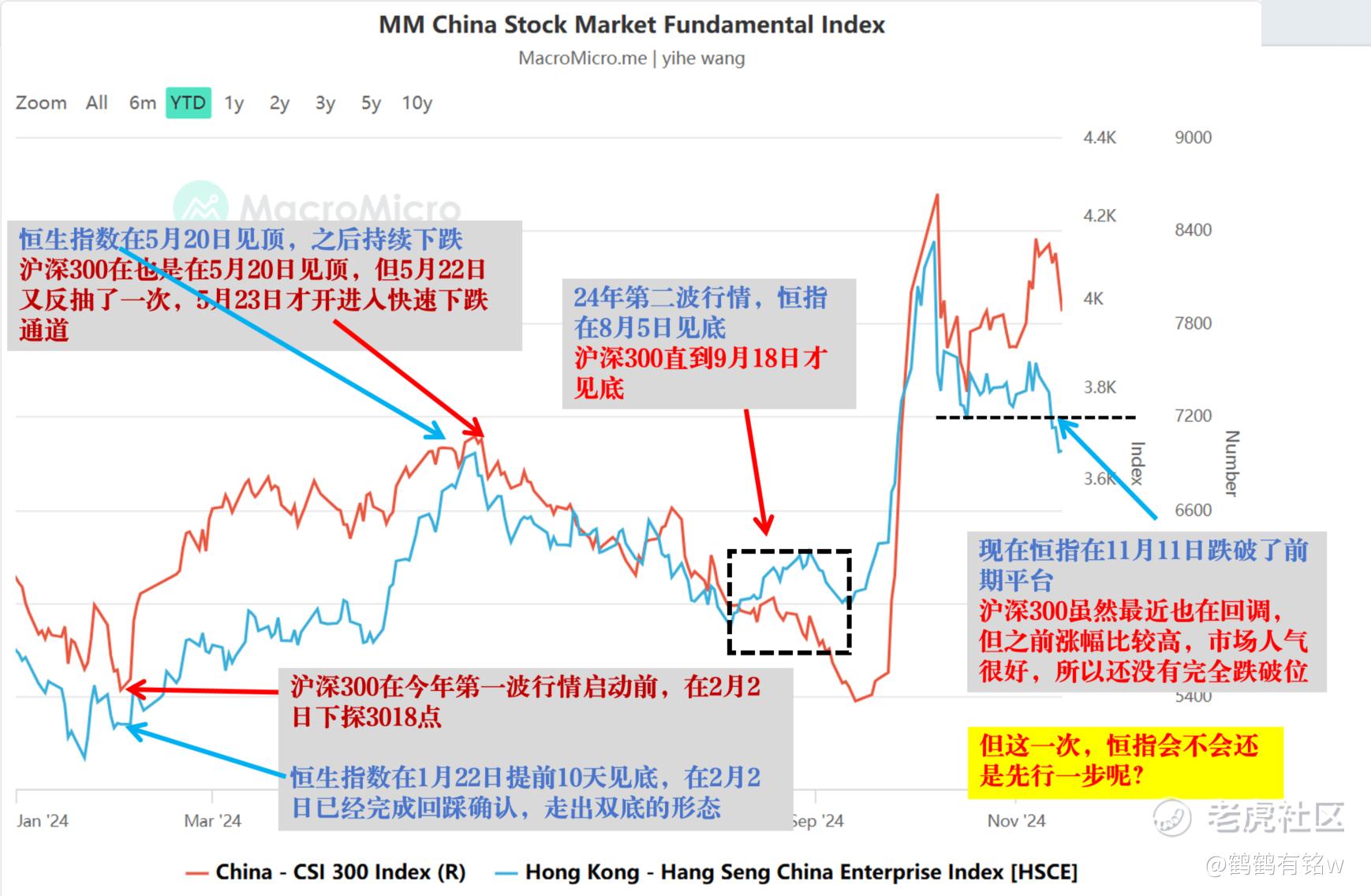

2024年大波段一共有两个,一是2月初到5月底的单边右侧行情,二是8月到10月的单边右侧行情,这两个波段的起点和转折点如图所示:(海外中国资产指数选取恒生指数代表)

年初的第一波行情,沪深300(红线)在今年第一波行情启动前,在2月2日下探3018点最低点。而恒生指数(红线)在1月22日提前10天见底,在2月2日已经完成回踩确认,走出双底的形态,提前进入了反弹态势。

第一波行情在5月底结束,恒生指数在5月20日见顶,之后持续下跌。沪深300在也是在5月20日见顶,但5月22日又反抽了一次,5月23日才开始进入快速下跌通道,还是恒生指数先跌为敬。

今年的第二波行情,恒指在8月5日见底,之后开始震荡向上。而沪深300直到9月18日才见底,随着央行行长超预期讲话,开启火箭升天模式。

恒指无论是在见底还是见顶,都比沪深300快一些。恒指在11月11日跌破了前期平台,沪深300虽然最近也在回调,但之前涨幅比较高,市场人气很好,所以还没有完全跌破位,但我们还是认为海外资产指数是先行指标,因此在恒指破位之时就在群里提醒各位,止盈止损尽快平仓了,现在这个位置,适合空仓,赔率和胜率都不好。

讲完了表象,再讲一下我认为海外中国资产指数是大A的先行指标的深层逻辑。

第一,边际增量资金核心要看筹码长浮盈厚的外资

市场如果想整体进入右侧、进入牛市,需要头铁的增量资金。所谓“头铁”就是第一笔钱买进去,如果跌了就补仓,如果涨了就浮盈加仓,这样的钱才能把市场带起来。

经历了三年大熊市之后,内资都已经遍体鳞伤,没有这种心态的钱。跌的时候没人买,一涨就先跑了三分之一,然后再涨,拉个上影又跑了三分之一,然后一个大阴线全吓跑了。

而外资因为在美股、日本和印度吃的饱饱的,而且老钱在固定收益里也是吃了两年高息美债,大量浮盈,外资是最头铁,筹码最长的增量资金。

外资投中国资产最多的是美国的中概股,其次是港股恒生科技指数成分股和恒指,最后才是通过港股通进来买A股。

所以我们的逻辑是,如果我们的预期沪深300在下一轮牛市中有50%+以上的涨幅,那就必须靠吃饱喝足的外资,而不是遍体鳞伤的内资。因此,离外资越近的中国资产指数,就越有先行指标的作用。

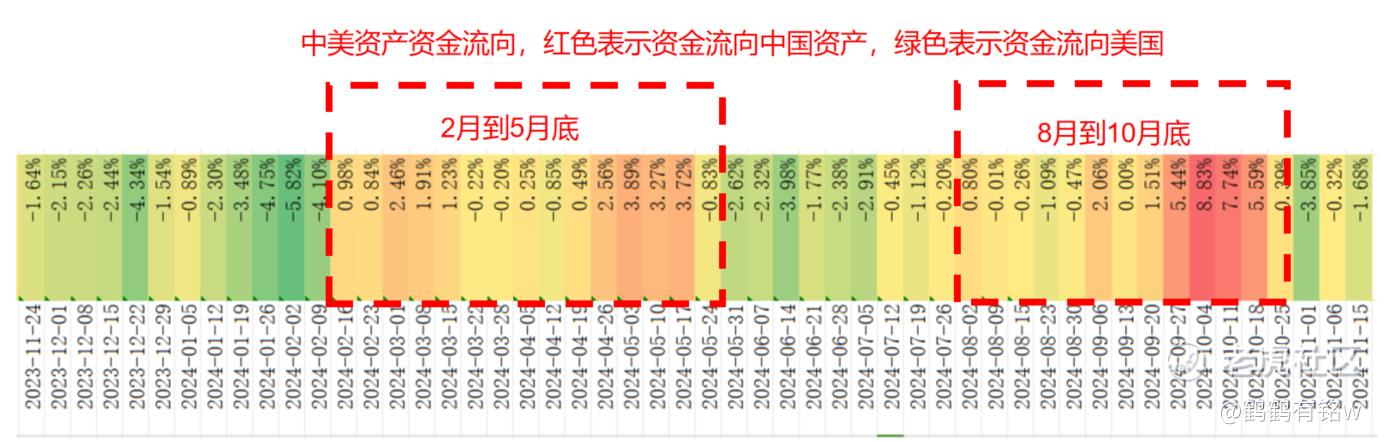

今年的两个阶段性行情,都是外资从美国资产流入中国资产的阶段,而市场跌的最惨的时候,去年11月到1月底,和6月到7月,则也是外资从中国资产流回美国资产的时期。

第二,机构决定方向,散户增加波动率

机构的筹码更长,散户则很容易满仓,市场的大方向肯定是由长筹码的机构决定,散户则只能加大市场上涨或者下跌的波动幅度。

港股的机构占比、机构定价的价值股比例比较大,A股散户多一些,情绪定价的股票也比港股多很多。所以在左侧杀跌的时候,往往恒指、恒生科技会先行触底,而当市场进入顶部的时候,恒指也会率先掉头向下。

第三,如果没有外资,A股有没有机会

但如果没有外资作为增量资金,A股有没有机会呢?

我觉得是有的,前提是外资不能持续流出,内资本来就遍体鳞伤,心态脆弱,很难再把外资净流出的坑补上了。

在外资保持稳定的前提下,内资虽然不能把市场整体推到21年的高点,但至少9月初的大底在那里,上峰对要不要搞经济的问题终于下定决心了,只是政策跟进的慢点而已。如此天翻地覆的变化,只要后面市场大跌就会有新的政策出来,届时各路神仙都会进来抄底。

所以内资是足够维持一个震荡、稳定的大盘的,甚至如果外资不釜底抽薪,内资足以支撑震荡向上,虽然空间不大,但是稳定就好,稳定自然就有成长股、各种妖票的赚钱机会,股民也能尝到赚钱效应,这样慢慢场子就热了。

精彩评论

近几年海外资产也被割得有点伤啊