“目前我们是谨慎乐观的,最差的时候应该已经过去了。但我们也不认为这个市场会有一个波澜壮阔的大牛市。”

“投资和风控是一体的,甚至良好的风控水平,是投资最重要的核心能力之一。”

“不能让本金遭受永久性的亏损。当市场不好的时候,可以少亏一些,尽量地保留本金。”

“需要强调,我们在运用衍生工具的时候都是全本金参与的。我们运用衍生工具的风险是小于等于直接买股票的。”

“(未来)在风险和回报的权衡中,我们认为权益市场的性价比会更好。”

“港股依然是一个价值洼地,有一批股票的中长期吸引力是巨大的,我们乐于在里面进行一些挖掘。”

“相较于那些越来越低的国债收益率等等,转债本身的信用风险并不高,但它给了那么高的到期收益率。在里面精挑细选,有些是值得关注和配置的。”

“我们会以高分红打底仓,然后去耐心地播种一些现在相对低迷的股票,等它未来收获。”

以上,是宁泉资产投资总监、投资经理余璟钰在今天招商银行渠道的路演中,分享的精彩观点。

宁泉资产成立至今约有6年,目前的管理规模在400亿元出头。

创始人杨东,曾担任兴全基金总经理,对于宏观市场发展的大方向把握向来较为前瞻,是业内富有盛名的具备战略思维的投资管理人。

余璟钰在这场交流中介绍,目前投研团队目前共18人,基金经理4位,研究员14人,重点覆盖新能源产业链、TMT、半导体、医药生物、大消费、大金融等行业。

除了类似半导体行业会招募一些有行业背景的人之外,宁泉的投研团队一般都是招募应届生从内部培养起来的。

在研究上,宁泉鼓励研究员全面论证正负面信息。重视对企业的商业模式研究。“很多时候,商业模式会决定一个公司的竞争规律。”

余璟钰介绍,目前投研的这几个人在操作手法上略有不同,但是理念都比较一致。

宁泉在投资理念上坚持自上而下和自下而上结合,注重企业成长的稳定性,强调估值和安全边际,也会灵活运用场内外衍生品的工具平滑净值。

宁泉致远45号,由余璟钰和曾铭伟共同管理。

从2021年9月15日成立以来,截至最新净值日期2024年10月31日,成立以来的总收益为**%(同期沪深300为-20.06%),期间最大回撤仅**%(同期沪深300为-10.99%),每年都取得了正收益,今年以来甚至有**%的收益(同期沪深300为13.4%)。期末资产净值7.9亿多,期末累计净值**。(点此认证查看完整业绩)

今年宁泉在月报中已经多次提及转债市场的机会。

在9月报中就写到,因为看重其跌到高性价比的价格而继续买入,并把转债库存的绝对量买到了历史最高水平。

这次的交流中,余璟钰再次提及宁泉对转债配置机会的重视,认为目前的纯债收益率处于历史较好水平。

他还强调,宁泉会对相对冷门的板块,选择具有核心竞争优势、行业格局好、增长确定性高以及公司治理规范的板块和公司进行布局。

宁泉致远45号2024年下半年的前十大持仓行业

来源:基金定期报告,聪明投资者,截至2024年10月31日

今年三季度以来,宁泉的持仓变化不大,主要是减持了电子行业的利亚德和家用电器行业的阳光照明。

宁泉资产2024年三季度持仓变动

来源:Choice,聪明投资者,截至2024年11月15日

余璟钰在交流中还表示,未来权益市场应该是居民财富配置的主要方向,未来对牛市、熊市的讨论没有太多意义,更多的是结构分化,是要去布局那些未来有成长性的行业,并从中选取一些优质股票。

在配置上,宁泉会以高分红打底仓,耐心播种一些现在相对低迷的股票。

以下是余璟钰本次交流的重点内容,聪明投资者(ID:Capital-nature)整理分享给大家。

延伸阅读:

《“不用纠结于对牛熊的判断!”宁泉9月操作曝光:转债买到史上最多,加仓地产、物管和光伏》

《现在我们会更积极!宁泉资产余璟钰5月分享:重点关注光伏和房地产触底反弹的机会》

始终强调规模是“管”而不是“卖”出来

我们的战略和投资理念,从2018年到现在基本没有什么变化。

一是注重长期,追求战略正确明晰,强调伴随优秀的企业一起成长。

我们始终强调规模是管出来的,而不是卖出来的。

所以当市场波动比较大或者比较复杂的时候,坚持自己的理念尤为重要。

从2018年到现在,我们也经历了至少两个周期,也经历了市场的疯狂和恐慌。

这个过程里考验也比较多,能坚持自己的节奏,以及独立的理念还是很不容易的。目前来看我们也是做到了知行合一。

当市场比较狂热的时候,我们会相对谨慎一些,当市场比较悲观或恐慌的时候,我们反过来会积极一些。

我们一直认为,资管行业是一个机构和客户双向选择的过程,自身风格可以如实地告诉客户,反过来也需要匹配我们这样投资风格的客户。

就像让擅长做川菜的师傅去做比较清淡的菜系,他可能也能做,但做得不好吃。

投资也是这样的。我们的风格,能匹配的只是很小一部分的客户,双向选择或者匹配适当的客户也很重要。

良好的风控是投资的核心能力之一

如果简单贴标签,我们投资理念偏向于价值。

价值,按我自己的简单理解,就是买股票要看价格。价格贵了,可能再好的企业我也不买;如果价格足够便宜,可能有些公司有一定的瑕疵,但它也可能会出现比较好的投资机会。

坚持这个观点,在过去这6年时间里,帮我们规避了一些比较大的潜在风险。

投资的核心能力,还有一点(很重要),就是良好的风控水平。

在我看来,投资和风控是一体的,甚至良好的风控水平,是投资最重要的核心能力之一。

市场的起起伏伏很正常,但我们作为一家私募机构,追求的是绝对收益,当市场风格或者市场的波动不如人所愿、对我们不利的时候,只有靠风控才能把净值保护住。

不能让本金遭受永久性的、不可承受的亏损。

当市场不好的时候,可以少亏一些,尽量地保留本金。如果在市场不好的时候,跌了40%、50%,再想回本,就需要付出更多的努力。

简单来说,就好比一个10块的股票跌到了5块钱,是跌了50%,从5块回本到10块的是需要翻倍的。

所以,跌的时候如果能相对少跌一些,涨的时候也就不需要涨那么多。

整体操作是偏左侧的

我们的风格,大部分时候是比较稳健的,有时候甚至还会有一点偏保守。

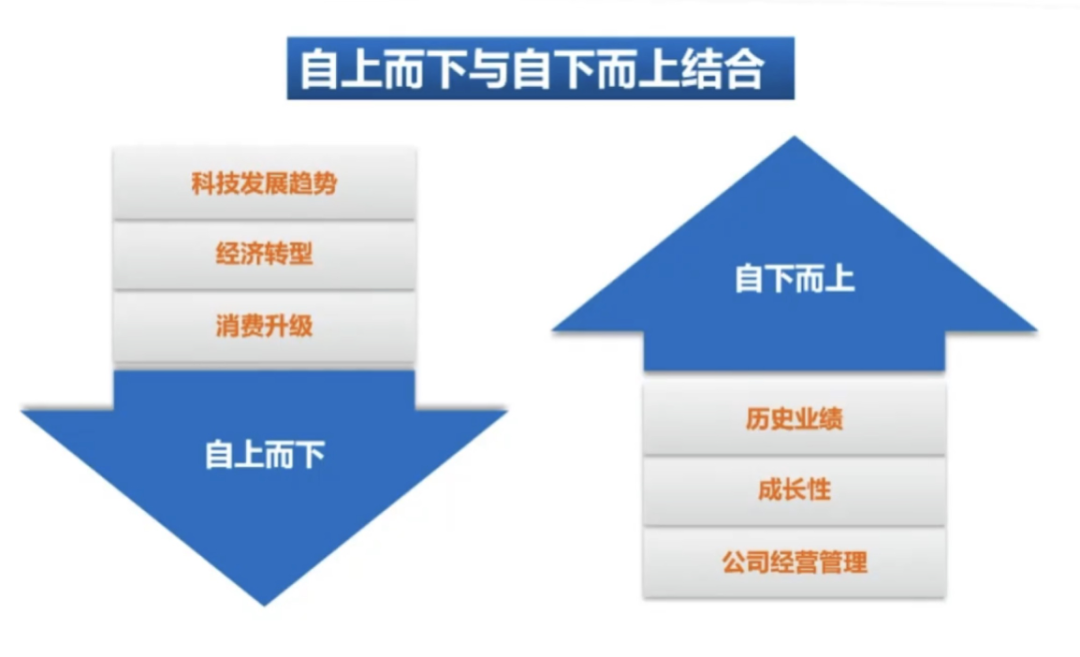

在选股上,我们会自上而下和自下而上相结合。

宁泉的投资理念

来源:宁泉资产

在自上而下选的时候,我们会有侧重。

目前我们的18个投研人员没有做到行业全覆盖。有些行业我们认为未来没有太多发展前景的,就会花比较少的时间去关注。

某些行业,我们希望它能满足科技发展的趋势或者经济转型的变化,这些趋势可能推动这些行业未来有一个比较好的成长空间,也就是“长坡”。

在这种行业里,我们认为比较容易成长出一些体量比较大的公司,在这样的行业里去找标的会相对容易一些。

框出一些行业以后,我们会自下而上地去在里面研究。

从市场的变化来看,未来只选对行业是不够的,还需要在行业里面把真正具有竞争力、能够享受行业红利的企业筛选出来,才能创造收益。

自下而上的研究,可能大家都差不多,都是从基本面出发。我们在基本面的研究里,关注比较多的是企业的商业模式和竞争规律。

总的来说,我们的投资理念,一是坚持价值,简单说就是买东西要看价格,贵了我们就不买。

二是做好风险控制,先为不败后求胜。不管什么时候我们去市场里面下注,考虑的第一点就是潜在的亏损有多大。

先把下行风险想明白之后,再去看潜在的收益。当然在风险既定的情况下,潜在的弹性越高越好。

还有一点,我们会保持理性和冷静。当市场比较疯狂的时候我们会偏谨慎,及早地获利了结;当市场比较恐慌的时候,如果发现机会比较好,我们会敢于下手,在历史上其实我们也有很多次类似的操作。

从旁观者的角度来看,会发现我们整体操作是偏左的,当我们觉得有吸引力了就开始买,如果它越跌越多,且我们的判断也没有错的话,我们就会越买越多。

反过来卖的时候也是一样的,当它变贵了,我就开始卖。如果它持续上涨,可能我就会一直卖。

灵活使用工具平滑产品波动

在投资工具的应用上,我们除了直接去交易A股以及沪港通标的外,还会运用一些场内外的其他工具来追求净值的平缓。

历史上用得最多的就是场外衍生工具以及场内的股指期货。

场外就买一些雪球,或者个股的气囊、期权等等,场内会用股指期货做一些仓位的调整,包括可转债或者大宗交易,还有封闭基金套利等等。

我们对所有工具的运用只有一个目的,即平滑产品的净值波动,提高组合性价比。但不是说一定要去投这些东西,还是要看市场情况决定。

比如可转债,它是下行风险可控的;还有折价的场内封闭基金、定增、大宗交易、雪球、气囊等等,都给予了一定的安全垫。

需要强调,我们在运用衍生工具的时候都是全本金参与的,我们运用衍生工具的风险是小于等于直接买股票的。

所以,多元化的工具应用并没有放大产品的风险,反而降低了风险。

当下权益资产的风险收益比更好

首先,从大类资产配置来看,权益市场是未来居民财富配置的主要方向。

只是过去几年市场比较低迷,投资者信心也很差,但9月底以来市场的明显回暖,大家对市场的关注度和热情都已经有了明显变化。

从风险收益比来看,权益资产会比其他资产要好。

比如房地产,房价只涨不跌的信仰经过这几年的调整已经打破了,未来投资房子也可能会赚钱,但它需要精挑细选,这对居民来说投资难度不小。

还有类固收产品,随着风险收益率不断下行,它的收益率也在往下降。

相对收益率较高的产品其潜在风险也并不小,可能遇上违约等等,现在已经没有刚兑了,所以本金面临的损失是巨大的。

我们认为未来在居民财富配置端,可能会演化为,要么不愿意承担风险,只获取越来越低的无风险收益率,要么通过承担不一样的风险去追求不同的回报。

在风险和回报的权衡中,我们认为权益市场的性价比会更好。

因为,大家投资的上市企业,已经代表了社会中最好的一拨企业。如果经济还能向好发展,社会继续进步,享受社会发展红利是绕不开这些企业的。

未来赚钱重点看行业和结构

另外,市场也在分化,指数的指导意义会越来越弱。

未来的市场,去讨论牛市还是熊市没有太多意义。

无非是从年初到年尾,发现指数涨了,觉得今年市场还不错;指数跌了一点,觉得市场一般。

但在这个过程里,板块是在不断分化的,高估的地方有风险,低估的地方有机会,就看如何取舍。

未来能不能赚到钱,更重要的是行业和结构,也就是我们所说的,收益来源主要取决于对行业和个股的选择。

要选好行业,并从行业里挑到能够竞争获胜,能够享受行业红利的企业,并以合适的价格买入才有可能赚钱。

比如,今年到现在大盘是涨的,但相当一部分股票从年初到现在还是跌的。

未来还能涨的是少部分,我们会越来越关心那一小部分的股票。

大量的股票,在市场向成熟化的过程里还有不断下沉的空间,后面的市场会比较复杂,复杂在于不断的结构分化。

目前我们是谨慎乐观的,从情绪或投资的角度来看,最差的时候应该已经过去了,从过去几年的苦日子中走出来了,未来大家应该能够享受一段比较好的时光。

但我们也不认为这个市场会有一个波澜壮阔的大牛市。

随着市场越来越成熟,市场中的投资者除了传统机构,公募、私募、保险等等,还有外资,散户也在成长。

市场参与者结构越来越复杂,体量越来越大,要推动它比较疯狂地上涨,难度会越来越大。

所以,出现全面大牛市的概率并不高,但整个市场在慢慢变好。

我们期待有一个慢牛行情,在这个过程中,很多股票的投资机会值得去仔细研究,然后积极布局。

以高分红打底仓,耐心播种相对低迷的股票

未来,我们认为对个股的研究和估值把握会越来越重要。

可能最后选完行业后,每个看好的行业里能落地的个股也就两三只,所以未来我们的组合,更多会由自下而上我们看好的股票来构成。

我们始终认为,估值对长期回报的影响巨大。只要价格便宜,它的潜在弹性应该都不错,如果买得太贵,用业绩来消化估值,需要很长的时间。

未来随着无风险收益率越来越低,高分红的股票是有吸引力的。

未来股票分红对投资收益的贡献占比会显著提升。

比如,当你去买美债或是存款,可能有5%以上的收益时,高分红对大家吸引力很弱,但如果无风险收益率只有一两个点,但分红有六七个点,它的潜在性价比就很高。

所以,高分红板块有没有吸引力、有没有可持续性,要和无风险收益率做匹配。

如果长期处于低利率,高分红就会有吸引力。

我们会用那些现金流稳健、变化慢、能够长期稳定地按盈利高分红的企业作为底仓。

港股依然是价值洼地

另外,我们会采用“种田式投资”,去选一些具有核心竞争力,只是现在可能处于行业低谷的个股。在未来行业变好的时候,能够享受到行业红利的企业。

我们相信所有的行业都具有周期性。

现在因为大家关注度低、比较便宜,反而给了我们很好的配置机会,我们会积极布局,耐心等待。

还有,港股依然是一个价值洼地,有一批股票的中长期吸引力是巨大的,我们乐于在里面进行一些挖掘。

从我的角度来看,不能因为一个股票在港股,就天然认为它的估值低,因为目前我们通过沪港通去买港股很方便,和买A股没有太多区别。

只要资金能够方便地进行交易,估值洼地早晚会被填平的。

企业股价的涨跌,是由企业基本面以及它的发展前景来决定的。

另外,我们现在在市场里,比较重视可转债的配置机会。

目前纯债收益率处于历史较好水平,相比于越来越低的国债收益率,包括信用债等等,转债一直是一个比较小众,且大家关注度不算高的市场。

很多转债前段时间有一轮比较大的调整,导致它的纯债收益率处于历史较高水平。

相较于那些越来越低的国债收益率等等,转债本身的信用风险并不高,但它给了那么高的到期收益率,在里面精挑细选,有些是值得关注和配置的。

最后,我们对多元化的投资工具保持开放态度,在某些资产或某些工具出现比较好的性价比时,我们会积极运用来优化组合的性价比。

—— / Cong Ming Tou Zi Zhe / ——

编辑:伊娜

责编:艾暄

精彩评论