美国本土股:Neuro Pace(NPCE)

公司业务:药性癫痫病的医疗设备

市值:3.78亿美金;招股价:15—17美元

承销商:摩根斯坦利

此股差差差,放弃观察,放弃参与

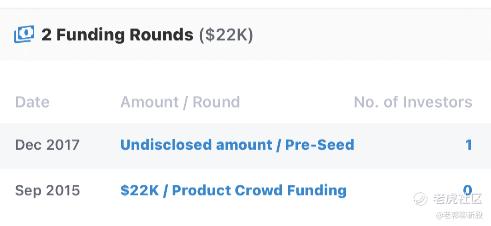

NPCE处于商业化努力的初期,市值太小,不适合打新股,更不适合研究,并且该公司也没像样的融资历史。因此我们放弃对他的任何研究。

该公司出售用于抗药性癫痫病的大脑调节装置。

NeuroPace成立于加利福尼亚州山景城,致力于开发脑反应神经调节医疗设备技术,以治疗对药物治疗有抵抗力的癫痫病患者。

该公司的主要产品是其RNS系统,该系统“通过持续监控大脑的电活动,在癫痫发作时,提供个性化的实时治疗。”

NeuroPace已经从包括KCK,OrbiMed,Accelmed Partners,Covidien和Leerink Revelation Healthcare Fund在内的投资者那里获得了至少3.8亿美元的投资。

然而现在上市了市值,估值仍然只有3亿美元这显然是有问题的!

该公司将其营销工作集中在美国的4家综合性癫痫中心,据管理层估计,每年约有24,000例成人耐药性癫痫患者得到治疗。

管理层估计,其RNS System植入物的患者群体每年将为市场带来11亿美元的商机。

年代

收入增速(有些下滑)

2020年

67.2%

2019年

81.7%

根据Market Research Future的2019年市场研究报告,到2023年底,各种类型的癫痫治疗剂的全球市场预计将达到95亿美元,这意味着从2018年到2023年的复合年增长率预计为8.2%。

这种预期增长的主要驱动力是,随着癫痫发作概率的增加,以及老年人口的增加。

此外,2017年抗药性/顽固性癫痫病市场份额约为29.5%,预计到2023年的复合年增长率将达到7.83%,略低于整体预测市场增长率。

财务绩效

NeuroPace的最新财务业绩可以总结如下:

营收不断增长

毛利润和毛利率增加

减少运营损失减少

截至2020年12月31日,NeuroPace拥有2,640万美元现金和6,240万美元总负债。

截至2020年12月31日的十二个月中的自由现金流为负(2170万美元),公司穷得要命,没什么价值,只能去赌赌博。

IPO详情

NeuroPace打算筹集8500万美元,以提议的中点价格每股16.00美元发行530万股。

现有股东均未表示有意以IPO价格购买股票,纯属圈钱。

若不包括承销商购股权和私募股份或限制性股票的影响,流通股与流通股的比率约为23.89%。

管理层表示,它IPO募集资金目的,如下:

我们打算将此次发行的募集资金用于扩大我们的销售和营销工作,增加我们的研发活动,进行临床研究。我们还将使用从此次发行中获得的部分净收益,以偿还贷款利息。

IPO的上市账簿管理人是摩根大通,摩根士丹利,富国银行证券和SVB Leerink。

评估指标

本公司属于较小的医疗器械公司,由于公司缺乏资本和分销能力,因此回报更为不确定,投资风险更大。

尽管NPCE的IPO价格可能合理,但其收入增长并不温和,我对仍处于商业化初期的单一产品公司持谨慎态度。基本放弃此次IPO。

精彩评论