美国本土股:UiPath(PATH),市值:240亿美金

代码:(PATH),相对为比较重要,建议加入自选关注,等待开盘。

承销商:摩根士丹利,摩根大通,美国银行证券,瑞士信贷,巴克莱,富国银行证券,SMBC,日兴银行,BMO,瑞穗证券,道明证券,麦格理资本,野村证券。

大市值,大投行保荐,行业赛道好,因此此股可以多加关注,21号上市首秀!

UiPath(PATH)计划于4月21日上市,该公司在美国IPO中筹集9.9亿美元。

UiPath主要业务是为企业提供机器人流程自动化软件,具有我认知范围内软件公司的一些非常优秀的增长数据,因此即使价格偏高,首次公开募股也值得考虑。

这家公司为企业提供流程自动化软件,以提高企业运营效率,PATH的收入和毛利都以极高的增长率增长,具有出色的运营指标,并且快速的持续发展。虽然它的IPO并不便宜,但值得仔细观察周日走势,请加入自选。

UiPath是一个机器人软件平台,总部位于纽约,该平台应用在自动化企业活动的各个方面,可以使用代码应用程序实现自动化。能够使企业更智能、自动地发现并构建、管理、运行、参与各项流程,UiPath的管理团队由联合创始人、董事长兼首席执行官的丹尼尔领导,他曾是微软的软件开发工程师。

目前UiPath已经从包括Accel Partners,Earlybird和CapitalG在内的投资方获得了至少12亿美元的资金,该公司的历史募集资金如下:

在 最近的报告 中显示 ,UiPath销售和营销效率比率 与 EBITDA百分比总和超过40%处于 一个 可接受的增长轨道上 , 截至 202 1 年1月31日, 该指标 最新计算为63%,表现良好。UiPath 的 CEO近日对外公布“ 截至2020年1月31日和2021年,我们基于美元的净保留率分别为153%和145% ”这些数字 表明该公司在同一客户群中的收入正在急剧增长,这 同时也 表明 了 产品市场适合度很高,并且销售和营销工作非常 出色 。

市场与竞争

根据MarketsAndMarkets的2018年市场研究报告,智能流程自动化的全球市场在2017年估计为62.5亿美元,预计到2023年将达到137.5亿美元。

从2018年到2023年,这意味着12.9%的复合年增长率。

预期增长的主要驱动力是:企业IT团队可以从开发的获得的自动化软件带来的强大收益。

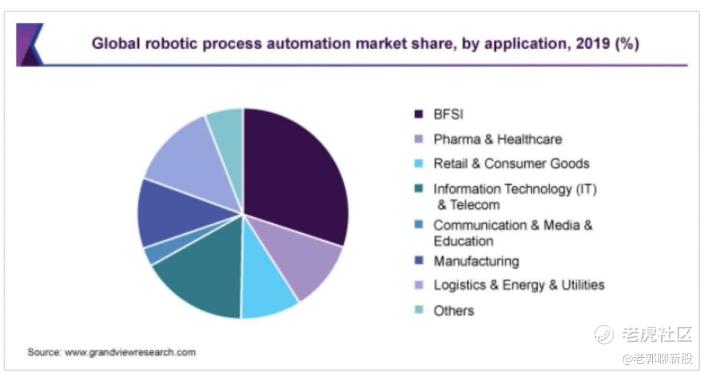

此外,由于自动化可以降低成本并提高效率,同时使员工能够专注于更高价值的业务项目,因此预计到2023年BFSI(银行,金融服务和保险)行业将主导对流程自动化的需求。

Grand View Research一份市场研究报告显示了2019年按应用分列的全球机器人过程自动化市场份额:

主要的竞争者或其他行业参与者(如上图所示):

财务绩效

UiPath最近的财务业绩可以总结如下:

营业收入强劲增长

增加毛利和高毛利率

减少运营损失

经营现金流向正转

截至2021年1月31日的财政年度,UiPath拥有3.58亿美元的现金和4.48亿美元的总负债。

截至2021年1月31日的十二个月内的自由现金流为2600万美元。

IPO详情

PATH计划以每股46.50美元的价格出售2130万股A类股票,总发行量为9.9亿美元。

假设首次公开募股成功在提议的价格区间的中点,那么该公司在首次公开募股时的企业价值(承销商选择权)约为225亿美元。

根据公司最新的监管备案,公司计划将净收益用于以下用途:

UiPath目前打算将从此次发行中获得的净收益用于一般公司用途,包括营运资金,运营支出和资本支出。同时还打算将此次发行的净收益中的50万美元捐赠给我们的社会影响力以及环境、社会和治理计划。

评估指标

下表列出了公司在IPO时的相关资本和估值指标:

具体情况

数量

市值

$ 24,019,344,128

企业价值

$ 22,500,705,128

每股收益

-$ 0.18

流通股与流通股比率

4.12%

中间IPO价格

$ 46.50

净自由现金流

$ 25,984,000

每股自由现金流收益率

0.11%

收入增长率

80.76%

评论

PATH公开上市以为其总体公司扩张计划提供资金,并最终为其现有的风险投资公司的投资者群提供退出的机会。

该公司的财务状况显示收入增长非常强劲,毛利润增长,经营亏损减少,并且经营现金流向正转。

截至2021年1月31日的十二个月中的自由现金流为2600万美元。

随着收入的增加,销售和营销费用占总收入的百分比急剧下降,其销售和营销效率为0.7倍。

该公司以美元为基础的净保留率高达145%,这意味着该公司正在以很高的速度增加来自现有客户的收入。这表明产品市场适应性强,销售和营销工作非常有效。

提供智能和机器人过程自动化的市场机会很大,并且随着各行各业的企业寻求在其经营范围内寻求更高效率的希望,未来几年该市场将以两位数的速度增长。

摩根士丹利(Morgan Stanley)是主承销商,该公司在过去12个月内领导的首次公开募股自首次公开募股以来平均回报率为34.3%。在此期间,这是所有主要承销商的中间业绩。

至于估值,与公开上市的Blue Prism Group相比,PATH IPO并不便宜。

但是,PATH正在以更高的增长率和更高的年运行率来增加收入。

鉴于公司的超高收入和毛利润增长率,基于美元的净保留率和其他令人羡慕的增长指标,以及在有前途的行业中进一步增长的前景,此股股值得关注。

精彩评论