有些关键时刻是万众瞩目的瞬间,全世界都知道,但有些市场的关键时刻,是很平淡的,很多时候走过了你都没感觉。我觉得这两天就是这样的时候。

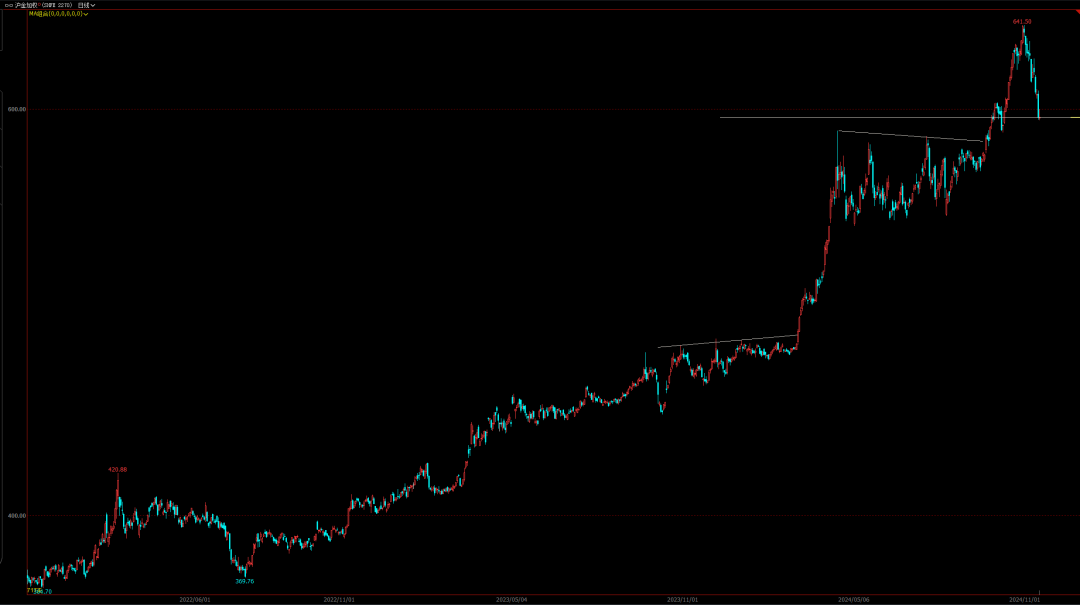

2019年的春天,沪金的几段行情

2019年的降息是一个被很早就预告的事情,降息的具体时间确定我记得是Q2,然后降息前一个月黄金突破,降息发生的时候黄金二次突破,然后7月31号降息后。全市场都在说2020年的萧条故事

鲍威尔当时坚持说这就是一个Mid Cycle Adjustment,开始没人信。但后面大家发现并不能用一个期限利差倒挂就预测萧条。我印象中那也是我第一次看到有人说特朗普做了顺周期财政,这一轮周期不一样。

在2019年你说这次不一样,所面对的压力比2024年要更大,当时大家都不相信所谓的百年未有大变局。然后7月31号降息,讨论到10月份,大家发现,经济一些高频数据是在变好的。

如果你今天要我去总结2019年,我觉得之前大家觉得期限利差倒挂会萧条,有一些市场因素,例如债券市场流动性问题导致的交易偏好,但宏观上,一个倒挂的利差,金融系统没法去派生信用,长此以往,经济的先行指标就走弱了。

但2015年之后,美国的顺周期财政,让先行指标不只有利率,财政也是,是的,利差可以倒挂,信用派生可以迟缓。但财政可以继续支持经济。这是这个指标失效的我的看法。

然后黄金随着经济预期变好而走低,到了2019年11月份的时候,对于2020年降息预期已经变成了0次。然后疫情的阴云在年底浮现,春节回来后,大家发现这个东西至少也需要3-6个月,然后黄金重新走高,然后疫情彻底改变了我们的世界。

我觉得如果你经历过2019年,那么2024年大概率就能在黄金上赚钱,因为其实是一模一样的行情

当然因为央行购金,所以之前黄金的斜率稍微高一点。

2024年3月初,鲍威尔在国会听证会上超预期鸽派,他的听证会是周三还是周四,在前一周的周五,那天晚上美国市场黄金股的期权市场一堆unusual option move。在一个通胀并没有走低的时候,鲍威尔给出了非常鸽派的证词。然后黄金如同2019年夏天那样第一次突破

2024年九月降息落地,黄金第二次突破

然后一如既往,降息后大家开始思考软着陆的可能性,如果说2019年是无数联储官员反复说明Mid Cycle Adjustment,然后经济数据也慢慢支持,那么这一次纯纯就是对于特朗普的经济政策反应。但效果是类似的

所以其实就是之前无数次说的,2019年的Q4其实是一个成功了一半的软着陆。而2024年后面,黄金的走势,也是取决于有到底软着陆,经济复苏,还是目前联储的计划,并不足以完成这样的软着陆。还是需要更多的降息

为什么说最近几天其实是一个很平静的关键时刻呢,因为我觉得从鲍威尔的证词中,我们可以感受到事情可能的方向

在今年3月初的时候,在美国十年国债收益率随着通胀预期积累而走高的时候,在4.2%的时候,鲍威尔以一个鸽派的态度扭转了这样的预期,而在昨天,在一个相似的4.4%的收益率,一个十年国债收益率因为不管什么预期而走高的时候,鲍威尔却完全改变了3月份的态度。

为什么?

原因可能有几个

1,美国国内的,今年3月份的利率水平依然比今天高了75个bp,然后拜登政府已经是一个跛脚政府,所以不太会大规模超支(当然最后还是超支了一点)。

2,全球范围内,中国的预期依然在很低的位置(2月份中国市场从春节前的低点反弹,但普遍认为就是预期而不是现实的改善,事实上也是对的)

换句话,鲍威尔对经济的看法,在经过了75bp的降息之后,比3月份要更好了,无论是因为美国国内还是全球范围内的因素。

那么这是对的么?

其实会有很多逻辑断点,例如即便降息了75bp,没有任何人觉得实际利率在4.5%的位置,目前的利率依然具有限制性,中国的刺激计划大概率是跟着美国走的,出口数据不走弱中国就不做刺激。

我觉得这个理由可能并没有那么简单

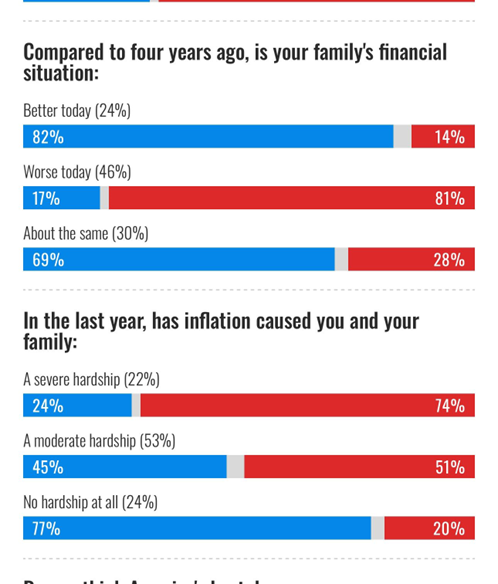

之前说了,同样面对2.5%左右的通胀,4.0%左右的失业率,美国社会对于经济的看法完全是两极分化的,只有10%的民主党支持者觉得情况更差了,但只有3%的共和党支持者觉得情况更好了。

联储有两个目标,通胀和失业率,在2024年3月份之前,联储更重视通胀,在2024年3月份之后,他更重视失业率。这个转化是比较有经济逻辑的,和政治无关的。但无论联储如何强调自己不是政治性的,他都无法逃开的事实是,美国有大概6000-7000万人觉得经济很好,然后同一时间有6000-7000万人觉得经济很差。那么谁的看法更重要呢?前者觉得没必要放任失业率走高,后者决定通胀一定要降低,针锋相对。

选举的结果是重视控制通胀的人赢了。

所以联储重新说希望看到通胀回到2%,并不一定是完全无稽之谈。社会前进的方向永远是人民的呼声,但没人说这个呼声要是所有人的呼声..

这里我想说一个其他的事情。宏观研究曾经于我来说,就像是找先行指标的过程,有一段时间,我总是想寻找事情的规律和逻辑,这方面我其实蛮有天赋的,我曾经痴迷于画图,找出各种指标之间的领先关系。

然后过了很久之后,我明白了,这个世界其实只有两个先行指标

- 所有周期性的事情,先行指标都是政治

- 所有趋势性的事情,先行指标都是科技

通胀,失业率,这些经济周期的东西,其实决定他们方向的不是规律,因为他们高了有道理,低了也有道理。通胀高了是问题,低了也是问题。其实看的是谁人多,政治就是一个寻找社会共识方向并且合理驾驭的学科。所以周期股投资,最后都变成了政治研究

而科技不一样,人心并不决定科技的方向,你就是再喜欢蒸汽朋克,也挡不住内燃机。所以科技股投资,最后都变了去大学里面找前沿方向。

所有的先行指标都可以失效,期限利差,萨伊定律,这些都是不靠谱的,真正的先行指标,不是规律性的,是走出去和这个世界交流,去了解群众的呼声。去了解一个机制设计的逻辑,他逻辑里面哪些方向更有可能出现趋势。

同理,看财报做科技股也是搞自己,科技股最好的先行指标永远是科技的前沿方向。去找科学家聊比找CEO聊更有用。

然后我还想再说一点,我最近被问得最多的一个问题是,特朗普的政策看起来都是彼此矛盾的,怎么去理解这一点。我觉得首先之前解释过,围绕在他身边的人就有三四拨,每一波人的诉求不一样,所以很多政策是矛盾的并不奇怪。

那么去理解这一点,第一是优先级比较关键,第二是,他其实不一定会同时完成所有的目标,例如他有3-4个目标,他可以先完成1-2个,然后说自己完成了你们的期待,然后再完成剩下的。

我觉得比较合理的顺序是 先降低支出,然后关税可以先做一些立法准备工作但不急着推出,等到经济预期走弱,给联储一个降息的理由之后,再把那些可能带来通胀的政策在一个通胀比较低的时候推出。

当然,特朗普的很多人员任命和他的政策具有高度的不确定性,他是否有这么多的理性去完成一个完美的顺序是高度存疑的。前几天参议院的选举表明,共和党建制派依然拥有非常团结的力量,John Thune给我的感觉就是吸取了他老领导的教训,这种政治家是很难对付的。

最后作为结尾,这文章的背景音乐,叶赛尼娅一个墨西哥电影,但也是在苏联卖的最好的外国电影(同时这电影在中国也很卖座),人心是一个很有趣的事情。文化,历史,政治相连的,所以每次我老婆质疑我在看电影,打游戏或者听歌摸鱼的时候,我都会告诉她:“请你理解,这也是研究的一部分”

精彩评论