“自我克制。”

各位读者好,我是villike,很高兴见到各位。

我开通了喜马拉雅,以前文章的音频,我会补录,搜索villike就行。

开始正文前,如果您没看过下面这篇文章,请去看一看,里面清楚地介绍了:这个号是干什么的、读者能从这里获得什么、不能获得什么。

给我所有读者的一封信

2020年报出来后,先来看看海康整体的表现。

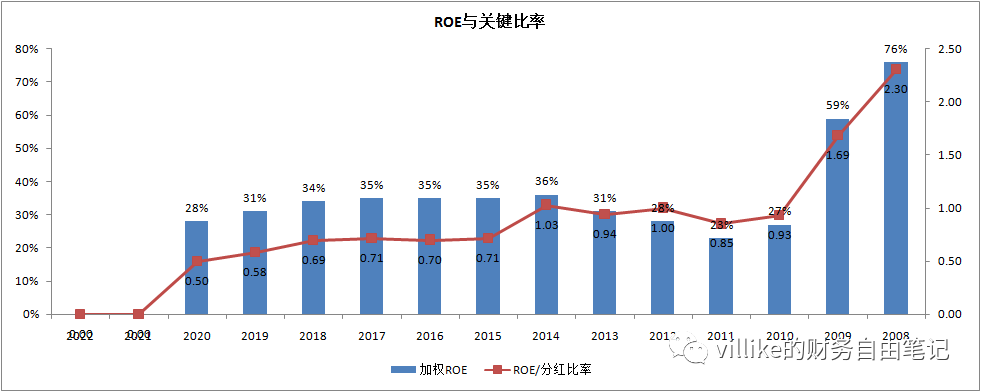

自从海康上市以来,公司的ROE和关键比率两个指标,始终处于非常优秀的地位。

ROE常年大于20%,甚至在大多数年份高于30%;关键比率在所有的年份都高于0.4,这两个指标,让这家公司成为优秀投资标的的典型:

过去这些年,海康给股东带来30%左右的ROE,同时让足够比例的盈利留在公司,享受高ROE带来的利滚利效果。

01

—

强大湿雪

再来说具体的内容,海康的2020年报,是一份让人有喜有忧的年报,总的来说,我有四个观点:

第一,海康的湿雪,也就是竞争优势,依然是强大的,上图所示28%的ROE就是结果。

我在之前分析海康的文章里提到过,海康的竞争优势,是一个看似很虚的概念:综合竞争力。

这个综合竞争力,来自于三个方面:技术领先、需求理解和务实文化。

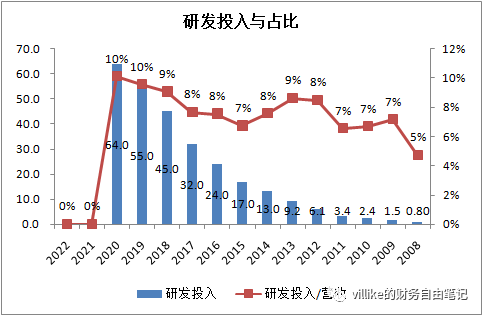

技术领先指的是,海康脱胎于中国顶尖的研究所,汇聚了大量顶尖的人才,同时,多年的研发投入,让她能够始终在技术上不落下风。

下图是海康的研发投入情况。

2020年,海康的研发投入达到历史最高的64亿,占营收比重也达到历史最高,这是从研发投入的角度来看。

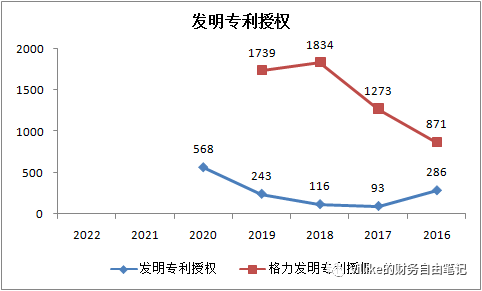

再从结果角度来看看,年报显示,2020年,公司获得发明专利568项,这是一个巨大飞跃的数字,海康历史披露的发明专利获取数见下图。

再来看海康的第二个竞争优势来源。需求理解之所以成为竞争优势,是因为这是一个需求高度碎片化的行业,不同的使用行业、使用场景、地理位置等因素,都会造成对产品的需求不同。

换言之,这不是一个几款爆款产品打天下的行业,更像是一个工程行业,而不是消费品行业。

具体来说,我们可以从两个角度来观察和思考。

第一个角度,是渠道的情况,由于这个行业的需求是高度碎片化的,所以渠道的强大程度,就是很关键的。

关于渠道的情况,海康年报有如下表述:

“海康威视的多层次渠道伙伴广泛覆盖各类型市场,与全球范围内6,000多家经销商、1万家集成商、30万家工程商、40万家安装商、1,000余家服务商密切合作。”

上面这段表述,可以看出海康的渠道是很复杂的,另外,根据公开信息,海康的高管对渠道曾有如下表述:

“每种客户的销售通路都不一样,单单一个建筑市场,就分为直销、集成商包销、二级分销等多种销售脉络,这种复杂的线下渠道对于巨头来说,既无法强攻,也不是一个性价比高的市场。”

可以看出,海康的渠道,一个是足够深入和强大,这大几千的经销商、几十万家合作伙伴,绝对不是竞争对手一朝一夕能建立的。

另外,海康复杂的渠道结构,是对行业“分散化”特点的响应,也正是这种响应,让竞争对手想要做到海康的渗透程度,有很大的难度。

海康需求理解的另一个角度,是半定制化的产品和方案积累。

从结果来看,海康的SKU已经接近3万,同时,客户集中度在2020年创出新低,碎片化的特征更加明显。

为了应对碎片化的需求特征,海康最早是做行业化,理解行业的共性需求,最近这几年,也开始在统一软件平台等方面,尽量把可以共享的内容前置做好。

这种方式,是一个“从厚变薄”的过程,即先尽量去满足差异化的需求,然后试着去通过行业化、集成化的方式,让产品服务不至于过于碎片化。

海康竞争优势的第三个来源,是务实文化,指的是以总经理为首的经营管理团队,有非常正的经营理念。

之前分析海康的文章中,我写了下面一段话,目前看起来也是适用的:

“从总经理的各类采访和发言中,我感受到了真诚、务实和很正的三观,他不做作,不揽功,也很冷静,没有被一堆新的概念迷惑。

他的方向感特别清楚,紧紧抓着行业的最大特征:碎片化,始终盯着客户价值这个关键点,按照我的经验,这样的管理者非常难得。”

再回到“综合竞争力”这个概念上,我在之前文章中,总结的这一段可以直接拿来用:

“换句话说,专注带来的强综合竞争力,竞争对手可以在产品、在渠道、在算法、在云上超过海康,但是安防比拼的是综合实力,买单的人需要的是全面性。

这种基于细分市场、场景积累的全面性实力,再叠加一点整体价格不高的产品服务特点,让竞争对手想超过海康,需要很大的努力。”

02

—

真假风险

我对海康2020年报的第二个观点是:海康的湿雪,要警惕风险,这里说的风险,有一个真风险,有一个假风险。

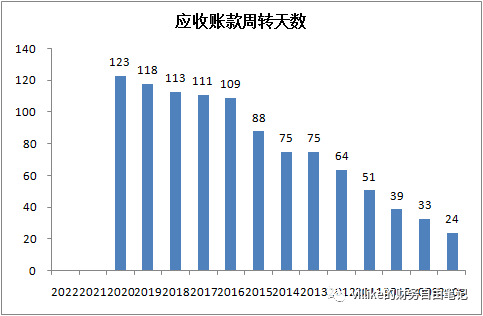

先来看看海康的应收账款,这是一个很明显的问题,表面上看起来,是有点严重的,主要有两个迹象。

上面这张图显示出,海康的应收账款周转天数,也就是把应收账款全部收回来,所用的平均时长,是在不断上升的。

这么多年下来,这个期限已经从上市前1个月可以收回,到如今需要4个月才能收回。

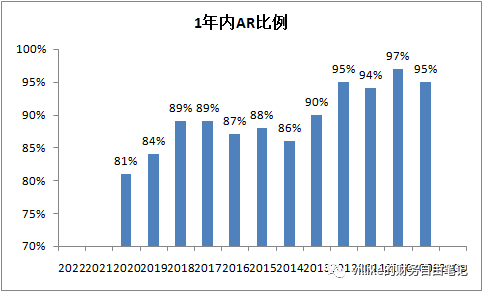

第二个迹象,是海康一年内的应收账款数量,见下图。

这两年开始,海康披露应收账款的方式换了,上图的算法,是把“超出账期1年内”部分平摊到12个月,然后将9个月的部分和账期内(通常是3个月)的部分合并算出的。

这个算法不准确,但由于口径一致,具备一定的历史可比性,从这个角度来看,海康的应收账款1年内的占比越来越低,这绝对不是个好现象。

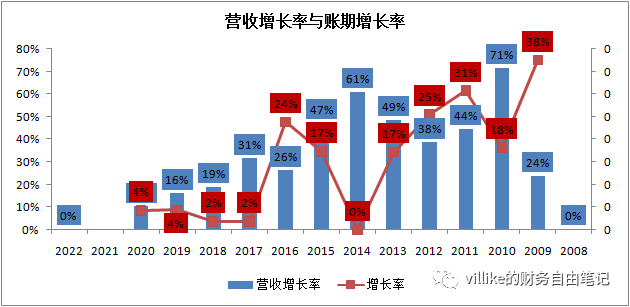

如果我们细致一些去观察,可能应收账款的问题没有那么严重,看看下面这张图。

可以看到,海康的应收周转天数增长速度,和营收增长速度是相关的,换句话说,公司的应收账款,并没有恶化。

海康在2016年,提出要实现“有质量的增长”,从那一年开始,公司的应收账款马上得到了控制,从这个角度来说,公司对于应收账款,是有比较好的控制能力的。

另外,在2020年大家日子都不好过的时候,海康的经营现金流出现了大幅的改善,公司实现137亿净利润,161亿经营现金流,原因之一是应收增加28亿,而去年增加了47亿。

从业务层面来看,海康“工程”类、“方案”类的内容越来越多,而这些业务的特点,就是应收账款现象比较突出,所以未来还是要继续关注海康的应收账款。

另一个风险,是海康的业务分散风险,公司的业务已经越来越复杂。

前几年的复杂,是从“差异化的产品”到“差异化的需求”,前者的半标准化程度更高,后者则近似于“创造”的方式。

更需要警惕的是,公司今年年报提出,如今公司已经不是只在原有的领域参与竞争了,从原来聚焦在可见光领域为主,到现在开始向光谱的其他部分转移。

这意味着,在底层技术上面,海康也开始介入更多领域,而这种介入,面临着非常大的不确定性。

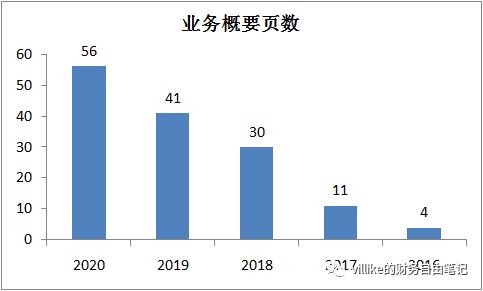

反映到公司年报里,“公司业务概要”部分的篇幅变化,就是一个现象,也就是下面这张图所示。

对于任何一家公司来讲,想要做到在多个领域、多个品类都维持领先,是非常困难的事情,如果是产品驱动的公司,还勉强可以做到,比如小米和华为。

但是,对于海康这样的需求驱动的公司,想要做到在多个品类、技术领域做到全能全专,难度大了不止一个量级。

鉴于海康的业务已经越来越分散,虽然业务之间是有关联的,但底层技术的复杂化,以及介入业务领域的泛化,让业务分散成为海康可能的一个风险点。

作为投资者,我们对于公司的业务方向没有把控能力,也不可能比管理层专业。

所以,我们在相信管理层的同时,也要关注这种分散化,有没有从逻辑上就说不通的迹象,以及最重要的,有没有拉低公司ROE的迹象。

03

—

性感前程

我对海康2020年报的第三个观点是:海康的长坡,也就是市场空间,有可能已经在加速展开。

海康的业务,可以粗略理解为“智能+监控”,后者指的就是传统的摄像头及中后端产品,前者指的是利用获得的视频,创造性地应用于各种场景、解决各种需求。

对于监控来说,我们从直观感受就能看到,中国的监控市场在非一二线城市,还有很大的需求,另外,由于监控产品更新换代快,没过几年,就会有一波替换的需求出来。

所以,中国的监控市场对于海康来说,还有明确的空间,这是“监控”的部分。

“智能”部分的需求,从2020年报来看,有可能已经开始展现了,体现在两方面。

一方面,前几年年报,海康对于这一块的描述往往类似于“机会是一定有的,只是还不能明确知道在哪里”,而2020年报,海康是这样描述的:

“在国内外市场,我们看到人工智能技术落地速度的加快,看到了大数据技术应用兴起带来的市场机会,看到多探测器技术融合带来的市场机会,看到最终用户对智慧城市、企业数字化转型、物联网认知提高带来的机会……我们相信,未来三年是公司发展的机遇期。”

另一方面,公司的业务似乎也在体现这一点,对于海康的三类业务而言,最需要“智能”部分的,就是企业,也就是利用海康的产品/服务,提升运转效率、降低运营成本、规避业务风险。

在2020年报中,EBG实现了21%的高速增长,这有可能是“智能”部分开始加速的表现之一。

04

—

平凡的我们

我对海康2020年报的第四个观点是:如果要买入海康,需要足够的安全边际。

如前文所说,海康的湿雪,也就是竞争优势,在这个时间点,本身存在一定的不确定性,尤其是在业务分散方面。

对于投资者来说,要明白一个道理,那就是:

“错过”不是真实的损失。

对于我们投资者来说,来股市,我们都是为了赚钱,而不是为了显得自己很厉害,“这家公司很难懂,但我把她搞定了”,这不是我们的目的。

投资者在股市中要持续地赚钱,关键在于“持续”两个字,而只有够“怂”,也就是承认有些公司的理解难度很高,才能够持续地盈利。

与此相对的,是“硬着头皮强上”,最后被一次亏损,吞掉大量投资其他公司实现的收益。

以上是对于自己的态度,但除了这一点,在股市中,我们还要面对其他人,在这种时候,承认自己并不能完整理解一家公司,是很难的,但这并不丢人。

毕竟大多数人投入股市的,多是自己的血汗钱,所以,我们要时刻告诉自己:

错过不是真实的损失,没有人逼我们必须投资某一家公司,所以,不要怕错过一家公司,除非你认为自己真的看懂了,有了足够的信心。

就我来说,我对海康目前的湿雪长坡,是有很大的信心的,但我不能确定的,是海康接下来的湿雪,是否能够继续维持。

所以,如果我要买海康的话,依然会给自己留出足够的安全边际,否则我宁可错过,对于投资者来说,要时刻记得一件事情:

以高价买入一家公司,并不意味着赚不到钱,但这一定意味着给自己加难度。

目前,持有现金的收益率大约可做到3.5%-4%之间,股市风险溢价一般在3%左右,也就意味着,当下投资股票要实现6.5%-7%之间的收益,才是正常的,对应市盈率15倍左右。

当然,我知道大多数人对这个市盈率是不满意的,如果你对一家公司特别有信心,那就要看你对自己能力的信心了,但请再回到上面需要记得的事情再看一遍。

就我个人过往的投资历史来说,16倍市盈率以上,我很少买入,在海康这里,我依然会很谨慎,这是我的个人选择。

我们下一篇见。

精彩评论