Palantir的多头不断强调,Palantir是“少数几个看到AI为其业务带来真正回报并为客户带来真正价值的公司之一”,同时它在与AI相关的增长方面继续碾压其软件同行。AI产品推动了客户和总收入的明显加速增长,而许多SaaS同行,如MongoDB和Salesforce,却难以说出同样的成就。

作者:Beth Kindig

本周,Palantir在第三季度再次证明了它无疑是市场上除了云计算超大规模提供商之外最强的AI软件股票之一。该公司报告了明显的AI驱动增长和持续的业务势头,AIP的收入加速增长至30%的年增长率,同时保持了强劲的盈利能力——对于增长型股票来说,这是难得的组合。

尽管再次证明了它是市场上唯一拥有真正收入的软件公司之一,但第三季度的报告将估值推得更高。由于估值离谱,价格势头可能很快接近峰值。

AI势头持续火热

Palantir第三季度的特点是人工智能发展势头强劲。Palantir第三季度的收入比预期高出2100万美元,达到7.255亿美元。24财年的营收指引从上一季度的27.5亿美元上调至略高于28亿美元。

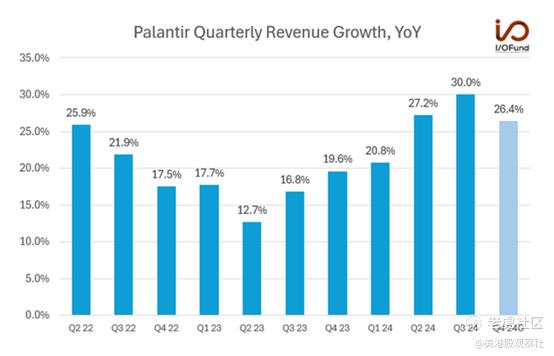

收入增长继续加速,Palantir报告第三季度的收入增长为30.0%,高于其预期的25.2%的增长,也高于第二季度的27.2%。

第三季度的业绩标志着Palantir在一年多的时间里实现了巨大的转变,从2023年第二季度(AIP发布)到2024年第三季度,收入增长加速了17个百分点以上。这也是自2022年第一季度以来的最高收入增长率。

AIP一直是这种收入再加速的主要推动力,在美国商业领域得到了广泛采用。AIP的可伸缩性、互操作性和多功能性使其能够被企业快速集成。商业客户可以利用Palantir的人工智能和机器学习工具,利用Foundry和Gotham内最新的大型语言模型(llm)的力量,获得近乎即时的分析和见解,以及生产力和效率的提高。

AIP助力美国商业增长

值得注意的是,第三季度政府收入增速超过了商业收入增速,分别为33%和27%,而最近几个季度商业收入一直是主要推动力。政府部门的优异表现受到美国政府收入环比增长15%的推动,这是15个季度以来最快的增长速度,而商业部门则受到国际商业收入环比下降7%的影响,这是由于欧洲的逆风和“来自中东政府资助企业的收入下降”。

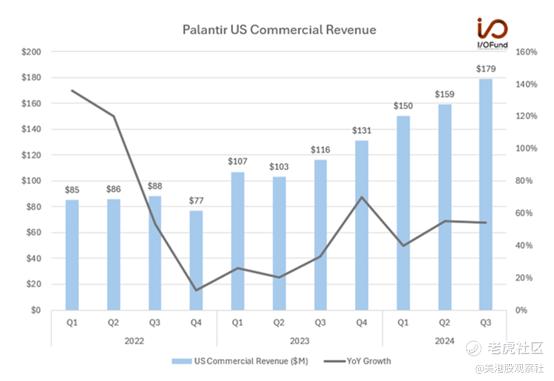

然而,本季度美国商业增长依然强劲,增长率几乎与第二季度持平。管理层表示,随着人工智能模型继续投入生产,AIP推动了“美国新客户的转化和现有客户的扩展”。以下是美国商业收入的增长情况:

美国商业收入同比增长54%,环比增长13%,达到1.79亿美元,略低于第二季度55%的同比增长率。Palantir预计2024财年美国商业收入将超过6.87亿美元,即同比增长50%,意味着第四季度收入至少为1.99亿美元,同比增长约52%。

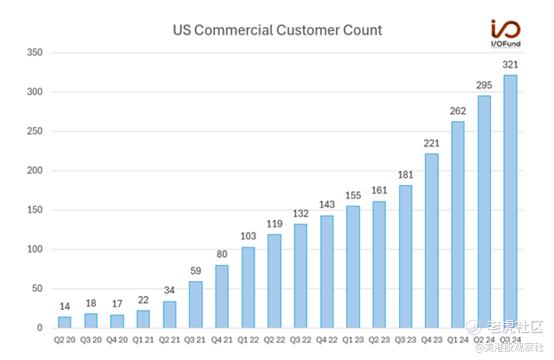

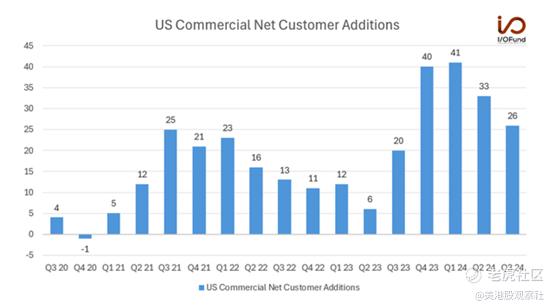

美国商业客户增长仍然强劲,客户数量同比增长77%,达到321家,较第二季度的83%有所下降。以下是美国商业客户增长的情况:

自AIP发布以来,美国商业客户数量几乎翻了一番,但第三季度是连续第二个季度客户增长略有放缓,表明Palantir可能依赖现有客户推动收入增长,而客户获取情况应在未来进行监控。最重要的是,NRR(净保留率)已升至两年来的最高点,而RPO(剩余履约义务)正在激增,表明客户支出可能在未来几个季度保持高位。

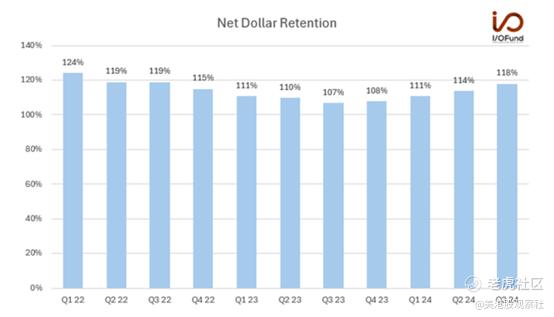

净保留率、RPO强劲,但需关注美国净新增客户

第三季度,美元净留存率增至118%,高于第二季度的114%、第一季度的111%和去年同期的107%。管理层表示,这一增长“是由现有客户的扩张和去年第三季度获得的新客户推动的,因为我们看到了人工智能革命对行业和政府的影响。”美元净留存率已达到两年来的最高水平,但鉴于2021年和2022年的美元净留存率为1.62万亿美元,美元净留存率仍有扩大的空间。

与其他软件同行相比,Palantir因其差异化的AI产品而具有优势,同时在今年增加了重要的新客户,并扩大了与新客户的交易规模(2024财年的新增客户不会出现在2025财年)——这为NRR(净保留率)继续扩大提供了一条前进的道路。最初的AIP客户开始出现在NRR中,再过几个季度将更清楚地了解NRR能扩大到什么程度以及它将在什么水平上稳定。

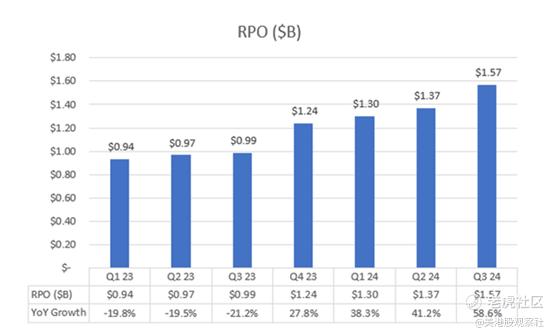

RPO也在急剧上升,这意味着客户支出可能会在未来几个季度保持强劲。过去四个季度,RPO增长加速,从第四季度的27.8%增长,打破了2023年其他时间的下降趋势,到第三季度同比增长58.6%。这是自Tech Insider Network在2023年底开始追踪Palantir以来,RPO和增长率最高的一次,也是其AI驱动势头的另一个数据点。

然而,商业部门的净新增客户正在放缓,无论是在美国还是总体上。第三季度,Palantir在其商业部门增加了31个净新客户,低于第二季度的40个净新客户和第一季度的52个净新客户。

这主要是由美国推动的,因为国际商业尚未规模化。在美国,过去两个季度净新增商业客户有所下降,从第一季度的41个净新增下降到第三季度的26个净新增。在AIP增长后,净新增客户从2023年第二季度的6个激增到第一季度的41个,然后再次放缓,明显减速。Palantir已经承认其销售周期中的挫折和问题,他们在第一季度表示,他们“正处于弄清楚如何真正让客户购买[AIP]的非常早期阶段”,“我们在销售动作上并非完美执行”。摩擦出现在不均匀的净新增客户中。

美国商业一直是Palantir作为采用AIP的主要细分市场的驱动因素,也是这种AI势头集中的地方。Palantir预计,第四季度营收环比降幅将大于第三季度,预计营收同比增长约26.4%,较去年同期的30%下降3.6个百分点。上个季度,Palantir的指引只暗示了2个百分点的减速,从第二季度的同比27.2%降至第三季度的25.2%——这一大幅下滑推动了第三季度的同比增长达到30%。

分析师的预期支持这一点,预计第四季度的收入为7.77亿美元,比Palantir的指引高出近1%,市场预计一旦再次超越;然而,考虑到近期业绩的大幅下滑,预估可能滞后于潜在的业务势头。这一预期与同比增长27.8%相关,同比下降2.2个百分点,而第一季度预计将进一步减速至同比24%,然后在25财年的每个季度继续减速。

现金流和利润率惊人

Palantir正处于未知领域,因为它正在将自己分离出来,成为SaaS中罕见的既能实现强劲增长又能盈利的AI驱动增长的公司。该公司的收入增长加上GAAP运营和净利润率连续四个季度保持在两位数范围内。此外,Palantir的40规则(收入增长+调整后的运营利润率)达到了68%,比去年的46%有所提高。

从2022年底的约40%范围持续扩大到近70%的40规则很重要,因为它表明Palantir正在有效地投资于AI以推动收入增长更高,同时提高其盈利能力。

第三季度的现金流利润率惊人——运营现金流接近4.2亿美元,或58%的利润率,而调整后的自由现金流为4.35亿美元,或60%的利润率。这是从2024年上半年低20%范围的现金流利润率大幅上升。

对于2024财年,Palantir的目标是超过10亿美元的调整后自由现金流,意味着约36%的利润率。从基本面来看,收入增长约30%,自由现金流利润率30%,调整后的运营利润率接近40%,至少可以说是令人印象深刻的。

估值过高

Palantir的估值处于珠穆朗玛峰水平,其市值倍数是市场上其他三只最昂贵的企业和AI暴露的SaaS股票——Cloudflare、ServiceNow和CrowdStrike的两倍多。在55美元时,Palantir的估值为50倍TTM收入和45倍前向收入——这是其有史以来最高的倍数,甚至超过了2021年的峰值——而那三家同行的前向收入为18倍至20倍。即使在未来,Palantir的交易也是同行的两倍,前向收益为146倍,而CrowdStrike为88倍,ServiceNow为71倍。

增长型投资者不应忘记以前何时发生过这种情况;那就是Snowflake,这是一家华尔街宠儿,交易价格是其他云股票的2倍,前向市销率为45倍,零售投资者为沃伦·巴菲特参与IPO而欢呼。它目前的交易价格为11.7倍前向市销率。

这里的主要问题不是Palantir是否是一支强劲的AI股票,而是买家是否会继续介入?

总结

Palantir的第三季度报告受到了市场的极大热情,但在这种估值下,基本面必须完美无瑕。RPO增长在过去四个季度激增,而Palantir的40规则随着调整后的运营利润率的扩大和收入增长的加速而继续上升。净保留率已升至两年高点,第三季度达到118%,交易规模继续扩大。

然而,第四季度的收入指引意味着比预期的第三季度更大的连续减速,而美国商业净新增客户继续环比下降。这听起来可能像是吹毛求疵,但该公司的定价远高于任何同行的交易价格,这通常对科技投资者来说不是什么好事。

精彩评论