平安首经团队:

钟正生 投资咨询资格编号:S1060520090001

张 璐 投资咨询资格编号:S1060522100001

核心观点

事项:中国人民银行公布2024年10月金融数据统计报告。

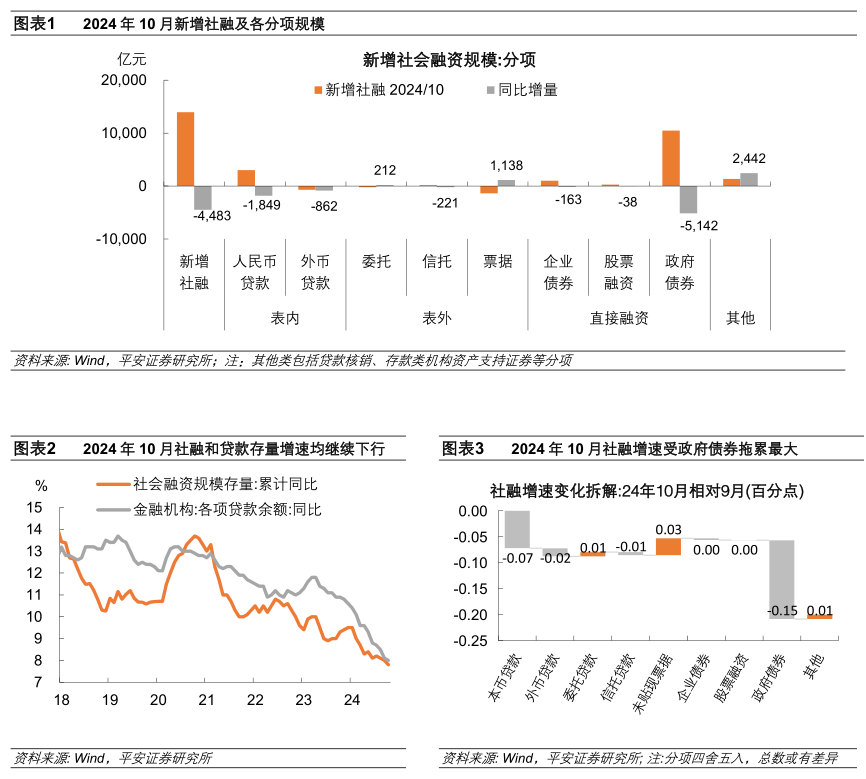

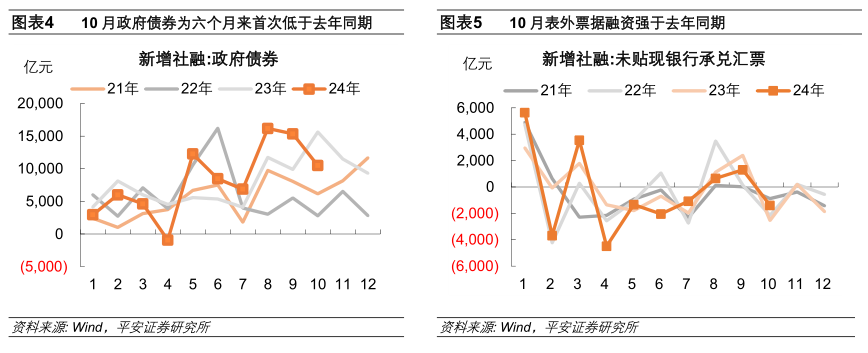

1. 社融增速继续放缓。10月新增社融约1.4万亿,社融存量同比下降0.2个百分点至7.8%。其中:1)政府债券和人民币贷款分别同比少增5142亿元和1849亿元,分别拖累社融同比增速0.15和0.07个百分点,是社融的主要拖累分项。随着地方专项债发行接近尾声,政府债券对社融的支撑作用有所减弱。去年四季度中央政府增发1万亿特别国债,今年11月8日国务院宣布2024-2026年每年安排2万亿地方专项债限额用于支持化债,理论上后续这部分专项债启动发行,对社融并不产生总量上的拉动,只会影响其结构。2)贷款核销、存款类机构资产支持证券等其他分项同比多增2442亿元,未贴现银行承兑汇票同比多增1138亿元,分别拉动社融同比增速0.01和0.03个百分点,对社融增长起到一定支持作用。

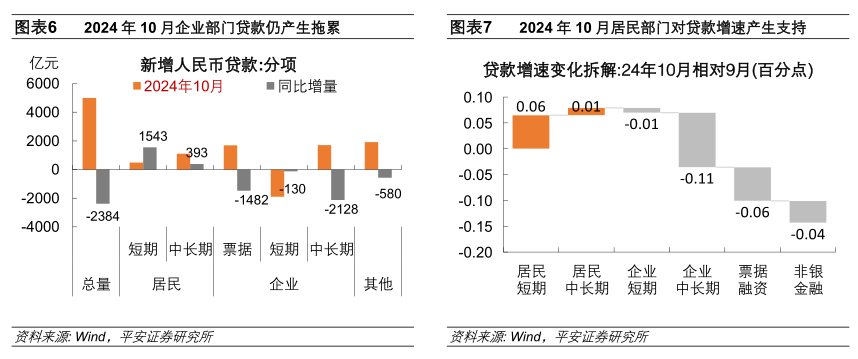

2. 居民部门贷款向好。10月新增人民币贷款5000亿元,贷款存量同比下降0.1个百分点至8%。其中:1)居民短期和中长期贷款分别同比多增1543亿和393亿,分别拉动贷款存量同比增速0.06和0.01个百分点,居民部门贷款是人民币贷款的主要支持因素。9月底央行开始推动降息、降准和降低存量房贷利率,立竿见影地减少了居民提前还贷行为,随着大行10月25日起统一批量调整存量房贷利率,政策效果还将进一步显现,对信贷增速止跌起到重要作用。2)企业中长期贷款和票据融资同比分别少增2128亿和1482亿,分别拖累贷款存量同比增速0.11和0.06个百分点,企业部门贷款增长仍显疲软,是贷款增速继续下行的主要原因。3)非银金融机构贷款增加1100亿元,同比少增860亿,拖累贷款存量同比增速0.04个百分点。这或与9月底以来股市活跃度提升后,此前入市支持资金减少流入有关。

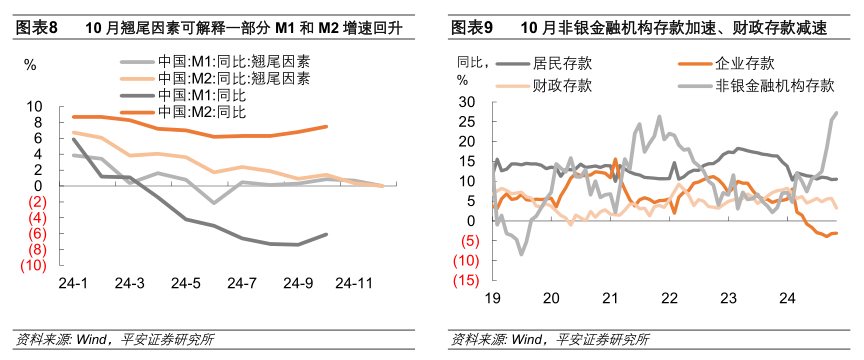

3. 货币供应量增速回升。10月M1同比增速回升1.3个百分点至-6.1%,M2同比回升0.7个百分点至7.5%。其中部分原因可由去年形成的翘尾因素解释,M1中翘尾因素贡献了0.6个百分点,M2中翘尾因素贡献了0.5个百分点。之所以在社融和贷款增速继续下行的情况下,M1和M2增速均出现回升,或有两方面主要原因:1)随着股市活跃度提升,以及支持资本市场稳定发展两项工具正式推出落地,非银金融机构存款继续高速增长,对货币派生起到积极作用;2)财政支出节奏加快,财政存款加速转化为企业存款,加快货币派生。后续随着一揽子增量政策落地见效,M1有望随着实体经济资金循环的改善而进一步回升,缩小与M2之间的剪刀差。

综上,10月政府债发行接近尾声、企业部门贷款增长疲软,使得社会融资规模仍在进一步减速,不过随着降低存量房贷利率的果断落地,居民提前还贷呈减少迹象,财政支出节奏加快、股市活跃度提升使得货币派生回暖。从金融数据情况来看,稳增长效果有初步显现,但还需要更大力度。

风险提示:稳增长政策效果不及预期,海外经济衰退程度超预期,地缘政治冲突升级等。

一

社融增速继续放缓

2024年10月,新增社融约1.4万亿,同比少增4483亿元,社融存量同比下降0.2个百分点至7.8%。其中:

1)政府债券和人民币贷款分别同比少增5142亿元和1849亿元,分别拖累社融同比增速0.15和0.07个百分点,是社融的主要拖累分项。随着地方专项债发行接近尾声,政府债券对社融的支撑作用有所减弱。去年四季度地方政府发行1.4万亿特殊再融资债、中央政府增发1万亿特别国债,今年11月8日国务院宣布2024-2026年每年安排2万亿地方专项债限额用于支持化债,理论上后续这部分专项债启动发行,对社融并不产生总量上的拉动,而只会影响其结构。

2)贷款核销、存款类机构资产支持证券等其他分项同比多增2442亿元,未贴现银行承兑汇票同比多增1138亿元,分别拉动社融同比增速0.01和0.03个百分点,对社融增长起到一定支持作用。

3)其它分项与去年同期增量相近,外币贷款、信托贷款、企业债券和股票融资均同比少增,委托贷款同比多增。

二

居民部门贷款向好

2024年10月,新增人民币贷款5000亿元,同比少增2384亿,贷款存量同比下降0.1个百分点至8%。其中:

1)居民短期和中长期贷款分别同比多增1543亿和393亿,分别拉动贷款存量同比增速0.06和0.01个百分点,居民部门贷款是10月表内贷款的主要支持因素。9月底央行开始推动降息降准和降低存量房贷利率,对于减少居民提前还贷行为起到立竿见影的效果,随着各大行定于10月25日起统一批量调整存量房贷利率,政策效果还将进一步显现,对信贷增速止跌起到重要作用。

2)企业中长期贷款和票据融资同比分别少增2128亿和1482亿,分别拖累贷款存量同比增速0.11和0.06个百分点,企业短期贷款也同比小幅多降,企业部门贷款增长仍显疲软,是贷款增速继续下行的主要原因。

3)非银金融机构贷款增加1100亿元,同比少增860亿,拖累贷款存量同比增速0.04个百分点。这或与9月底以来股市活跃度提升后,此前入市支持资金减少流入有关。

三

货币供应量增速回升

2024年10月M1同比增速回升1.3个百分点至-6.1%,M2同比回升0.7个百分点至7.5%。其中部分原因可由去年形成的翘尾因素解释,M1中翘尾因素贡献了0.6个百分点,M2中翘尾因素贡献了0.5个百分点。之所以在社融和贷款增速继续下行的情况下,M1和M2增速均出现回升,或有两方面主要原因:1)随着股市活跃度提升,以及支持资本市场稳定发展两项工具正式推出落地,非银金融机构存款继续高速增长,对货币派生起到积极作用;2)财政支出节奏加快,财政存款加速转化为企业存款,加快货币派生。后续随着一揽子增量政策落地见效,M1有望随着实体经济资金循环的改善而进一步回升,缩小与M2之间的剪刀差。

风险提示:稳增长政策落地效果不及预期,海外经济衰退程度超预期,地缘政治冲突升级等。

免责声明

精彩评论