目前持仓879股,成本3.01,按照目前1.46的现价,浮亏51.61%。

最近一直在学习期权策略,想通过卖出备兑看涨期权收取权利金来弥补亏损。

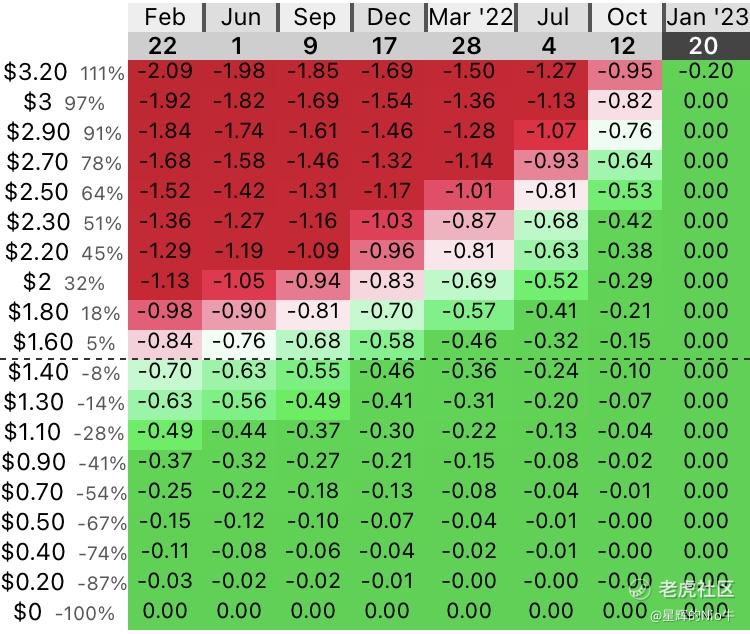

当前SNDL 20230120 3.0 CALL的单价是0.78,之所以选择这个期权,一是更长期的期权可以收获更高的权利金,二是选择行权价3.0,倘若期权到期日股票价格上涨远远超过3.0个价格,买方选择行权,我也可以以3.0的价格卖出,而这个价格恰恰是我的成本价格。

当然以前前提是我一直持有期权到期,但是显然这张期权我不会持有到期,会在合适的时候卖出平仓。

下面就对股价继续下跌、保持不变、股价上涨三种情况进行讨论

1、股价下跌,看涨期权价格下跌,在收获0.78权利金的同时,保证了如果想要平仓可以以更低的价格买入,实现高抛低吸。

2、股价保持不变,看涨期权价格随着时间价值的减少,也会相应下跌。和股价下跌情况一致。

3、最后让我们再来分析一下股价上涨的情况。当股价上涨到3元附近,我持有的正股也就能够解套,若即时卖出,则目前持有的总仓位也就不属于备兑开仓,需要及时将期权平仓。

通过计算可以看出,在正股涨到3元价位时,随着时间价值的损失,这张看涨期权的价格从1.92元逐步下跌至0。也就是说这张看涨期权带给我最大的亏损就是1.92-0.78=1.14元。

以上三种情况均建立在我打算将正股卖出的前提下,如若我坚定持有到2023年期权到期,就更加清晰明了。

1、到期日,正股价格在3元以下,那么买方不会选择行权,期权作废,权利金顺利落袋。

2、到期日,正股价格在3元以上,买方选择行权,以行权价3元的价格从我手中购买对应正股,我依然收获了权利金,并且将正股以3元价格卖出。

--------------------------

以上为个人对于卖出备兑看涨期权的一点看法,目前个人对sndl看跌,认为其在股价回升前还没有跌到其原本位置,所以为了减少亏损,决定卖出看涨期权,希望各位虎友批评指正。

精彩评论