文| 木鱼

来源|财富独角兽

在规模万亿级的全国性股份制商行中,广发银行的上市进程属实算吊车尾了,但就该行目前的情形看,其距离上市还有不短的路要走。

9月,广发银行“落马“大将再添一员,此外,该行虽然只在2024年的各季度报告中公布了资本充足性情况,但结合2023年报信息也能看出广发银行的盈利能力、资产质量都有待提升,种种消极信号也在逐步削弱资本对广发银行的信心,让其在上市队伍中的排位不断靠后。

01

三年“落马“高管超10位,年内新收多张百万计罚单

2024年9月2日,中央纪检委发布公告,内容显示,广发银行北京区域审计中心副总经理(主持工作)邵敏接受纪律审查和监察调查。这已经是广发银行近三年来公开的第11位被查董监高成员。

其余10位被查董监高人员包括:广发银行石家庄分行副行长刘玉娟、广发银行乌鲁木齐原分行行长陈峻晖、广发银行原董事长王滨、原监事长王桂芝、党委巡视办主任乔玉良、信用卡中心原总经理助理吕胜男、原党委委员方琦,以及天津分行原行长赵勇、沈阳分行原行长杨桦、旗下广银理财原监事长亓艳。

除了内部人员不断被查,广发银行本身的内控系统也存在极大的不稳定性。距离2024年结束还有将近一个多月,但广发银行年内收到的罚单已达23张,罚没金额合计882.94万元。被罚人员中,有6名中高级管理人员被终身禁止从事银行业工作。

具体包括:时任广发银行股份有限公司天津分行行长的赵勇;时任广发银行深圳高新支行行长的高海涛;时任广发银行北京京广支行行长的马力;时任广发银行股份有限公司天津分行公司业务二部总经理、友谊路支行副行长的郑莹;时任广发银行深圳分行营业部总经理的郝毓忠。

此外,罚单中,百万级罚单共有2张,且皆与贷款有关,分别是:

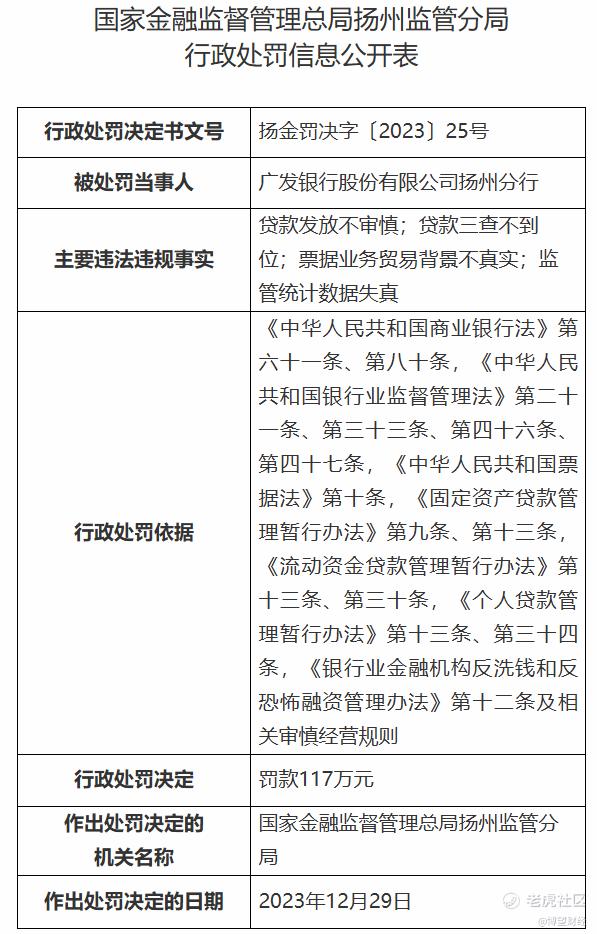

2024年1月,因贷款发放不审慎;贷款三查不到位;票据业务贸易背景不真实;监管统计数据失真被罚款117万元。

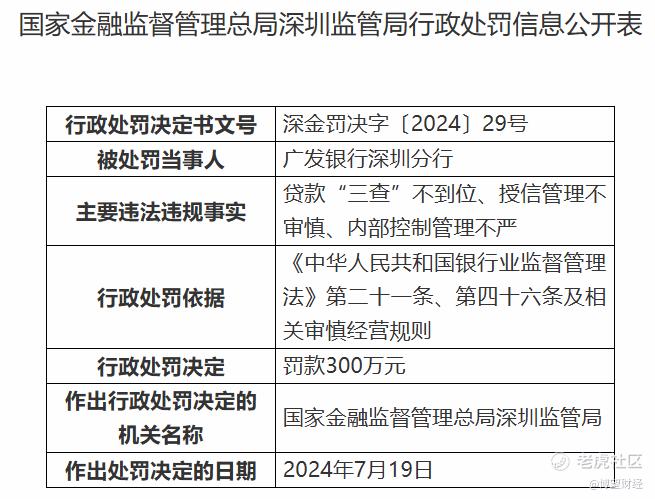

2024年7月因贷款“三查”不到位、授信管理不审慎、内部控制管理不严被罚款300万元。

贷款的风险管理问题似乎已经成为广发银行的顽疾。除了以上多张百万级罚单事关贷款“三查“问题外,在广发银行2024年的23张罚单中另有13张与贷款管理相关。此前,广发银行还曾因内控不严引发贷款及不良资产问题而收到过银行业最大罚单。

2017年12月,广发银行被查出其惠州分行员工与侨兴集团人员内外勾结、私刻公章、违规担保案件,涉案金额约120亿元,其中银行业金融机构约100亿元,主要用于掩盖该行的巨额不良资产和经营损失。并由此收到自原银监会成立以来的“史上最大罚单”:7.22亿元!其中,没收违法所得17553.79万元,并处以3倍罚款52661.37万元。一时业内震动。

02

业绩承压,房地产不良引关注

内控不严对银行系统的影响是全方位,近几年广发银行不论是在业绩方面还是在资产质量方面的成绩总是起伏不断,其中影响未来发展的一些固有问题也迟迟得不到改善,甚至有愈演愈烈的势头。

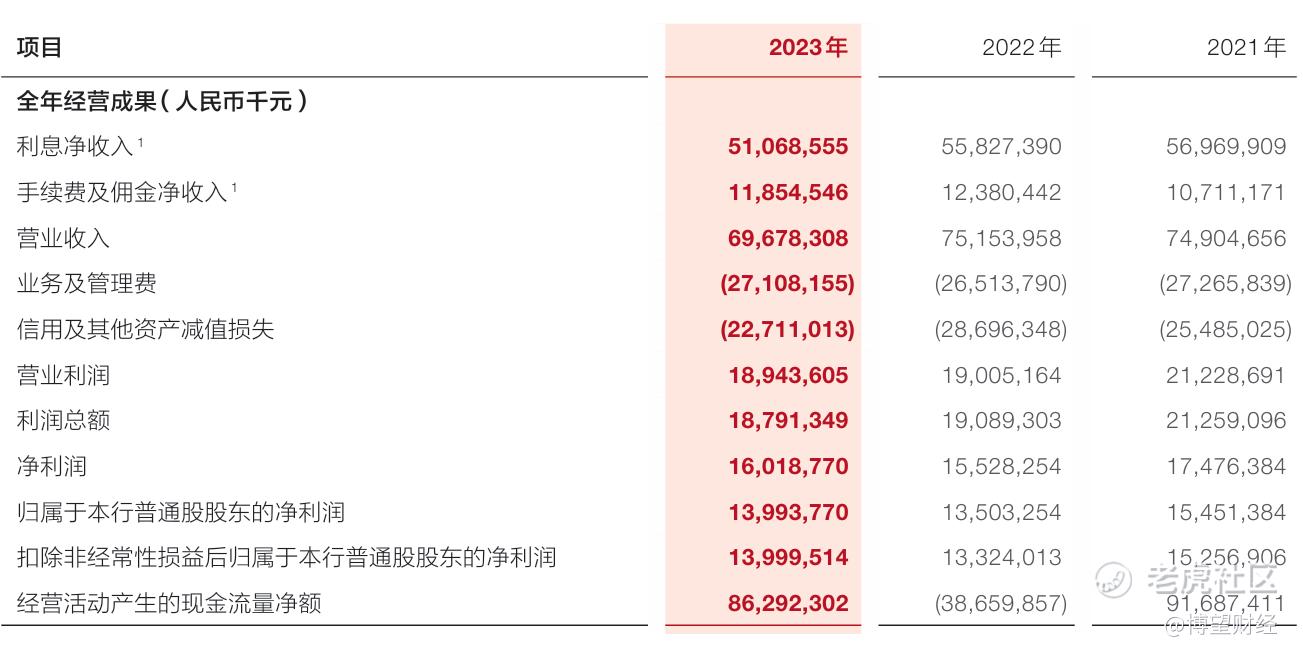

首先,是广发银行起伏不定的营业收入在2023年出现了新的波折。2023年末,广发银行的营业收入在经过2021年的下降后再次下滑,并且降幅更大。2023年广发银行实现营业收入696.78亿元,同比降幅7.29%。

其中,手续费及佣金净收入降幅4.25%,净利息差1.46%,同比下降0.22个百分点,利息净收入下降8.52%,占营业收入比例下降0.99个百分点,贷款增速0.83%,同比下降0.84个百分点。

而净利润得益于信用减值损失的收窄,相比2022年实现扭亏为盈。2023年末,广发银行实现净利润160.19亿元,同比上涨3.16%,但仍不及2021年的净利润174.76亿元。2023年末,广发银行的信用减值损失226.64亿元,同比猛降21.18%。

但广发银行减少计提信用减值损失并不全然为了调节利润,也有其不良贷款改善的原因。2023年末,广发银行的不良贷款余额326.08亿元,不良贷款率1.58%,较年初分别下降10.42亿元和0.06个百分点。

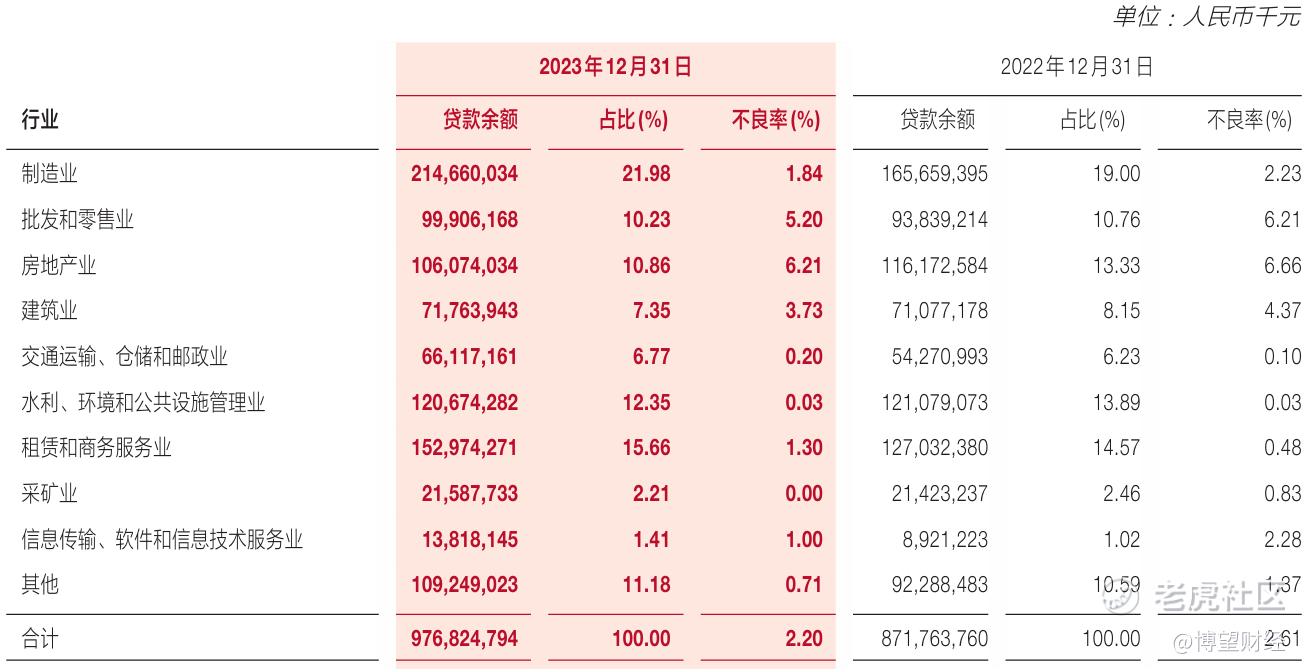

但该行潜在的不良贷款风险仍然不容忽视,2023年末,广发银行的公司贷款(不含贴现)合计9768.25亿元,其中,71.08%的贷款被投放到制造业,租赁和商务服务业,水利、环境和公共设施管理业,批发和零售业,房地产业,且每个行业的投放比例皆超过10%。

而不良贷款最高的三个行业也位于五大行业之列,分别为房地产业贷款余额1060.74亿元,不良贷款率6.21%;批发和零售业贷款余额999.06亿元,不良贷款率5.2%;建筑业贷款余额717.64亿元,不良贷款率3.73%。无论哪个行业的不良贷款率都处于业内高位。

除了贷款,广发银行的存款也存在零售业基础薄弱,整体存款结构不稳定的问题。2023年末,广发银行的个人存款仅占存款总额的26.65%,公司存款占存款总额71.59%,其中,活期存款占公司存款的47%,占比近半。

即便是从整体的存款期限看,广发银行的活期/即期存款占整体存款的43.17%,5年以上存款仅占0.17%。随着广发银行10月21日起的存款利息下调,可以预见其存款结构的风险将进一步加剧。

03

资本补充难题难解,多位股东减持

盈利能力下滑,导致资本内生力不足,存款结构不稳,又进一步威胁资本的充足性。据2024年半年报,广发银行资本充足率14.48%,一级资本补充率12.35%,核心一级资本充足率9.38%,皆不及二季度末的行业平均水平。

此后,广发银行在6月至9月三个月间共发行债券560亿元,其中,永续债300亿元,二级资本债260亿元。但如此大额的资本补充仍不及资本消耗严重,2024年三季度末,广发银行的资本充足率全面出现下滑,资本充足率降至13.81%,一级资本补充率降至10.63%,核心一级资本充足率降至9.45%。

从广发银行之前的业绩表现来看,其业务对资本的消耗短时间内难有改善,是以广发银行多年来不断谋求上市,想要拓宽自身资本补充渠道。

但上市需要考察银行全方位的发展状况,广发银行除了盈利能力和资本实力的欠缺,其本身股本结构也存在问题。

2023年,广发银行每10股的现金分红仅0.804元(含税),在盈利能力盈利下滑及分红比例偏低的双重压力下,不少股东开始减持广发银行。

2023年,广发银行原第八大股东广东粤财投资控股有限公司将其所持部分股份转让至其关联方广东粤财资产管理有限公司。股权变更后,广东粤财投资控股有限公司退出本行前十大股东序列,转让股份合计2.1亿股。

此外,在北京产权交易所,2024年3月,股东中国石化财务有限责任公司挂牌转让广发银行股份367.22万股,占总股本0.0169%;4月,股东中海集团投资有限公司挂牌转让广发银行367.85万股股份,占总股本0.017%;9月末,股东五矿集团财务有限责任公司挂牌转让6041.13万股股份,占总股本0.2772%;10月29日,股东宝武集团中南钢铁有限公司挂牌转让广发银行693.58万股股份,占总股本0.03%。

另据上海产权交易所披露,2024年3月,中海集团投资有限公司还在该平台拟转让持有的广发银行367.85万股股份;6月,广发银行另有3426.18万股股份被挂牌转让,占总股本的 0.16%;10月29日,广发银行693.5793万股股份被挂牌转让,占总股本0.03%。

2024年11月21日,厦门恒星汇智能科技有限公司持有的广发银行240万股记名股票将于阿里资产交易平台二次拍卖,起拍价1749.6万元,届时笔者将持续关注。

精彩评论