文|海山

来源|博望财经

重新“支楞”起来的洽洽食品仍难掩发展焦虑。

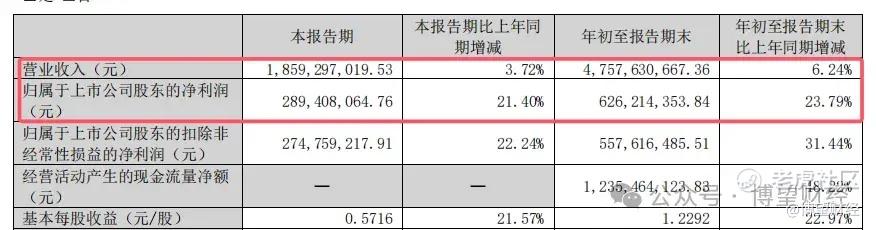

10月24日,洽洽食品披露了三季报。2023年前三季度,实现营业总收入47.58亿元,同比增长6.24%;净利润为6.262亿元,同比增长23.79%。

洽洽食品在2023年遭遇了上市12年以来的首次营收净利润双降,2024年前三季度终于交出来一份看上去不错的成绩单。然而,经过对比不难发现,三季报中营收属于小幅增长,净利润在上年同期低基数基础上出现了明显涨幅,但仍未能从去年的业绩颓势中走出来。

二级市场方面,自2020年股价创出历史高点67.52元/股,市值接近360亿元。随后股价一路走低,股东经历着煎熬。

洽洽食品坐不住了,为了挽回投资者信心,洽洽食品也是做了不少努力。公司在6月19日到7月10间耗费9998.75万元,快速回购350.47万股、占总股本的0.69%,成交均价28.53元/股。

意图不可谓不明显。然而,这次回购效果并未达到预期,公司立即进行了措施加码,7月12日发布公告,副董事长兼副总经理陈奇亲自“下场”计划在未来6个月调动3000万-5000万元增持股股份。值得注意的是,这位现年39岁“二老板”陈奇是董事长陈先保的女儿。

市场似乎看懂了洽洽食品的决心。进入8月股价终于开始企稳,9月底又赶上A股市场“暴动”。公司股价终于出现一波涨幅。截至11月11日发稿前,洽洽食品股价报31.59元/股,市值约为160.16亿,相较于2020年高点,仍缩水近200亿元。

来源:百度股市通

2024年前三季度业绩回暖,洽洽食品的危机解除了吗?答案似乎并不那么明朗。这位“瓜子大王”的核心业务瓜子业务增长乏力,第二增长曲线仍未展现出足以“独当一面”的潜力。公司定下的的老目标“双百战略”依旧遥遥无期。

01

三季报背后的隐忧

资料显示,洽洽食品成立于2001年,属于国内较早一批涉足休闲零食的品牌。依靠洽洽瓜子在市场上的极高渗透率和广泛接受度。仅用了10年时间,便顶着“炒货第一股”光环登录A股市场。

尽管三季报并未披露产品分类下的数据,在其8月份公布的半年报中还是能够清晰的看到,葵花子产品营收占去年半年度总营收的63.98%,而这一数据在2023年是67.02%。近七成的占比意味着葵瓜子产品的地位依然无法撼动。

比较尴尬的是,葵花子3.01%的增幅是所有品类中最低,尤其与坚果类23.90%涨幅形成了鲜明的对比。其实,这并不意外,在2023年的年报中葵花子就是唯一出现负增长的品类。

本应拉动业绩的“车头”,却拖了后腿。也就不难理解洽洽食品为什么会在2023难遭遇上市以来最惨淡的年报。

由此,公司的盈利能力就成了问题,无奈坚果品类仍支撑不起大局。

数据显示,2019年-2023年,洽洽食品净利润一路下滑。2019年净利润增幅高达42.3%,到了2023年,数据直接变为负增长-17.77%。

来源:同花顺

同样逐年下滑的还有洽洽食品的毛利率,在2019年毛利率还高达33.26%,四年后仅为26.75%。虽然最新财报显示今年前三季度的毛利率为30.25%,但仍未恢复到2022年同期30.47%的毛利率水平。同样表现不佳的还有毛利率,2019年公司毛利率为33.26%,随后开始了不佳的表现。2023年直接下跌到了26.75%。

来源:同花顺

能够影响毛利率的关键因素就在于成本控制。

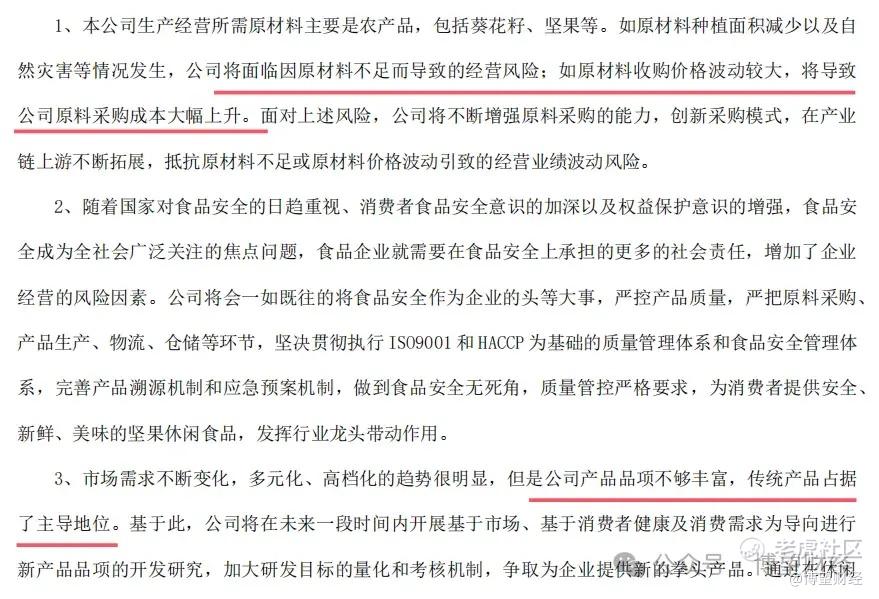

根据东兴证券研报披露,2018年-2022年国内葵花籽年均种植面积保持在90万公顷左右,到了2022年葵花籽种植面积仅约62万公顷左右,使得葵花籽价格大涨,22年6月葵花籽全国均价达到了8725元/吨。

2023年报中将“原材料收购成本波动导致的采购成本上升”列为目前公司面临的首要风险。

洽洽食品的应对策略也粗暴,那就是直接涨价,将成本压力向下游消费者转嫁。

洽洽食品的葵花子系列产先后经历了两次提价。2021年10月,洽洽食品首次将葵花子产品的出厂价格上调了8%-18%。随后在不到一年的时间力,葵花子产品再度提价3.8%。涨价策略保住了公司的毛利率。数据显示,洽洽食品葵花籽业务的营收涨幅分别为5.86%和14.42%。

换个角度,一个占据七成市场份额的行业大佬,通过涨价的方式转嫁成本,正在逐渐失去成本把控的优势。尤其,当涨价策略遭了竞争对手“背刺”,会是什么样的场景。

2022年,三只松鼠战略调整为“高端性价比”,产品低价还保证高品质。2023年11月,良品铺子反应了过来,将300多款尖货和爆款产品平均降价22%,最高降幅甚至达到了45%。

这一年洽洽食品的葵花籽业务的营收同比下跌5.36%,自上市以来,主营业务出现了首次下滑。不仅如此,营业成本同比增长5.85%,毛利率骤降至25.23%。意味着洽洽食品正在失去曾经的消费者。

休闲食品本就不是刚性消费,用户中程度势必也有限。洽洽食品的库存数据变得难看起来,2023年及2024年上半年公司的库存量分别同比增长40.40%和40.45%,高出了销售量和生产量增速不少。

来源:2024年公司半年报

不难看出,即便是休闲食品赛道头部企业,洽洽食品也面临着需要对自身战略进行抉择的重要时刻。

02

“百亿”梦碎的无奈

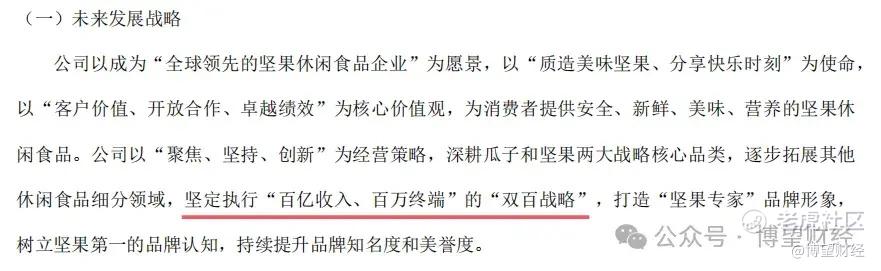

在2020年的营收也是达到了近些年的高点。洽洽食品提出了雄心勃勃的“双百战略”,称其要实现2023年含税销售收入100亿;未来3-5年规划覆盖100万个终端。

然而,就目前来看,洽洽食品距离收入百亿目标还有不少距离。

洽洽食品的“主阵地”葵花子产品正面临着巨大的压力。随着葵花子产业进入下行周期,依靠涨价向市场转嫁成本的做法,与“高性价比”的战略妥妥的背向而行,容易给消费者留下“吃相难看”的印象,容易产生抵触心理。即便是跟随市场风向降价,也失去了前排的身位。

激增的库存量意味着消费者对选购洽洽食品的购买热情已经有了一丝消退的味道。并且,坚果类食品的业绩增长速度也趋于平缓。

当前,洽洽食品的销售模式仍然高度依赖于线下经销渠道。财报显示,从2021年至2023年,洽洽食品经销渠道营收占比一直徘徊在84%左右。而包含电商在内的直销渠道营收占比却稳定在15%左右。意味着洽洽食品并未能真正抢到电商渠道发展的红利。

来源:公司半年报

相比之下,三只松鼠在2024年上半年,来自电商平台的营收高达40.90亿元,占总营收的81%。这种略显“代差”的打法也预示了洽洽食品渠道单一的隐患依旧是个问题。

随着休闲食品赛道进入存量市场阶段,行业快速增长的时代逐渐成为了过去。行业内竞争激烈程度也日趋上升。谁掌握了增长的“密码”,就握有上位的实力。以三只松鼠为例,其2024年上半年不仅净利润增速达到了89%,营收也达到了50.75亿元,在不断靠近洽洽食品的身位。

并且,由于制作门槛相对较低,还有众多品牌纷纷涌入这一细分领域,传统品牌的市场份额正在被蚕食,未来竞争或更为激烈。

翻看历年财报,2018年到2022年间,洽洽食品仅有2020年营收增速未达到10%。2023年增速转为负数,这是一个重要的节点,意味着公司告别了高增长的时代,还面临着不小的挑战。好在2024年又开始“支楞”起来了,但前三季度47.58亿元的营收,6.24%的增速仍显得有些不够看。

数据来源:同花顺

显然,洽洽食品的“双百战略”目标要推迟实现了。

2023年5月,洽洽食品表示,公司有40-50万活跃终端,2-3年要做到百万终端。在2023年报中未来发展战略部分,洽洽食品称其仍将坚定执行“百亿收入、百万终端”的“双百战略”。

来源:公司2023年年报

就当前的处境而言,洽洽食品确实到了需要实施“变革”的重要时候了,这一点对其发展很重要。

03

“以多取胜”是解药吗?

对于依靠单一产品发家的企业而言,总是绕不开大单品市场饱和的难题,而解法无外乎开拓第二增长曲线。

其实,洽洽食品在2017年就推出小黄袋“每日坚果”,并希望将此产品打造成为新的增长极。

根据前瞻产业研究院的调研,坚果(树生)行业市场竞争格局整体较为分散,2022年,三只松鼠排名第一,市占率为4.68%,洽洽食品位列第四名,市场占有率为2.31%。

财报显示,2021年-2023年,洽洽食品的坚果类产品营收同比增速分别为43.82%、18.78%、8.00%,增长的势头正在逐渐放缓。这一情况的在2024年上半年重新回到了20%以上,全年数据能到多少只能等年报披露了。

事实上,近年来,包括三只松鼠、百草味、沃隆食品等多家企业都已下场布局坚果类产品领域。洽洽食品的“第二增长曲线”尚不稳固。公司要实现业绩持续增长仍需付出更多的努力。

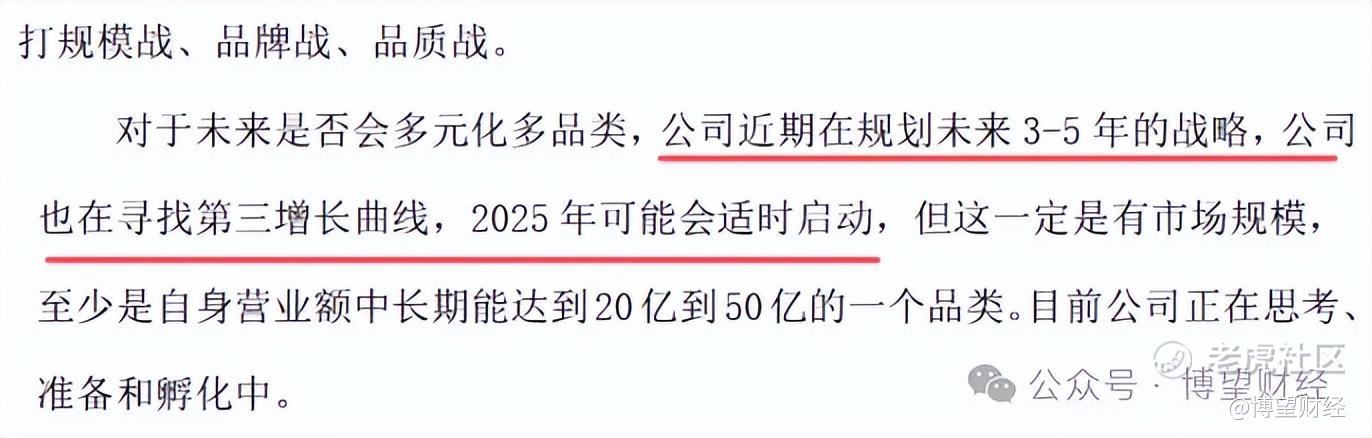

如今,洽洽食品也已经开始寻找三增长曲线。

5月份的投资者关系记录表中,洽洽食品表示,公司近期在规划未来3-5年的战略,寻找第三增长曲线,2025年可能会适时启动。划重点,要有市场规模,目标20亿到50亿。

来源:公司公告

如果“第三增长线”真的做成了,百亿收入的目标也算是什么特别的事了。但是,事情有这么容易吗?否则这么好的生意,应该也早有“巨头”养成了吧。

洽洽食品的战略正在变化,既然第二增长曲线“不够惊艳”,且面临强敌环伺,那就抓紧开辟下一个战场,打造第三增长曲线。思路打开,“以多取胜”也有其可取的地方。

总体来看,洽洽食品在2024年前三季度重回增长很关键,但其未来能否持续增长依然面临着挑战。第二、第三增长曲线对其“双百战略”实现起着重要的作用。这个目标何时能达成?抑或未来会发生何种变化,我们将持续关注。

精彩评论