文章于上周首发于公众号 Amazing Capital

认知不够的时候,赔钱也赔了,你却从来不去研究为什么赔?还一直赔。

美联储降的利息是什么?

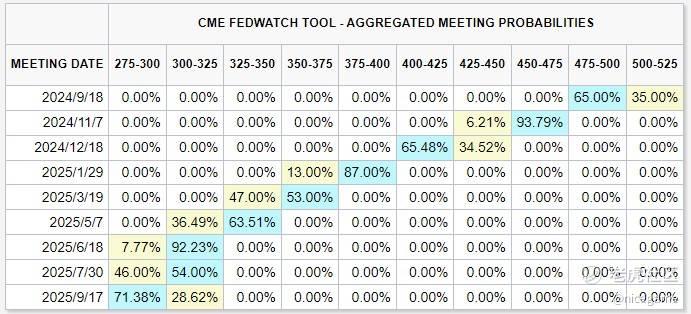

2024年9月,美联储将联邦基金利率目标下调50个基点,至4.75%至5%之间,引发广泛关注。此次降息旨在应对通胀放缓和经济增速放慢。美联储通过降低借贷成本,试图刺激经济增长并维持就业市场的稳定。这一大幅降息将对各类资产的定价和投资策略产生影响,尤其可能引发未来几个月金融市场的波动。这是自通胀下降以来的首次大幅度降息,反映了美联储对经济前景的谨慎乐观态度。

首先,我们来了解一下,美联储降息具体指的是哪种利率,为什么选择了利率区间而不是一个固定的数值。

美联储的降息指的是联邦基金利率,即银行之间进行隔夜拆借时适用的利率。美联储通过调整这一利率来影响整体经济的信贷成本和流动性。采用区间而非单一利率,是为了为市场提供灵活性,让利率根据银行之间的资金供需状况自由浮动。这种做法有助于应对不同的市场条件,确保金融系统的稳定性和调控效果,更好地适应经济变化。

采取区间的另一原因是因为美联储并不直接设定联邦基金利率,而是通过公开市场操作来调节市场上的利率,所以利率会朝向目标区间,而不一定稳定在某个特定的数值。

你买的 $20+年以上美国国债ETF-iShares(TLT)$ 和 $3倍做多20年期以上国债ETF-Direxion(TMF)$ 是什么?

TLT和TMF底层资产为美联储发行的20年期的美国国债,这个标的与隔夜拆借利息之间没有严格的挂钩关系。

隔夜拆借利率高于5%的时候,20年期美国国债收益率也有小于4.2%的时候, 隔夜拆借利率低于4.7%的时候,20年期美国国债收益率也有大于4.7%的时候。因为长期国债和黄金一起一般作为避险资产,只有股市暴跌或者爆发战争时,长期国债不会随着股市暴跌,所以叫避险资产。

长期国债得收益率仅与美联储的发行量有关,与银行间拆借利息没有对应关系。美联储向市场上投放债多的时候,国债收益率就高,因为国债泛滥没有市场了。美联储向市场上投放国债少的时候,国债收益率就低了,因为大家短债到期了会适当配置长债,一个东西变抢手货的时候他的利率就下降。

正常来说20年长债收益率高于10年长债高于2年期长债,但是这些长债都与美联储降息降息标的没有正相关的关系,有时候还是负相关的,长期国债只和市场存量和市场供需关系有关系。当供应加大的时候,最没人要的就是20年至30年长债,因为他的久期最久。而美联储一边嘴上喊着降息,一边并没有缩减发债的规模,发债的规模直接影响了过去一个季度内TLT和TMF持续下跌。

这就是降息已经降了两次了,但你听身边所有人都吹上天的TLT和TMF却没有上涨的原因。特朗普上台不仅会加大发行国债得力度,会刺激经济让通胀率再次抬头,长期国债在接下来的半年内是没有反弹的条件的。反而是周五11月8日,中国增发10万亿国债对美国的国债是个刺激,因为大洋彼岸也开始忽悠你买长债了,那对比一下市场觉得美国国债偿付能力还是比大洋彼岸的强那么一丢丢,宁愿被美国国债忽悠也不想被东方忽悠。中国突然增发10万亿国债,导致美国的信用还变的可靠一点了,上周五美国长债收益率还下降了一点。

作为Professional Advisor,Amazing Capital目前依然开放有实力的投资人入资,若您的资产大于10万美金可以预定席位,仅10个名额,您投入的资金全程属于投资人(您)名下,年化6%收益以内不收取任何费用。

精彩评论

这篇文章不错,转发给大家看看