一开始接触这种策略的人肯定会比较晕:如果要做多,为什么不是直接开仓做多ETF,而要做如此复杂的策略?

这里首先要理解杠杆EFT的原理。

杠杆ETF

正向反向倍数样样都行

美股杠杆ETF为投资者提供了一种在股票市场中放大收益或对冲风险的途径。对于很多普通投资者来说,杠杆ETF似乎是一直单边压方向,“多赚多亏”的工具,但其实对冲风险才是使用这一类杠杆ETF的正确姿势。

反向ETF

正向ETF旨在追踪其标的指数的涨幅,例如,标的指数上涨1%,正向ETF也应该上涨1%。而反向ETF则追踪标的指数的相反方向,即标的指数上涨1%,反向ETF应该下跌1%。这为投资者提供了在市场看跌时做空获利的机会。

杠杆的ETF

倍数的ETF则是在正向或反向的基础上放大涨跌幅度。例如,3倍杠杆的ETF(如TQQQ和SQQQ)在标的指数涨跌1%时,将分别上涨或下跌3%。这使得投资者有机会通过相对较小的投资额度获取更高的收益,同时也带来了更大的风险。但是所有的杠杆ETF的倍数追踪都是日内的倍数追踪,如果拉长时间来看,是无法保证正确的倍数的。

由于杠杆ETF放大了市场波动,它们也适用于短期交易。投资者可以通过追踪市场短期趋势来快速获取利润。但是要记得,杠杆的意思就是借钱,而借钱一定是有成本的,时间是杠杆ETF的敌人,一旦发现方向错了,要尽快地平仓止损,快进快出而不是长持才是杠杆ETF使用的要诀。杠杆ETF管理费高,长持有杠杆损耗。

光是定性地说还不能让我们脑中有一个度,我们来看看一个定量的分析。一个常问的一个问题就是,如果一个指数4天内上涨了5%,是不是这四天内,对应3倍杠杆的ETF就涨了15%呢?答案是否定的。

假设一个情况是4天里每天都上涨5%,那么不带杠杆的将会有22%的涨幅,而三倍杠杆则是75%,因为杠杆ETF是每天对涨幅叠加的,有一个复利的效果。

第二种情况,第一天涨了5%之后,中间跌了5%,最后又连涨两天5%。这种情况3倍杠杆ETF的盈利比不带杠杆的情况已经略少于3了。

第三种情况,第一天上涨,第二天下跌,第三天上涨,第四天下跌,就是一种横盘的状态。这个时候,不带杠杆的大致保本,而三倍杠杆的ETF已经是有4.45%的亏损了。

所以对于一个杠杆ETF来讲,即使股票完全没有波动,随着时间流逝,也会有杠杆损耗,就是融资所花的利息。

举例

如果半导体板块 一直是上涨的,那么做空的波动率实际是更小的。比如:当前股价为 100元,连续三天,每天涨10%,则三倍做多后的价格为: 100*1.03*1.03*1.03 = 219.7;

而三倍做空之后的价格为 100*0.7*0.7*0.7=34.3。那么如果把这三天放在一起看,三倍做多实际是涨了119.7%;而做空实际是跌了 65.7%。如果此时通过做空 三倍做空来实现做多,实际的盈利并不如直接通过三倍做多拿的多。

然而自己看错了方向,市场是下跌的,我们看看亏损到底是谁的大。其实就是反过来的:如果买了三倍做多,但是市场连续跌了三天,每天跌10%,实际最终亏损为65.7%,这种方法,最多也就是亏损100%。如果是通过做空“三倍做空”来实现做多,但是市场是下跌的,我们最终亏损的就是119.7%。

那么还有一种情况,假如第一天涨每天涨10%,第二天跌10%,第三天涨10%。我们看下这两种策略最终的收益是多少:

-

直接购买三倍看多:100*1.3*0.7*1.3=118.3,即盈利18%

-

卖出三倍做空:100*0.7*1.3*0.7=63.7,盈利为36.3%

实际上:最终的结论是,如果市场始终向上,波动较小,则直接购买三倍看多,会有更多的收益。如果市场是波动向上的则通过卖出三倍做空,收益效果更好。如果在加上在杠杆损耗,在波动市场里,卖出三倍做空优势会更明显。

那么真实的场景是如何的呢?

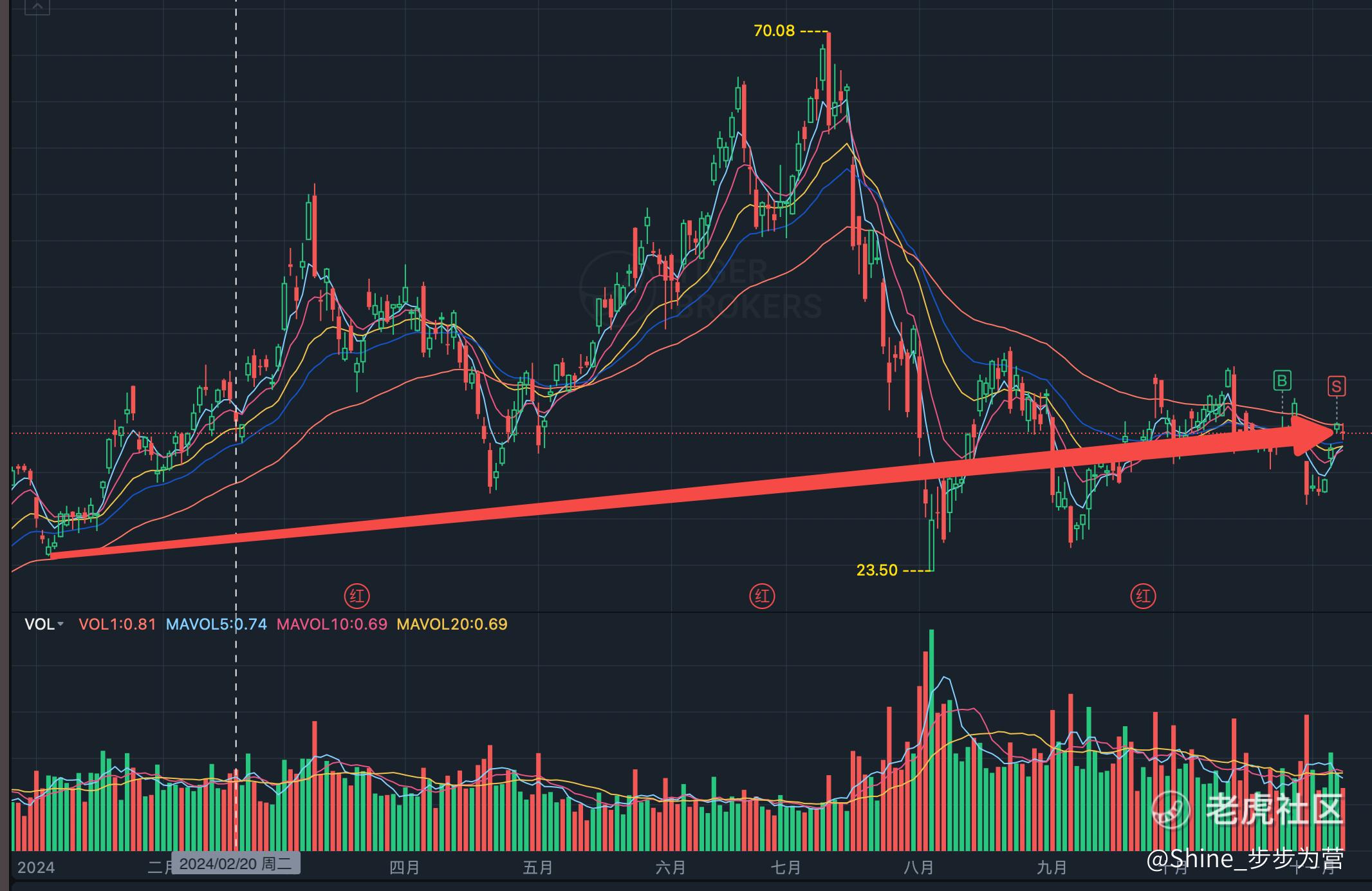

三倍做空半导体ETF(SOXS) 和 三倍做多半导体ETF(SOXL) 这一对作为比较,来看。半导体板块2024 一直都是向上的,SOXS一年内下跌了70%多。而SOXL一年内只涨了7%。也验证了我们的结论。

SOXS

SOXL

【注】参考谋定后动 ETF 系列文章

精彩评论