主营瓜子业务发展失速,第二增长坚果业务未达预期,百亿战略遥遥无期。

作者:金诺 编辑:李梦冉

出品:零售商业财经 ID:Retail-Finance

11月5日,沪深两融数据显示,洽洽食品获融资买入额0.25亿元,居两市第1763位,当日融资偿还额0.15亿元,净买入1021.63万元。最近三个交易日(1日-5日),洽洽食品分别获融资买入0.11亿元、0.11亿元、0.25亿元。

获得融资买入通常被视为一个积极的信号,表明投资者对股票后市的上涨潜力持乐观态度。但另一方面,若融资买入的洽洽食品后续表现不佳,很可能会导致投资者亏损。

连续两年来萎靡不振的洽洽食品总算稍微支棱了起来,交出了一份颇为亮眼的业绩报告。

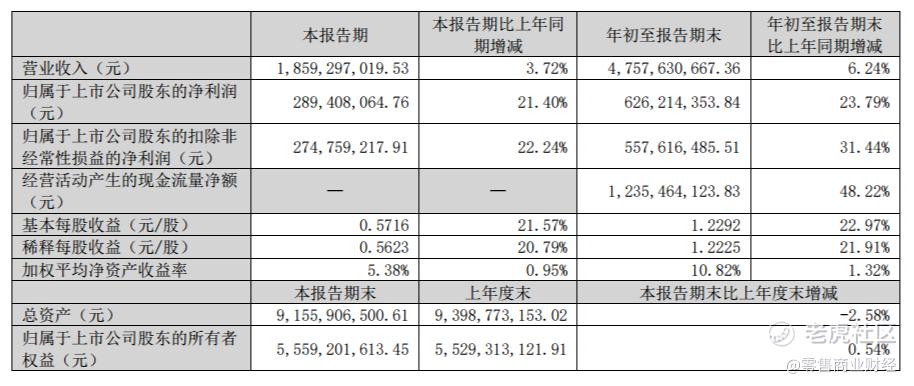

10月26日,洽洽食品(002557.SZ)披露的2024年第三季度业绩报告显示,公司今年前三季度共计实现47.58亿元营收,较去年同期同比增长6.24%;实现归母净利润共计6.26亿元,同比增长23.79%。

图源:洽洽食品2024年第三季度报告

业绩增长固然可喜,但值得注意的是,本次亮眼季报的同比大幅增幅是相较于去年低迷的同期业绩而言。2023年洽洽食品遭遇了上市以来的首次业绩大倒车,该年营收和净利润双降,降幅高达近18%。

因此将时间轴拉长,本次报告期内的6.26亿元净利润看似是实现了23.79%的大幅增长,但还未完全从去年的业绩颓势中走出。

而股市表现作为业绩的晴雨表也将这点显露无遗,近三年来洽洽食品的股价一泻千里,与此前一路上扬的趋势形成鲜明对比,截至11月6日,洽洽食品报收32.26元/股,总市值为163.56亿元,相较于曾经历史最高值的360亿元已经跌去近六成。即使洽洽食品的股价在业绩披露后有所涨幅,但很难在短期内重返此前的巅峰时刻。

图源:雪球

事实上,作为国内瓜子零食类当之无愧的龙头品牌,洽洽食品在经营层面一直稳扎稳打,只不过近两年的业绩震荡也着实与原材料葵花籽行业的整体下行周期有着密不可分的关联。

虽然今年以来葵花籽行情有所回升,一定程度上也促成了本次季报业绩的回暖,但侧面是否反映出洽洽食品并未化解“中年危机”,只是依赖外部力量暂时止痛的真实现状?

利润率连年下滑 原料成本亦难控

成立于2001年的洽洽食品是国内较早一批涉足休闲零食的品牌,凭借着洽洽食品瓜子这一主营产品在市场的超高渗透率和超广接受面,洽洽食品仅成立10年便成功登陆国内A股市场,稳坐“炒货第一股”宝座。

图源:洽洽食品官网

虽然洽洽食品将自身定义为坚果炒货类品牌,但不可否认,大众在提及洽洽食品这一品牌时首先想到的只会是瓜子产品,该品类也确实贡献了洽洽食品的大部分营收。

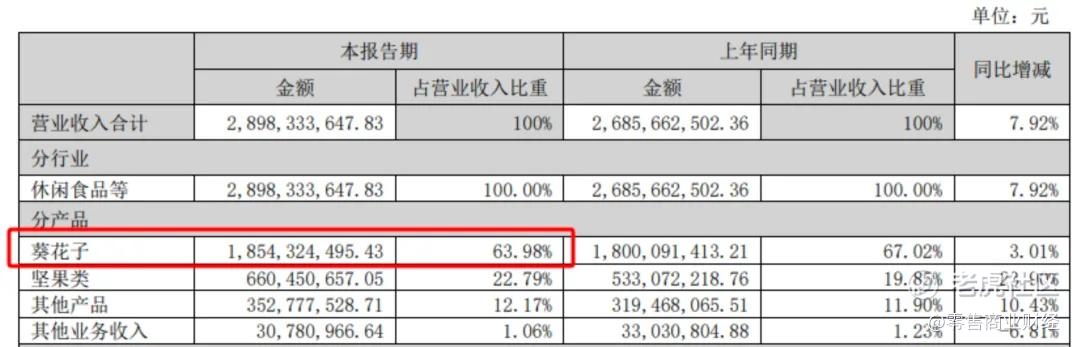

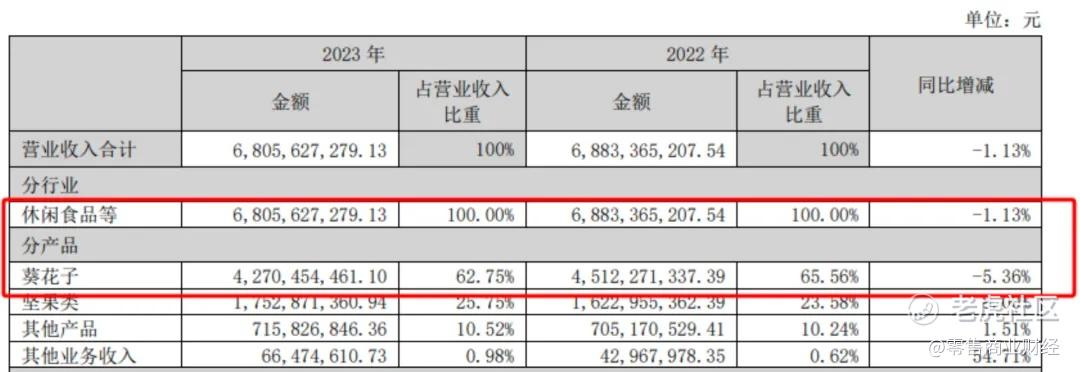

本次季报并未披露产品分类下的具体数据,但8月发布的半年度财报数据显示,洽洽食品旗下的葵花子产品营收占去年半年度总营收的63.98%,而这一数据在2023年是67%,接近七成的占比意味着,葵瓜子产品是撑起洽洽食品营收大头的重要角色。

图源:洽洽食品2024年半年度报告

相较坚果类产品23.3%的同比增长,葵花子仅有3.01%的细微增长,值得注意的是此增长还是建立在2023年业绩滑坡的基础之上。可见,葵花子产品的尴尬局面是:最高比重的营收却对应主营产品中最低的同比增幅。

当翻开2023年报,葵花子产品也是洽洽食品产品线中唯一营收负增长的品类。

主力车头发展不尽如人意,难怪洽洽食品的增长受限。这也解释了即使是在坚果类和其他产品都实现正向增长的2023年,单就葵花子产品的负增长便导致了当年总营收-1.13%的情况。

图源:洽洽食品2023年度报告

此外,洽洽食品的盈利能力也受到了质疑,近三年其净利润增速明显放缓,同比增速分别为15.35%、5.1%和-17.77%。

同样逐年下滑的还有洽洽食品的毛利率,如下图所示,在2019年毛利率还高达33.26%,四年后仅为26.75%。虽然最新财报显示今年前三季度的毛利率为30.25%,但仍未恢复到2022年同期30.47%的毛利率水平。

数据来源:洽洽食品历年财报,由金诺绘制

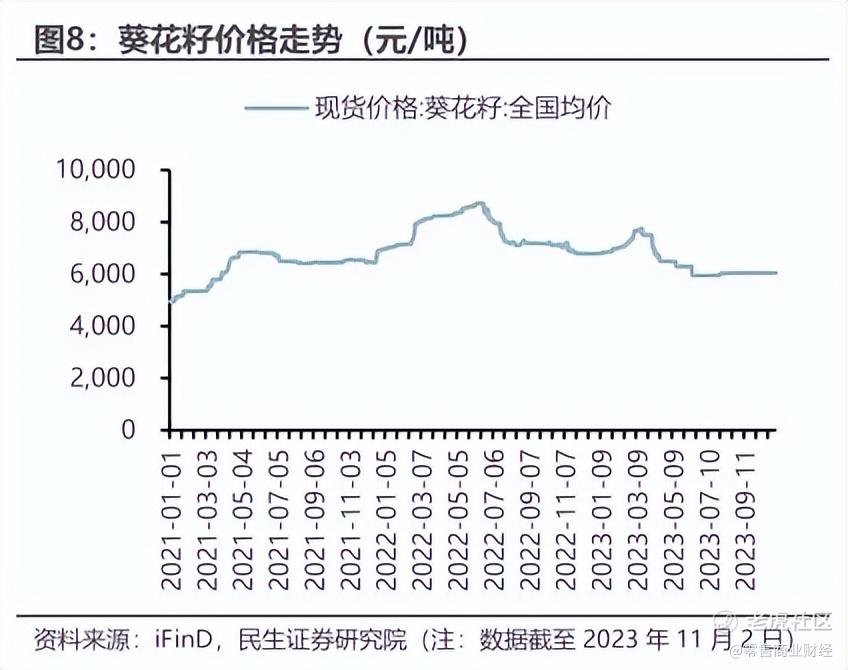

巧合的是,毛利率下跌的时间节点正是洽洽食品股价开始呈现下跌趋势的时候。这一现象也表明洽洽食品在成本管控上出现了一定的问题,其中,瓜子原材料的葵花籽成本价格上涨是最主要因素。

民生证券研报数据披露,2021年初的葵花籽尚在5000元/吨左右,仅在一年半后便飙升至8000元/吨,涨幅超六成,而背后的根本原因就是国内葵花籽种植面积的持续萎缩,从2016年的1278.9千公顷跌至2022年的623.2千公顷,仅仅五年就已接近腰斩。

供不应求,上游葵花籽的收购价格自然水涨船高,但是就苦了作为供应链下游的洽洽食品这类食品加工商们。

图源:民生证券研报

这也不难理解,为何洽洽食品在年报中将“原材料收购成本波动导致的采购成本上升”列为目前公司面临的首要风险。

图源:洽洽食品2023年度报告

原材料成本的大幅上涨挤压利润空间,在这种情况下洽洽食品选择了最简单粗暴的解决方式——涨价。

在2021年和2022年,洽洽食品接连提价两次,先是将葵花子系列产品整体提价3.8%,仅不到一年后又再次提价,最终瓜子品类线的提价幅度在8%~18%区间范围内。

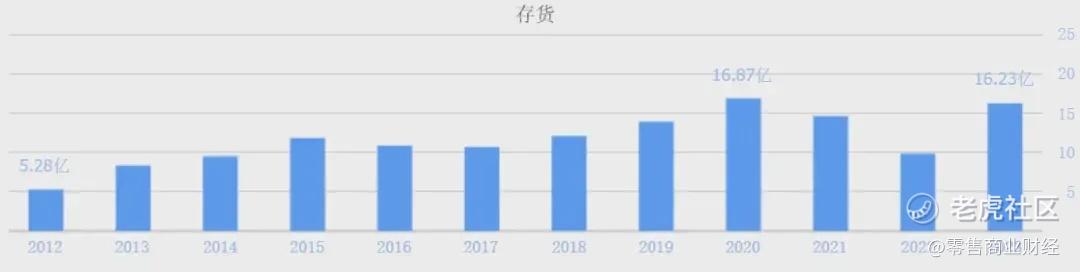

于是我们看到,那两年间的存货本来在2020年的历史最高值后开始下降,但自提价后又在2023年回到了16.23亿元,接近三年前的最高值。

图源:同花顺

“瓜子真的卖不动了”的背后,究其根本,仍是洽洽食品产业链建设的不完善导致产品成本多次波动。

休闲零食本身就是门槛不高的非刚需产品,又加之2021年之后,零食行业兴起了各类折扣量贩业态,价格战也随之打响。反其道而行的洽洽食品,虽然靠涨价能保留毛利率的体面,但也进一步将自己推入增长瓶颈的泥潭之中。

主营业务失去市场

第二曲线不达预期

众所周知,一个企业、品牌要想实现长期发展在供应链环节必须有足够强的把控力或话语权。“提价”虽然能作为面对原材料上涨最直观的应对策略,但在毫无竞争优势的情况下,往往会加速企业走向死亡。

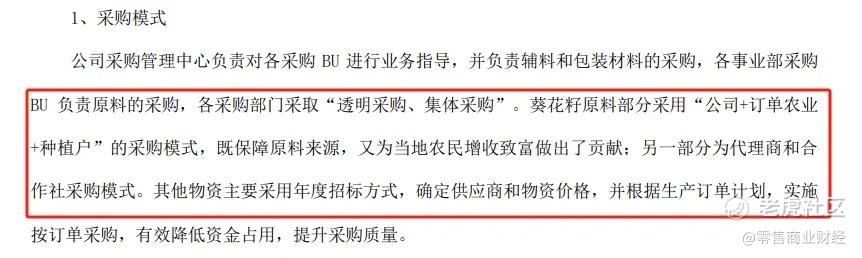

根据财报信息,洽洽食品在葵花籽原料方面实施两种模式,分别是 “公司+订单农业+种植户”的采购模式和“代理商+合作社”采购模式。

图源:洽洽食品2024年半年报

其实洽洽食品也曾尝试过自建原料基地来把控成本价格,早在2011年就建造了新疆和内蒙古两地的原料基地,并合计投入上亿元。然而这两大基地分别在2016年和2014年以失败告终,即便今年9月洽洽食品曾组织消费者参观其位于海外(俄罗斯)的万亩葵园基地,但洽洽食品在国内是否真正拥有自有种植基地依然成谜。

主要依靠外部采购,决定了原材料采购价的周期波动会极大影响洽洽食品盈利的稳定性,这也让投资者对其抗风险能力打上了一个大大的问号。

此外,瓜子这门生意除了有不可避免的原料成本波动之外,还面临着国内消费者需求减退的危机。

一般提到“嗑瓜子”想到的都是八卦闲聊的消费场景,在现代人越来越快的生活节奏之下瓜子适配的消费场景自然越来越少;此外瓜子容易上火也与如今年轻人追求养生、健康的食品理念背道而驰,瓜子在年轻人这边逐渐“失宠”。

更为严峻的是,洽洽食品瓜子这类品牌还面临着大量的无名散装低价瓜子的“围剿”。DoNews曾披露,安徽某零食门店中散称瓜子的售价为9.8元/斤,而洽洽食品一包160g的瓜子定价7.9元。按照同样重量估算,洽洽食品瓜子高达24.7元/斤,是散装价格的2.5倍之多。

巨大的价差。无疑让愿意消费瓜子的顾客们转身投入了更为平价的散装瓜子或其他平价品牌怀抱之中。

图源:DoNews

主营业务的瓜子逐渐失去市场,洽洽食品将目光瞄向了坚果。

2017年洽洽食品确立了“立足瓜子,发力坚果” 的品牌战略,并推出“小黄袋”坚果产品,正式进军坚果市场。

图:洽洽食品坚果系列

然而彼时的坚果市场早已是一片红海,三只松鼠以及每日坚果的首创者沃隆等品牌都在该领域站稳脚跟并持续发力,半路出家的洽洽食品想要上桌分食绝非易事。

图源:前瞻产业研究院

奋战数年的结果是,坚果业务的业绩也未达到洽洽食品自身预期。

在2020年洽洽食品曾提出“百亿收入”的战略目标,声称让旗下坚果产品的销售额在两三年内达到30亿元。理想很丰满,现实很却骨感,根据2023年财报数据,该年洽洽食品旗下的坚果类产品的实际营收为17.52亿元,仅达目标的一半左右。

百亿梦碎 “中年危机”何解?

除了坚果品类,2023年洽洽食品旗下的葵花子、其它类的营收分别约为42.7亿元和7.82亿元。所有产品总营收共计68.04亿元,距离百亿差距还不小,至此曾许下的“百亿战略”彻底宣告失败。

而作为对比,三只松鼠在2019年就已实现百亿营收,良品铺子在2023年的营收则超80亿元。

在营收层面,洽洽食品正在被这些后来者们弯道超车。

主营业务增长乏力,第二曲线又不达预期,洽洽食品也正在迫切地寻找“第三曲线”。

近年来洽洽食品已经涉足多个领域,从薯片、豆类到果冻等,甚至还跨界卖酒。2022年底,洽洽食品董事长陈先保旗下的江洽食品入股贵州酣客君台酒业有限公司,其以51%的持股比例成为了该酒企的实控人,以身入局酱酒赛道。

虽然涉及品类充满多样性,但时至今日仍未培育出除瓜子和坚果外的一个大单品爆款出来。

除此之外,洽洽食品瓜子还非常热衷于联名活动,不仅与益禾堂、元气森林等食品同行联名推出新口味,还跨界与“闪耀暖暖”“王者荣耀”等多款流行游戏联名,企图借此打开更为年轻化的市场。

图:洽洽食品联名活动

然而这些看似新潮跨界的联名所呈现的“年轻化”终究是浮于表面,在「零售商业财经」看来,洽洽食品陷入“中年危机”的病因在于以下两点。

一是渠道和营销方式老化。

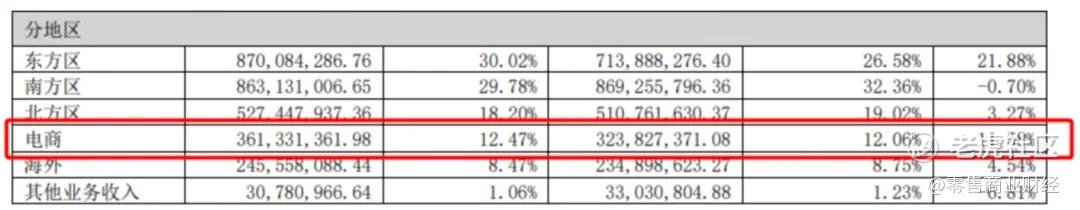

洽洽食品今年的半年报披露,公司仍然高度依赖线下经销渠道,线下渠道的营收占比高达85%左右,而如今大势所趋的电商贡献营收仅占比12%左右。

这也就意味着,让三只松鼠等休闲零食品牌实现短时间快速崛起的巨大流量红利,洽洽食品几乎完美错过。

与之形成强烈对比的是,根据三只松鼠今年半年报数据,三只松鼠的第三方电商平台营收占比达到了惊人的81%,在渠道占比上可以说完全是与洽洽食品对调。

图源:洽洽食品2024年半年度报告

线上渠道的乏力,注定了洽洽食品在营销宣传上短期内无法追赶上其他休闲零食品牌。甚至,洽洽食品异常活跃热衷联名的线上渠道也与传统一成不变的线下渠道供货上出现了割裂。

不少消费者曾反馈,洽洽食品各种线上联名丰富的瓜子口味,在线下商超几乎看不到,只有那几个传统老口味。在品牌全渠道发展大势下,仅贡献一成营收的电商渠道成为洽洽食品目前最显眼的短板之一。

二是管理团队老化。

相关数据显示,目前洽洽食品的高管团队中不少人为创始人陈先保的亲属,且整体年龄在40岁以上。

任人唯亲、团队僵化是大部分家族企业上市后面临转型的最大痛点之一,也是阻止品牌拥抱年轻化的顽固内部源头之一。

图源:天眼查

而洽洽食品成立20多年来仍旧高度依赖传统的线下经销模式,又何尝不是内部“老龄化”遵循经验主义,抗拒变化所造就的果?

只有年轻人才懂年轻人真正想要的是什么。因此,想要从根本上破除洽洽食品的中年危机,必须从内部开始突破与变革,尽量消解家族企业的弱点,打造一支更为年轻更了解当下消费市场的团队,真正地拥抱变化,向年轻化转型。

目前洽洽食品仍旧是毋庸置疑的国内瓜子的垄断龙头品牌,但已有三只松鼠、元气森林等品牌仅用数年便分走老品牌维系已久的市场蛋糕,无数案例在前,洽洽食品注定无法高枕无忧,将继续行走在寻找第三增长曲线的路上。

精彩评论