本文内容节选自:奥利维尔·布兰查德《低利率时代的财政政策》

利率下调的风,再一次吹到了每个人身上!

最近,国有大行再次下调存款利率。其中,三个月期、半年、一年期、二年期、三年期、五年期定期存款挂牌利率均下调25BP,现在利率已经来到了0.80%、1.00%、1.10%、1.20%、1.50%、1.55%。

其实不单是银行的存款利率下降,其它低风险产品的收益这两年也陷入了滑铁卢。今年火热的国债,7月降完息以后,已经来到了“3”以下。

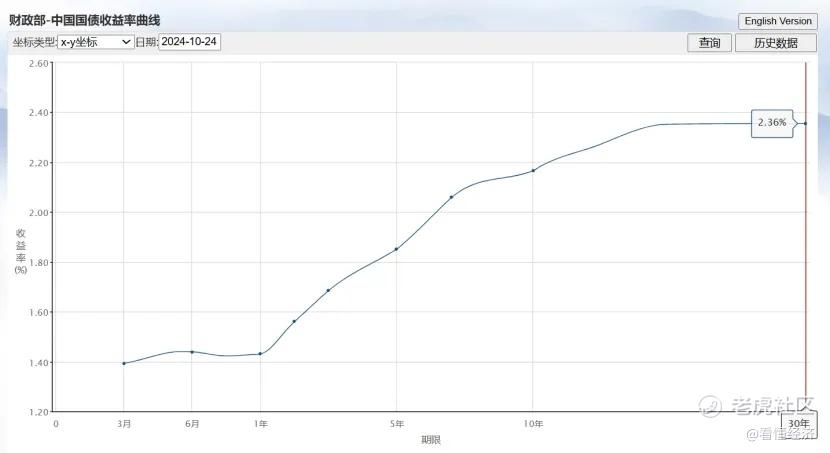

图源:财政部-中国国债收益曲线图

如果说10年期国债收益率代表了社会无风险利率水平,从这张图可以看出10年期国债利率目前已经来到2%左右。无可否认,现在已经是低利率市场环境了。

利率持续下降,根本原因其实就是经济增速放缓。再加上国内仍处于结构转型阵痛期、新旧动能转换期。当前国内外形势的复杂性,意味着不能寄希望于一两个政策举措就能改变一切。放眼全球,低利率时代的到来在中国不是特例,欧美国家和日本也都经历过这样的利率波动。

知名宏观经济学家,基金组织(IMF)首席经济学家作者奥利维尔·布兰查德,在《低利率时代的财政政策》一书中分析到,目前全球多数发达经济体的净负债率都远高于2007年全球金融危机爆发前的水平,财政赤字率居高不下。在详细分析了美国、欧盟和日本财政政策异同,布兰查德总结了10条要点,解释了在应对低利率时,各国财政政策所带来的不同后果,为经济体避免陷入长期停滞提供参考:

1.过去30 年,发达经济体的私人需求长期疲软。换句话说, 疲软的投资一直无法超越强劲的储蓄。此外,需求也转向了安全资产。

2. 这些因素共同导致了中性利率(将产出维持在潜在水平所需的安全利率)的持续下降。这种低需求和由此导致的低中性利率状态被称为“长期停滞”。

3. 随着中性利率的下降,它跨越了两个临界点—首先变得小于增长率,然后偶尔会遇到有效下限约束。这对财政政策产生了两大启示。

4. 随着中性利率的降低,尤其是低于增长率,债务的财政成本降低了,重要的是,债务的福利成本也降低了。

5. 由于中性利率接近甚至低于有效下限所隐含的最低利率,货币政策失去了很大的回旋余地,从而增加了利用财政政策来稳定宏观经济的收益。

6. 虽然无法确定,但疲软的私人需求和对安全资产的高需求可能会在未来一段时间内持续存在。美国2021年的财政刺激计划、由此导致的经济过热,以及通胀上升迫使美联储和其他国家中央银行加息的风险,可能会导致利率在一段时间内走高。然而,过去 30 年实际利率稳步下降背后的基本因素仍然存在,这表明之后可能会回到持续低利率的状态。

7. 财政政策有两种思路: 第一种思路是“纯公共财政”,假定货币政策可以将产出维持在潜在水平,如果认为债务过高,则将重点放在削减债务上。第二种思路是“纯功能财政”,假定无法使用货币政策,而是侧重于宏观稳定。

8. 正确的财政政策是两者相结合,其相对权重取决于私人需求的强弱。如果私人需求强劲,那么财政政策基本上可以遵循纯公共财政原则。私人需求越弱,纯功能财政原则和宏观稳定的权重就越大。

9. 这种思考正确政策的方式其实很简单:利用财政政策,使中性利率至少超过有效下限约束一个合理的区间,从而为货币政策提供足够的空间来维持产出。

10. 目前,发达经济体的债务可持续性并不存在严重风险。但这些风险可能会出现。一方面,如果私人需求变得非常强劲,中性利率大幅上升,偿债负担就会增加;但强劲的私人需求和货币政策空间的增加也在不为的情况下整顿财政留下了空间对产出产生不利影响。另一方面,如果私人需求变得更加疲软,那么,为了使产出保持在潜在水平,政府可能不得不维持巨额赤字,以至于尽管利率很低,债务率却不断上升。如果是这样,我们就必须想出其他办法来应对严重的长期停滞。

以上建议给我们指明了一些方向,即在低利率条件下,财政政策应发挥更积极的宏观稳定作用。从数据也能看出一些端倪,1990年、2000年、2010年和2021年对美国经济学会会员的调查提出了一系列有关经济和政策的问题(Geide-Stevenson nd L Pr Perez,2021)。表 7.1 列示了受访者对财政政策稳定宏观经济作用的看法,表明随着时间的推移,人们对积极财政政策的有效性和实用性的看法呈现出明显的积极趋势。

然而,布兰查德还看到了许多悬而未决的问题:与细化的货币政策建议相比,使用财政政策来实现宏观稳定的一般性建议过于笼统。

例如,如果需要财政扩张来维持需求,那么应该采取增加支出、减少税收还是增加平衡预算的形式?宏观稳定方法聚焦于乘数的大小。纯公共财政方法侧重于支出的边际收益以及税收和债务的边际成本。两者应该如何融合?

布兰查德做了一个隐含的假设是,如果没有有效利率下限约束,宏观稳定就可以完全交给货币政策,而财政政策则遵循纯公共财政原则。这在很多方面显然是错误的,文献中对此已有分析。在某些方面,财政政策在稳定产出方面比货币政策更有优势。最主要的例子就是自动稳定器的运行,它比货币政策的作用更快。

虽然从效率的角度来看,货币政策是正确的工具,但它还有财政政策没有的其他影响。正如过去几年资产价格飙升所表明的那样,扩张性货币政策的部分作用是提高资产价格,从而增加本已比较富裕的个人的财富;虽然每个人都可能从产出的增加中受益,但有些人比其他人受益更多。使用财政政策可以避免这些分配效应,而财政政策有更多的工具可供使用。

货币政策影响产出的渠道仍存在相当大的不确定性。举一个当前的例子,美联储需要将政策利率提到多高才能使通胀降至目标水平,这一点极不确定。斯坦斯伯里和萨默斯(Stnsburynd Summers, 2020)讨论了总需求对利率的弹性(IS-LM模型中IS曲线的斜率),并认为这种弹性有时可能很小。

如果没有有效利率下限约束,私人需求又非常疲软,那么中性利率,以及隐含的实际利率,可能会是绝对值很大的负值。然而,有证据表明,极低的安全利率会导致过度冒险,进而导致金融不稳定。如果是这种情况,这可能成为使用财政政策的理由,即使有效利率下限不再重要(比如,因为数字货币取代了传统货币),也可以允许实施负利率。

他认为还有一系列亟待解决的政策问题,在此列举两个。

第一个问题是如何为公共绿色投资提供资金。应对全球变暖显然是各国政府面临的主要挑战之一,而且会对宏观经济产生重大影响(Pisni-Ferry, 2021)。我认为,任何经风险调整后具有社会回报率的公共绿色投资都应该实施。其中一些措施,如碳税,可能会增加财政收入,尽管其中一些收入必须用于限制不利的分配效应。但大多数措施都必须通过税收或债务来筹资。现在的问题是应该如何搭配。

第二个紧迫问题是,如何将有关发达经济体财政政策的结论转化为适用于新兴市场和低收入国家的财政政策。两者的借款利率都有所下降,而较低的利率意味着更好的财务状况。然而,与发达经济体相比,这些利率仍然较高。许多国家依赖外币借款, 面临基础更大、更变幻莫测的外国投资者,并且财政收入对大宗商品价格依赖性更高。所有这些因素导致了更高水平的不确定性和较低水平的债务可持续性。同时,较高利率也减弱了货币政策实施中有效下限的约束作用。从历史角度看,许多国家债务水平都偏高。因此,这些建议在多大程度上适用于他们当前的处境才是一个亟待解答的问题。

精彩评论