今天所有媒体都宣布特朗普竞选总统获胜,不过这些宣布都是非官方的,最正式结果要到明年1月6日才能确定。

期间要进行一系列官方程序化流程。

11月6日至12月11日:各州对计票结果进行官方认证。

12月17日:选举人团在各州正式投出选举人票并将选票送至华盛顿。

明年1月6日,国会开会统计并认证选举人票。而计票人就是现任副总统哈里斯。

明年1月20日,总统宣誓就职。

至此,特朗普才能算正式上任。

如果一切顺利,上述过程就只是程序流程,但2020年1月6日就曾爆发“国会山骚乱”事件。

民主党不会坐以待毙的,肯定会采取反击措施,今年不知道会出现什么幺蛾子事件,让我们拭目以待吧!

特朗普获胜后,特朗普媒体科技集团(DJT)这个股就成了世界焦点。

世界各地的投机者都在这股上下注,有的甚至全仓期权来博弈。

正好借此机会,我来给大家强调下普通人做期权的风险,尤其单腿风险极大。

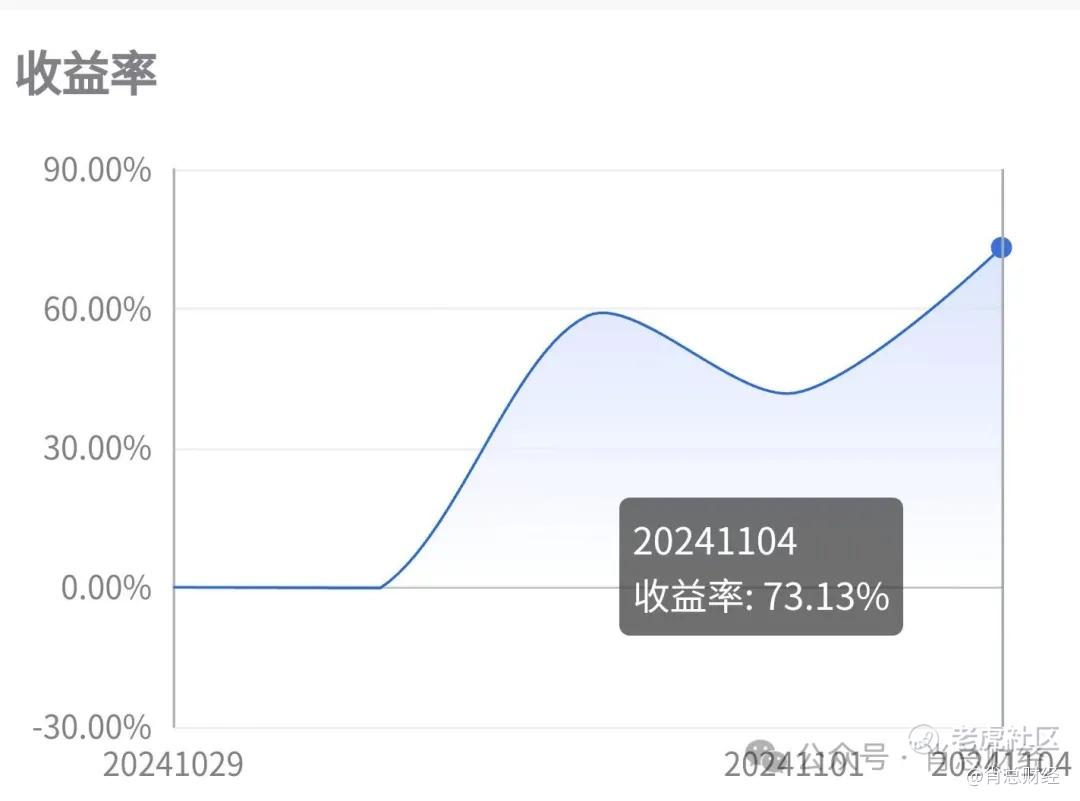

下面是我最近这段时间a股做的期权收益率。

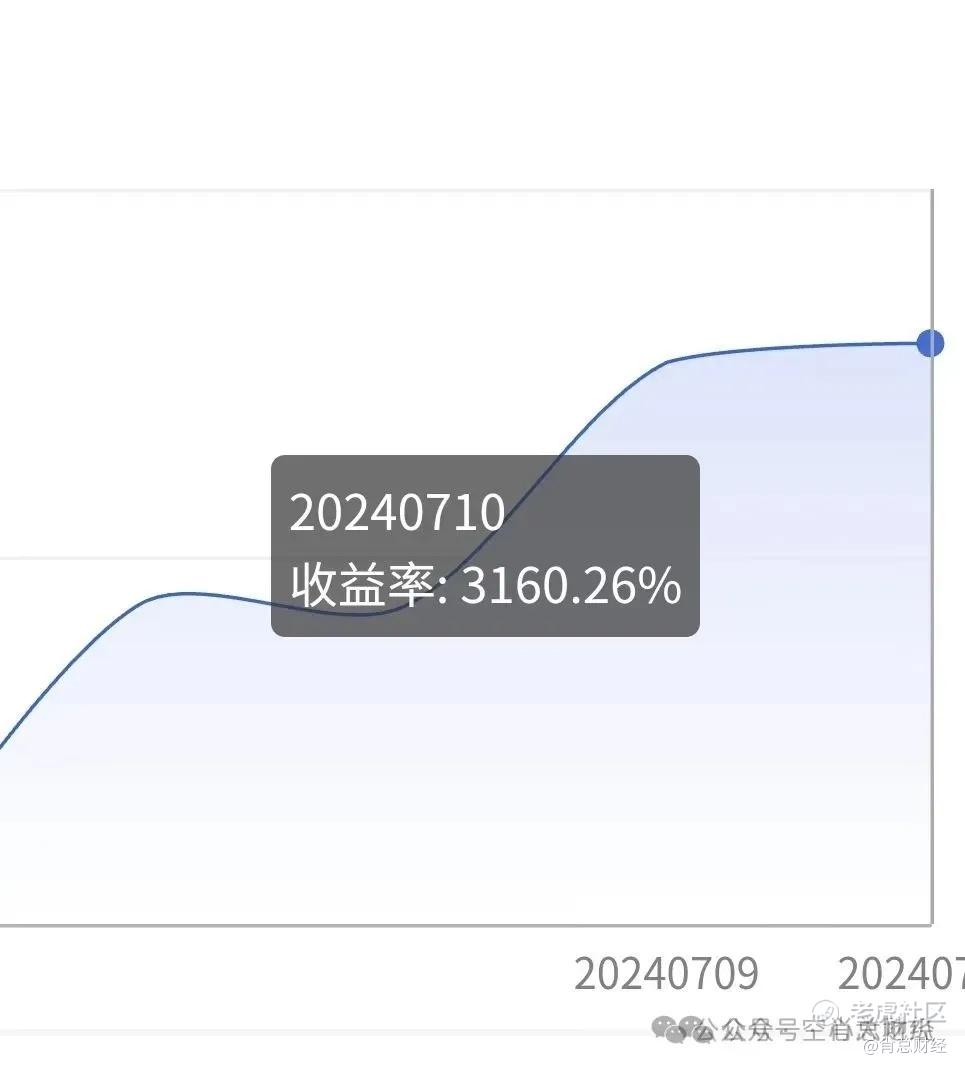

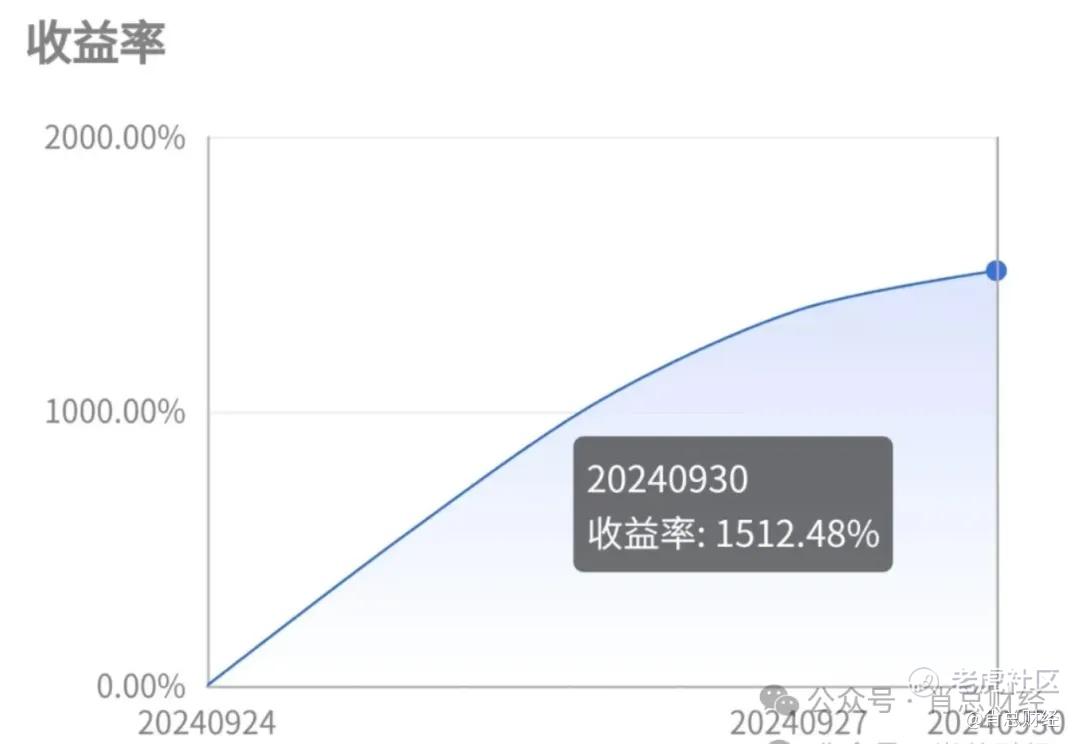

这两图是之前做的收益率。

别看几倍十几倍的收益率,其实对整体收益影响不大,因为全都是小仓位做的。买方基本每次都控制在5万以内。

有朋友会怀疑,既然小仓位能做这么多收益,说明有相对稳定的盈利模式了,为什么不将成功模式复制到大仓位上呢?

做股票思维模式万万不能用到衍生品期货期权上,这二者有本质的不同。

衍生品怕的是黑天鹅极端事件的发生,一旦遇到并且方向做反,买方归0卖方爆仓,没有第二条路;而股票只要没有过高杠杆企业基本面没问题,遇到黑天鹅后硬扛过去问题不大,浮亏也是暂时的。

只要位于这个市场,黑天鹅或灰犀牛事件就是无法避免的。

我简单用概率学来论证下。

假设我们天天都做期权,按周算,每周遇到极端事件爆仓的概率是1%,一年52个周,那么一年内发生爆仓的概率为1-99^52=38.69%。

两年内爆仓的概率为65.07%;三年内爆仓的概率为81.36%。

其实假设的每周1%发生的概率已经很低了,实际市场中概率远远大于1%。所以在这个市场里,只要做期权单腿策略,无论买方还是卖方,归0或爆仓必然会是个100%事件,时间早晚的问题而已。

这也是为什么我做买方会控制在5万左右,赚了就提走,即便归0,损失也有限。

如果不提走,即便滚到50万,100万,早晚有一天也会归0。从概率上讲这个事件是无解的,是个必然事件,只能通过仓位控制来避免。

有的朋友可能会做一些策略组合,比如备兑、等比价差、铁鹰、刷Delta为0的中性策略等等来规避风险,代价是一旦行情起来,会错失巨大利润。

而且好多组合策略是机构大资金做的,比如Delta为0的中性策略,需要不断的资金来回刷,这点散户就做不到。

小资金散户顶多做个备兑、价差就可以了。但实战中最常用的还是最基本的四种单腿策略,这种策略最终的归宿就是归0或爆仓,无解,只能靠仓位来控制。

所以,不要指望做衍生品能挣大钱,但凡想靠衍生品赚大钱的,等待他们的最终归宿必然是归0,无论你之前赚过10倍还是100倍。

下面两图是最近半个月做的美股期权卖方收益率。

再回到DJT,从期权角度看下IV。

IV高达294.19%,高于历史95%分位,随着大选事件的尘埃落定,波动率势必会均值回归。

这么高的波动率,况且选举事件靴子落地,继续炒作的概率相对之前也变低了,做call的性价比也很低。

况且DJT的Q3营收只有100万,亏损却有1900多万,还有70多亿的市值,这妥妥垃圾中的战斗机啊。

别去做接盘侠。

我周一就用sell call做了这股,目前浮亏;今晚继续,具体操作会发到小圈子。

感兴趣可加入。 $特朗普媒体科技集团(DJT)$

精彩评论