撰文丨一视财经 晓宇

编辑 | 高山

过去一年,三十而立的浦发银行深陷增长焦虑,创下了A股上市银行跌幅之“最”;2024年,浦发银行先后迎来了“换帅”“换将”,浦发银行业绩连续三年掉队,能否迎来期待已久的恢复性增长?新帅能带领浦发重拾“对公之王”吗?

业绩承压 内控失调

作为最早登陆上交所的A股上市银行,浦发银行曾因对公业务突出,享有“对公之王”美誉,在股份制银行中一度位居“三甲”,业绩可与招商银行、兴业银行比肩。2013年,浦发银行首次跨入《财富》世界500强,显示了其对公业务的强大实力。

然而,2017年,成都分行造假案爆发,浦发银行迎来了自己的至暗时刻。

浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元。

这一行为被银监会定性为“一起浦发银行成都分行主导的有组织的造假案件,涉案金额巨大,手段隐蔽,性质恶劣,教训深刻”。该分行多年来非常反常的坏账为零,却未被重视,暴露出了严重的内控问题。

由于浦发银行内控存在巨大漏洞,导致浦发银行资产质量承压,2017年至2019年间,不良贷款率居高不下,分别为根据搜索结果,浦发银行2017年至2019年的不良贷款率分别为2.14%、1.92%和2.05%,而兴业银行同期不良贷款率为1.59%、1.57%和1.54%。

同时,2017年至2020年间,浦发银行对公业务增长出现停滞,且不良率升高,昔日的优势已不再。业绩承压颇为明显,浦发银行进入了“调结构、保收入、强管理、降风险”的阶段。

根据浦发银行发布的年报,2019年至2023年,连续四年营收净利“双降”,浦发银行的营收增速从11.6%下降至-8.05%,归母净利润增速从增长5.36%到下降28.28%,并且2021年至2023年连续3年营收与净利润下滑。

特别是2023年,浦发银行的归母净利润下降28.28%,在A股上市的42家商业银行中,利润增速垫底。

同时,浦发银行还延续着业绩和资产质量的双重挑战。

2021至2023年,浦发银行的核心一级资本充足率从9.4%降至8.97%,一级资本充足率从11.29%降至10.63%,资本充足率从14.01%降至12.67%。在不良贷款方面,2023年浦发银行不良贷款率从2022年末下降0.04个百分点至1.48%,不良贷款金额减少4.21亿元至741.98亿元。但2024年上半年,在不良贷款率进一步降低的同时,不良贷款金额却增加了5.60亿元,显示出资产质量压力依然存在。

高管更迭 谢伟掌舵

正值浦发银行业绩承压之际,浦发银行传来了换帅的消息。2023年8月31日,浦发银行披露半年报,在营业收入和归母净利润已经连续三年下滑之后,其管理层开始了变动。

2023年9月,浦发银行原董事长郑杨和原行长潘卫东因工作调动原因双双递交辞呈。随后,张为忠被任命为浦发银行党委书记、董事长,接替郑杨的职位。

张为忠之前在中国建设银行有28年的任职经历,曾在建设银行大连市分行等担任过多个职务,并担任过建设银行普惠金融事业部总经理等职。

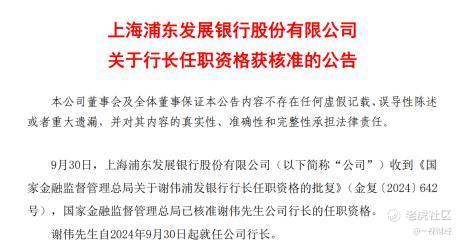

而浦发银行行长一职在潘卫东辞职后空缺了近10个月,直到2024年7月,谢伟被任命为浦发银行党委副书记,并有望出任浦发银行行长一职。10月7日,浦发银行发布公告称,国家金融监督管理总局已核准谢伟该行行长的任职资格。

公告称,谢伟自9月30日起就任浦发银行行长。谢伟此前在浦发银行担任副行长、董事会秘书,并且是浦银安盛基金管理有限公司的董事长。

自此,浦发银行新一届领导班子落定。

2005年入行至今,谢伟已深耕该行19载。最初,谢伟初入浦发银行,曾在公司及投资银行总部与发展管理部、投行业务部、大客户部担任要职,并出任福州分行党委书记、行长。

4年后,谢伟回到总行,并于2016年升任为浦发银行副行长。

从过去几年的经验履历来看,谢伟早年曾担任过建行河南省分行公司业务部总经理、许昌分行行长;加盟浦发银行后又主管过资金总部总经理,资产管理部总经理、金融市场部总经理等,均为其在对公、金融市场、资产管理等领域积累了丰富的经验。

在8月20日浦发银行召开的中期业绩发布会上,谢伟指出,“浦发银行虽然今年上半年的信贷规模增长量、增速在同业中表现较好,但更多是补填过去的欠账,还不能满足现在和未来的发展要求,我们力求资产结构的不断优化;同时,五大赛道目前初见成效,但仍要更加有效地发挥作用,在9万多亿规模里的效用有效提升还有一段道路。”

此外,谢伟还提出,对于下一阶段浦发银行的发展脉络有五项举措:其一是厚植“以客户为中心”经营理念;其二是“数智化”战略动能的索引下,继续打造科技金融、供应链金融、普惠金融、跨境金融和财资金融五大赛道新优势;其三是做优做强公司、零售、金融市场领域的三大基本盘;其四是坚持效益和质量优先,筑牢根基;其五是夯实基础管理,严守风险底线。

在新董事长张为忠上任不久,浦发银行还启动了“一投三收”即信贷投放、营收中收、清收为核心的百日行动,来增强风控。

随着谢伟的上任,浦发银行似乎正站在重拾“对公之王”荣光的十字路口,但内控风控问题仍是新管理层亟需解决的重要课题。

2024年,浦发银行因多项违规行为受到监管处罚,罚款总额高达数百万元。2月,北京分行因现金清分外包风险管控存在重大缺陷等问题被罚款150万元;7月,杭州萧山支行因违反账户管理和清算管理规定被罚款300万元;10月,天津分行因向“空户”虚假放贷被罚款160万元。这些事件不仅暴露了浦发银行在现金管理、账户管理、信贷业务等方面的内控不足,也反映出风险管理的薄弱环节。

面对这些挑战,浦发银行需要在保持业绩增长的同时,加强内控合规建设,提升风险管理能力,确保银行的稳健运营。这不仅是对新管理层的考验,亦是浦发银行重拾“对公之王”地位的必经之路。

精彩评论