终于到了选举周,美国将很快迎来新一任总统。此外,标普500指数(SPX)及整体股市在未来几天内可能会出现大幅波动。总统竞选最近变得愈发激烈,现在基本是一场势均力敌的对决。全国总统民调显示选情几乎平分秋色。然而,博彩赔率仍然偏向特朗普,总统特朗普在多数博彩市场中以56%对43%的优势进入最后阶段。

当然,任何结果都在可能范围内,总统之争依然充满变数。此外,由于不确定性,我们可能会看到短暂的波动性增加。VIX指数已经飙升,可能会进一步上升。然而,这种上升可能是暂时的,一旦选举结束且美联储本周宣布再度降息,波动性可能会缓解。

此外,由于更宽松的货币环境,高质量股票及其他高风险资产将享有良好的市场背景。这一动态将促进增长,美国企业可能迎来一个显著的盈利增长周期。

由于有利的经济环境、宽松的货币政策、强劲的增长及其他因素,股票市盈率可能会扩大,估值可能上升,高质量的风险资产可能会受到极大需求,推动顶级股票在未来几年大幅上涨。

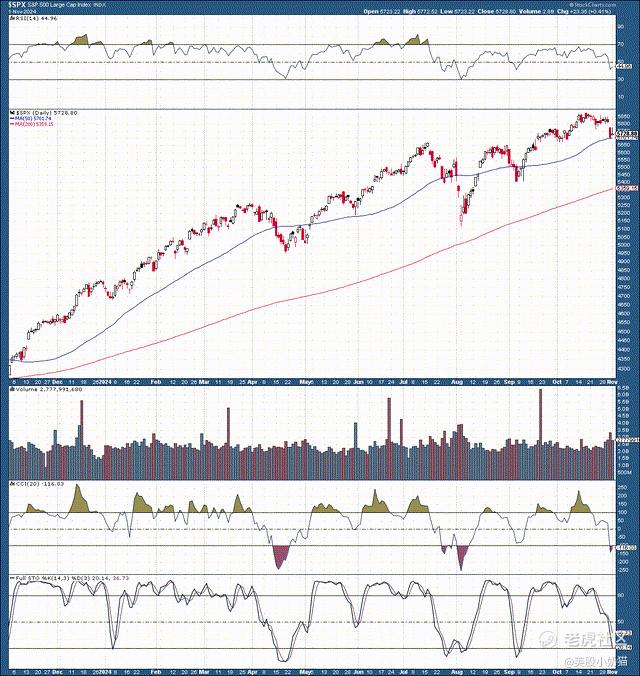

近期我们目睹了7月底/8月初的一次建设性调整。从那以后,标普500指数连续创出更高的高点和低点。最近几天,我们触及了50日均线,这表明市场可能在年底前经历另一个健康的整固阶段。初步关键支撑位仍在5700-5600点左右,我的年底标普500目标区间仍在6200点左右。

我们很少讨论VIX指数,因为它最近已经失去了一些相关性。然而,它仍然是我们可以用来判断市场走向的一个指标。我们必须注意最近的波动性上升。VIX指数徘徊在18-22之间,而标普500接近历史高点。尽管这种分化不常见,但可能与选举、美联储会议、峰值收益及数据密集周有关。此外,尽管短期内波动性可能增加,VIX指数在未来几周内可能会稳定并下降至15-12之间。

关键数据新闻

上周数据非常密集。我们看到GDP增长2.8%,略低于预期的3%。核心PCE为2.7%,略高于预期。非农就业仅增加了12,000人,远低于预期的106,000人。私营非农就业自2021年以来首次转为负值(-28,000)。

这表明,尽管经济仍具韧性,但随着就业市场的持续疲软,它需要更低的利率。此外,长期利率仍然高于市场预期。需要更低的利率来支持降低抵押贷款及其他利率,并促进借贷。本周,所有目光都集中在周二的选举结果和几天后的美联储会议。

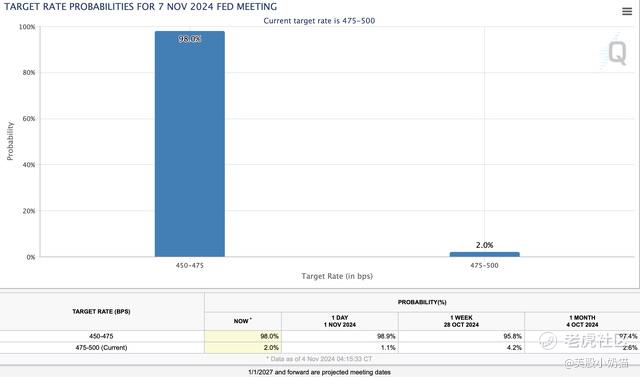

美联储可能降息

根据CME Group的数据,美联储在几天内降息25个基点的概率约为98%。虽然不采取行动的概率为2%,但可能性极低。最近的就业数据显示出比市场预期更大的疲软,几乎锁定了再度降息的可能性。此外,降息的趋势可能会持续下去,我们可能会在2025年看到显著更低的利率。

许多估计表明,到2025年年中,联邦基金利率可能在3.5%左右。这表明宽松政策可能会继续,最终导致零利率或负利率,同时伴随更多的量化宽松。因此,高质量股票及其他高风险资产的市场背景仍然非常有利。

财报行动——这是最糟糕的情况吗?

据报道,一些CEO告诉美国银行,本次盈利季是盈利能力最差的时期。这一现象解释了许多事情,并与市场经历短暂放缓的论点非常吻合。因此,收益和盈利能力未来应有所改善。此外,过去一年我们看到许多强劲的收益公告,销售和盈利能力显著提高。

这种强劲的收益动态在科技及其他领域存在,这表明未来几个季度收益大幅改善的可能性很大。如果这是盈利最糟糕的情况,那么我认为整体前景是相当建设性的。此外,我们还应该考虑到,当经济增长在未来几年全面发力时,盈利会有多大改善。

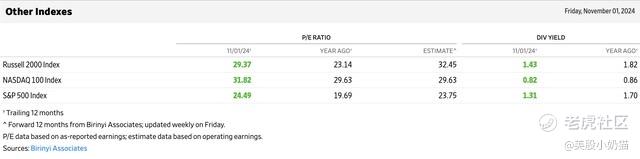

估值视角——结论

纳斯达克100的远期市盈率低于30,可能是最重要的因素。在市场领先的顶尖科技公司以低于30倍的远期收益估值交易时,很难争论市场在这里被高估了。此外,我们正进入一个低利率环境,这将刺激增长,增加对高质量风险资产的需求,并扩大市盈率。

因此,我们可能会看到纳斯达克100在未来几年内的远期市盈率上升至35-40。这将在收益增加的背景下产生复合效应,导致标普500股票、罗素2000指数及其他股票的市盈率上升。

因此,由于AI领域的扩张、更宽松的货币政策及其他建设性因素,我们可能仍离峰值估值很远,股票在这轮牛市结束前可能会大幅上涨。由于潜在的看涨动态,我将2025年底标普500目标区间定为6800-7100点。

精彩评论