当地时间10月30日,深陷财务造假风波的超微电脑(Super Micro)股价再度暴跌33%,因一份文件披露,安永(Ernst & Young)上周辞去了超微电脑的审计职务,称“不愿与管理层的财务报表扯上关系”。

对SMCI我以前都是不看好的,觉得都是炒作(看样子老外也不比国人强多少),一个组装电脑的,在AI领域能有什么核心竞争力,无外乎是跟着英伟达吃肉喝汤而已。

所以我在构建双卖组合的时候是偏向看空的,也就是sell put设置的尽量深度虚值一些,这样一旦出现黑天鹅,我还有平仓逃跑的机会。

最近SMCI一直处于横盘状态,而且偶尔看涨的时候还会多一些,所以我持有的sell put还处于盈利状态。

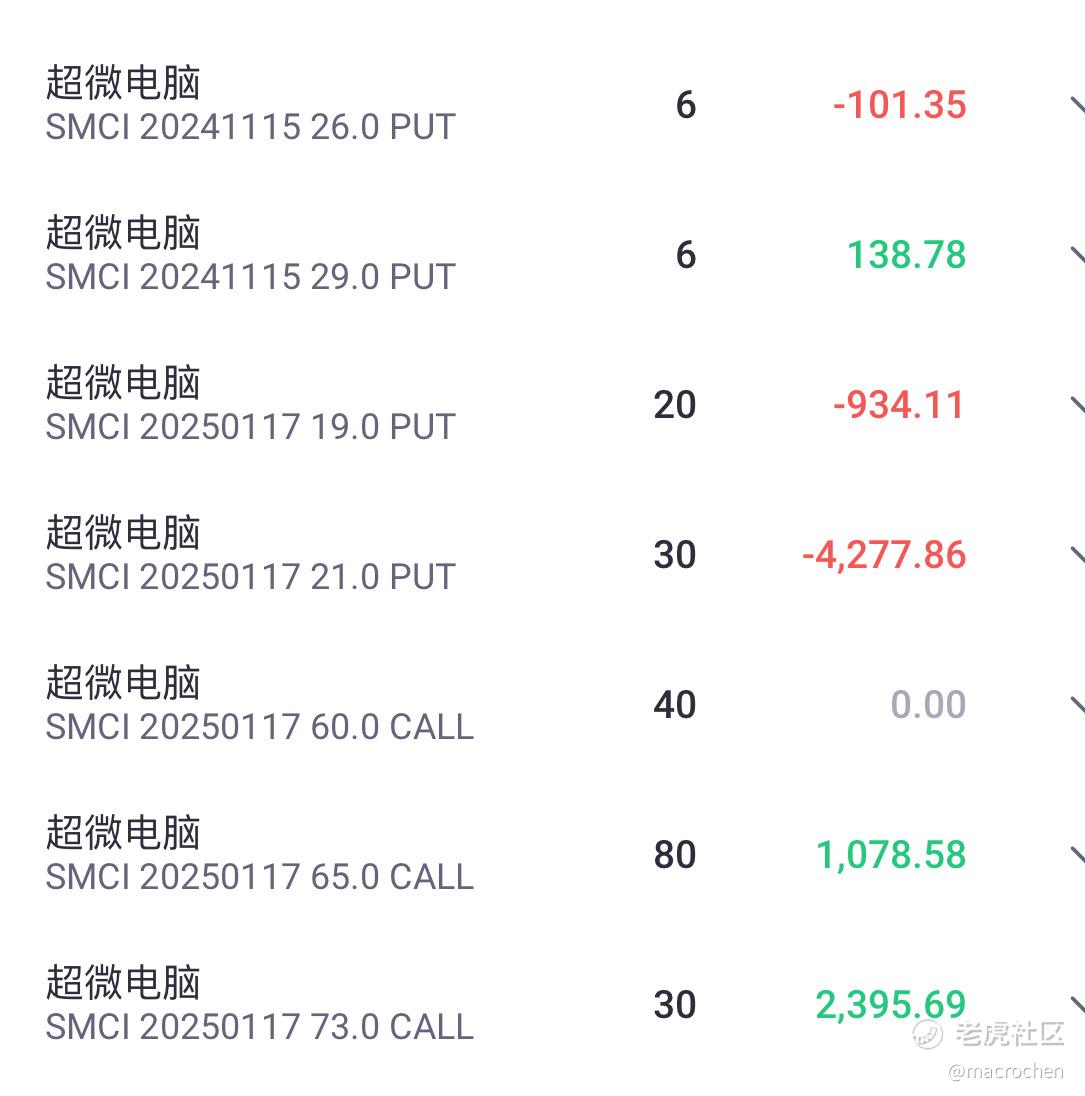

虽然我知道会跌,但是我没想到会跌这么狠,一天跌30%,手里的sell put瞬间从盈利转为亏损,于是我立马进行了调仓: 将持有的sell put 21平掉一部分(虽然下跌的厉害,但是目前依然离我的行权价有一段距离,所以没想全部平掉),然后下移建仓sell put 19,同时将一部分仓位转为sell call 60。而原来的sell call也从亏损变盈利,所以我相应的下移了sell call的行权价。

事后我想了想,如果审计师觉得公司有问题而辞职,这是非常严重的事件,公司有可能倒闭退市。比如安然,恒大。我想持有再深度虚值也是非常危险的,31日,SMCI继续下跌,开盘就是10%,sell put亏损继续增加,于是我全部平掉。

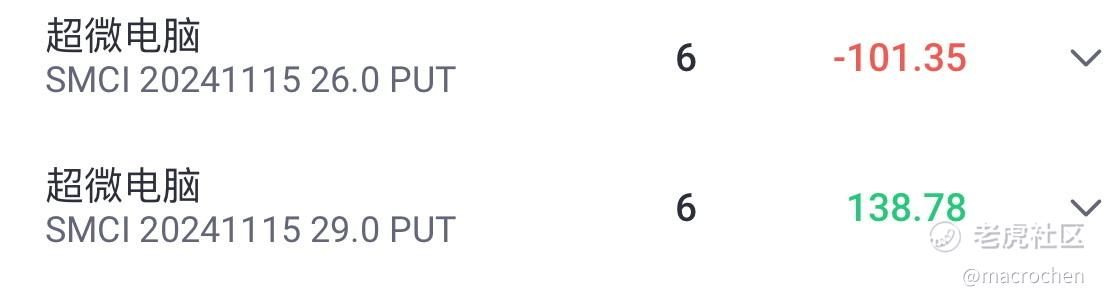

后面我想如果继续跌,如果直接buy put是不是一个不好机会?但是我又担心出现反转,导致股价企稳或者反弹,那岂不是偷鸡不成蚀把米?所以我做了个价差策略组合,先buy sell 29,再sell put 26,这样即使做错了,亏损也有限,当然如果做对了,盈利也不多。但是这样心理还是不怎么舒服,担心自己看错亏钱。于是持有了不到一个小时,我还是平仓跑了,盈亏相抵,赚了个鸡腿钱。感觉这种策略还是不适合我,主要是涨跌全凭运气,心里没底,完全没有确定性,跟赌博差不多。

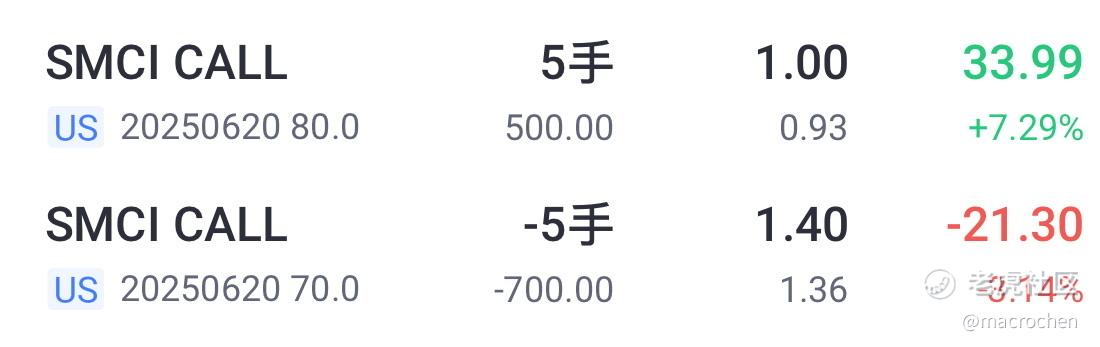

后面我觉得SMCI大概率不会有啥好结果,直接buy put这种操作会让我不舒服,而且还有一个问题,现在SMCI的IV奇高无比,买期权还会因为IV均值回归下降带来的损耗,但是SMCI这只妖股的期权流动性还不错,我又不想放弃这个机会,所以我的做法是采用熊市看涨价差策略,选择一个远期深度虚值的看涨期权做组合:

以上就是我在SMCI的交易操作,下面是我的操作结果(实亏2k刀):

经过前面的交易实践,我现在逐渐放弃那种裸sell put和sell put(即使确定性再高,也没法避免黑天鹅带来毁灭性打击),而是采用各种价差策略代替(还有个好处,就是需要的保证金也少)。这样心态会好很多,即使遇到极端行情,亏损也会有限。

我原来对卖期权是一种卖保险的思路,但是即使卖保险的也会遇到黑天鹅,所以保险公司会用再保险来应对,价差策略就是一种再保险的策略,所以我觉得我也应该采用这种策略。

精彩评论