$微软(MSFT)$ 公布截止2024年9月底的2025财年Q1财报,盘后跌幅3.7%,相比其他科技公司并不算大,但是相比自身却也不小。

虽此次Q3业绩整体指标符合预期,指引也健康,但是市场明显期待“亮点”乏善可陈,且个别指标已经透露出部分担忧。

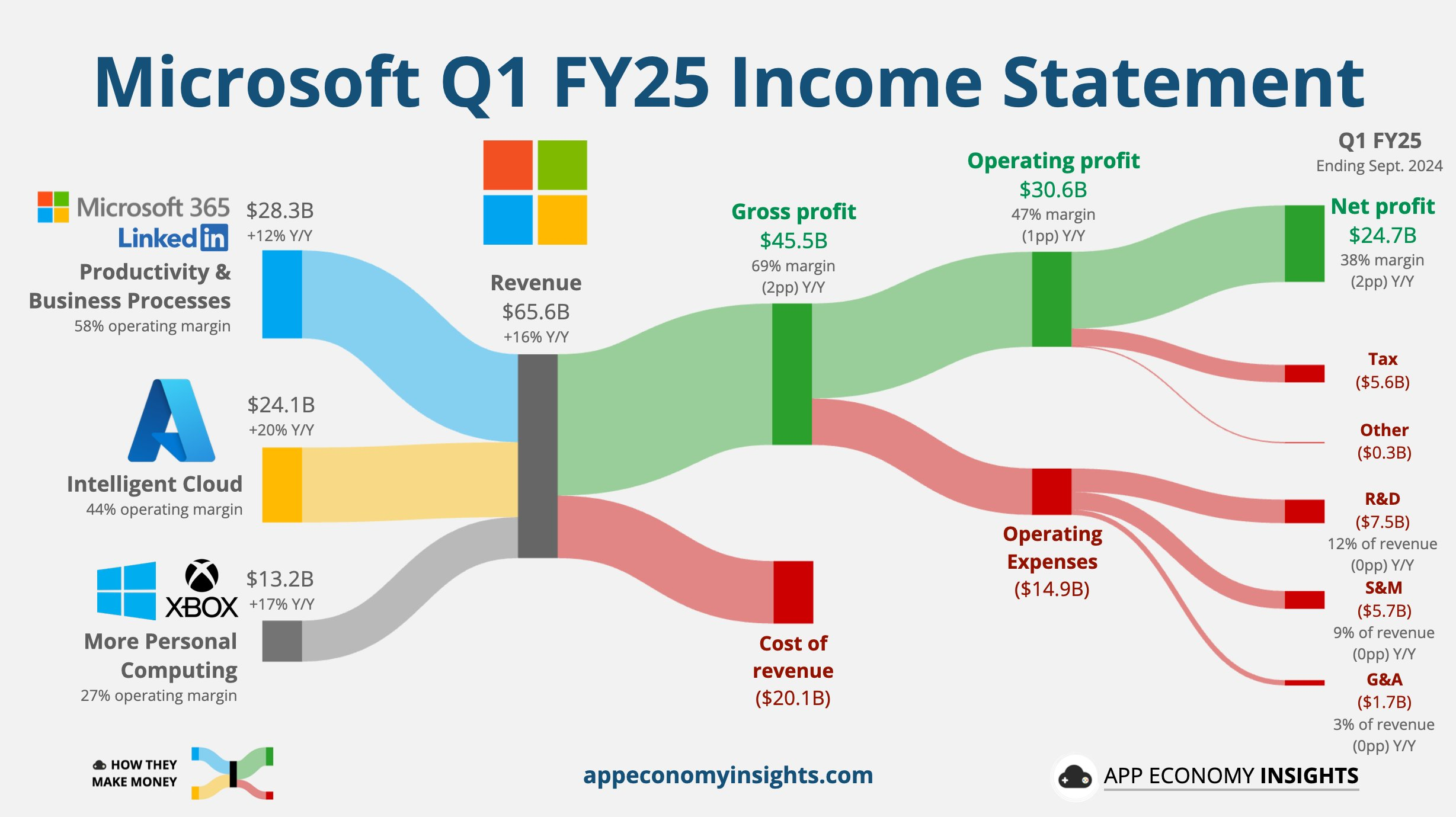

由于本季度变更了会计口径,因此对公司的整体观察需要稍稍改变角度。其中总营收同比增长16%并没有太大影响,经营利润306亿美元,也好于市场预期,同比增速为13.6%,略逊营收,增速有并表 $动视暴雪(ATVI)$ 的影响。

投资要点

云业务表现虽然稳定,但增长平平,有丧失市场份额的风险。

延续上个季度的趋势,Azure的增长速度继续放缓,同比+33%,较上个季度下滑1%,同时,下个季度同比增长只有31%-32%(vs市场预期32-33%),也是投资者失望的主要原因。

前一天 $谷歌(GOOG)$ 公布的增速虽然比Azure略低,但趋势向上,下个季度也增长更高一些。如果明天 $亚马逊(AMZN)$ 的AWS公布结果也是趋势向上,那就说明Microsoft的Azure在AI上的先发优势已经大势已去。

公司曾经表示Azure增长放缓主是由于优化支出和一些地区的宏观经济因素,欧洲部分市场出现后期疲软。同时也不排除部分合同还在确认金额范围内,并没有在本季度兑现。而GPU的供不应求阶段性环境,也对云算力的租赁需求进一步降低,加上大厂见的竞争。可能未来的增长趋势会不乐观

AI对传统业务带来的增长有限,体现在搜索广告业务上较为明显。

Office 365业务收入增长与上季度相同为15%,说明Copilot 2.0并没有给业绩带来更高的增量,同时对下个季度的指引也略有下滑;

与OpenAI合作争议将进一步对产品端的形态造成不确定性影响。

搜索业务可能是最佳出路,尤其是广告业务增速同比达到了18%,是边际趋势相对乐观的业务。AI功能在搜索和实际应用上的变现,还是比较直观。

此外,个人计算板块的本季营收同比增长16.8%,相对超预期较多

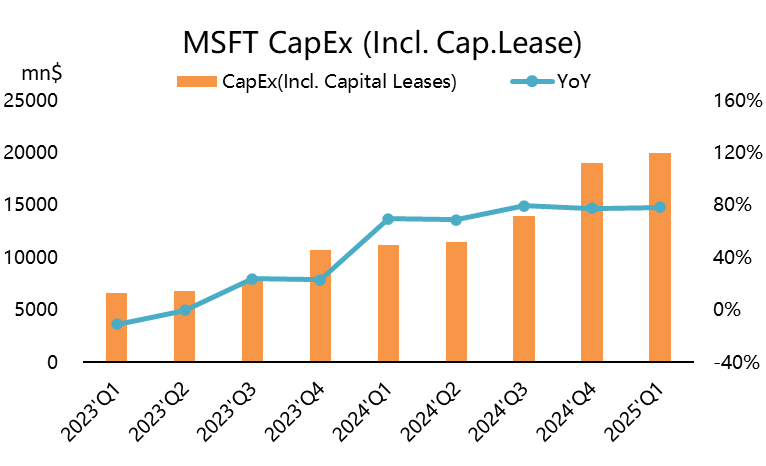

资本开支进一步提升,同时折旧摊销开始影响利润率

本季度的资本开支已经上升到150亿美元,资本支出进一步猛增,包括融资租赁在内的资本支出同比增长78.6%,高于二季度的77.6%。同时在电话会上,微软表示继续加大对AI基础设施的投入,下个季度的投入预算有增无减,很有可能突破200亿美元。

一定程度上印证了微软在在今年剩下季度承包了 $英伟达(NVDA)$ 的Blackwell大量订单。

利润率受影响:本季度毛利率为69.4%,同比下降1.8%,环比也走低,经营利润同比仅增长了 13.6%,利润率为46.7%,也比去年同比下降一个百分点。

一定程度上有并表的影响;

但主要是资本支出带来的折旧摊销开始显现,将来对比营收,利润的增速受影响程度更深;

拉低了整体的自由现金流,自上个季度以来再次同比下滑,并且不及预期,也会影响到未来的回购、分红计划

与META一样,要保持利润率可能需要更多的内部降本增效,意味着对管理费用、营销费用的进一步压缩。

指引放缓,利润缩水,估值将承压?

对下个季度(25财年Q2)的指引方面,核心的Azure和 Office 365业务的增速都有不同程度的放缓,指引也继续下滑。

从利润角度来看,下季度经营利润率的指引中值为44%,一定程度上公司也会选择ROI较高的业务来集中资源,更重要的是也是降低其他运营成本。

一段时间内作为TOP1的科技股来交易,其波动较小的稳定性也吸引了不少风险偏好较低的资金,但也得以能在30倍左右的前瞻PE下交易。

如果未来几个季度仅从运营角度来“保持利润率”,但资本开支的影响逐渐增大,那未来这个估值仍有危险。

精彩评论